Содержание

- Условия оформления

- Как перевести накопительную часть пенсии во Внешэкономбанк

- Необходимые документы

- Плюсы и минусы

- Как формируется пенсия в России?

- ВЭБ и выбор страхового портфеля

- Что лучше – простой или расширенный портфель?

- Частный управляющий фонд или государственный – что лучше?

- Внешэкономбанк уравняют с негосударственными пенсионными фондами

Условия оформления

Одной из сфер деятельности Внешэкономбанка является управление накопительной частью пенсии. Для передачи всей суммы накоплений необходимо заключать специальный договор.

Условия размещения средств в данном НПФ таким образом позволяет увеличить размер пенсии, которую будет получать гражданин РФ по достижении пенсионного возраста. Со всеми условиями можно будет ознакомиться непосредственно на официальном сайте.

Данное учреждение уже более 10 лет занимается подобного рода деятельностью. За все это время Внешэкономбанк зарекомендовал себя только с положительной стороны.

Риски минимальны, индексация проводится каждый год. Величина её на порядок выше аналогичного параметра, предлагаемого Пенсионным фондом РФ.

Размер накопительной части вычисляется в каждом случае сугубо индивидуально. Для определения данной величины можно воспользоваться специальным онлайн-калькулятором – он размещен непосредственно на официальном сайте Внешэкономбанка.

Учитываемыми факторами являются следующие:

- размер ежемесячного дохода;

- средняя доходность инвестирования;

- количество лет до пенсии;

- величина пенсионных накоплений на момент проведения расчетных операций.

Процент начислений напрямую зависит от выбранного инвестиционного портфеля. Данная процедура осуществляется в момент написания соответствующей заявки.

Необходимо помнить, что перевести свою накопительную часть пенсии под управление негосударственного пенсионного фонда можно будет лишь при выполнении некоторых обязательных условий.

К ним относится следующее:

- первый трудовой договор должен быть заключен до наступления 23 лет – соответственно, первые отчисления работодателем должны быть выполнены до этого момента;

- соответствующее заявление и пакет обязательных документов необходимо представить в выбранный НПФ до 31 декабря 2019 год.

Важно помнить о некоторых условиях, которые связаны непосредственно с датой заключения самого договора:

| если данное действие было свершено до 31.12.15 г. | величина пенсионных накоплений будет увеличена также за счет осуществляемых работодателем взносов (6% от величины заработной платы ежемесячно) |

| если договор заключен после 01.01.16 г. | размер пенсионных накоплений будет увеличиваться только лишь за счет начисляемого инвестиционного дохода от негосударственного пенсионного фонда |

Ранее утверждалось, что накопительную часть пенсии необходимо перевести в управление негосударственное до 01.01.14 г. Но позже крайний срок был сдвинут до 2019 года.

Велика вероятность, что он снова будет изменен в большую сторону. Несмотря на это желательно заключить соответствующий договор с НПФ как можно раньше. Таким образом можно будет увеличить размер пенсии.

Как перевести накопительную часть пенсии во Внешэкономбанк

Для того, чтобы воспользоваться услугами Внешэкономбанка, необходимо в обязательном порядке осуществить следующую процедуру:

- собрать все необходимые для заключения соглашения документы;

- обратиться в ближайшее отделение рассматриваемого НПФ;

- написать в соответствующем формате заявление;

- приложить его к пакету необходимых документов.

В дальнейшем специальный сотрудник Внешэкономбанка осуществить все необходимые операции. Заявление о переводе накопительной части пенсии будет обязательно подтверждено специальной электронной подписью.

После этого можно будет не беспокоиться о НЧ пенсии. Она будет увеличиваться в соответствии с выбранным инвестиционным портфелем. Заключение договора с негосударственным ПФ – верный способ обеспечить свое будущее.

Если по какой-то причине самостоятельно будущий пенсионер все необходимые документы представить в отделение банка попросту не может, то подобное действие возможно осуществить через представителя.

Но для этого к перечню обязательных документов необходимо будет приложить также соответствующим образом оформленную доверенность. Она должна быть составлена верно с юридической точки зрения, а также удостоверена нотариусом.

В таком случае сотрудник НПФ может принять все необходимые документы. На основании соответствующей доверенности представитель имеет право заключить договор от имени своего подопечного.

Переводить ли накопительную часть пенсии в НПФ, рассматривается в статье: как перевести накопительную часть пенсии в НПФ.

Переводить ли накопительную часть пенсии в НПФ, рассматривается в статье: как перевести накопительную часть пенсии в НПФ.

Отзывы о том, куда лучше перевести накопительную часть пенсии, вы можете посмотреть в этой статье.

Необходимые документы

Для заключения соглашения о переводе НЧ пенсии под управление Внешэкономбанка необходимо будет собрать следующие документы (все они являются строго обязательными):

- паспорт гражданина РФ или иной документ, заменяющий его (при отсутствии паспорта);

- СНИЛС – на нем представлен страховой номер;

- специальное заявление;

- доверенность – если заявление и все необходимые документы передаются не самим заявителем, а его представителем.

Само заявление имеет унифицированный формат. Он установлен внутри самого Внешэкономбанка. В процессе визита в данное финансовое учреждение необходимо будет просто заполнить уже готовый специальный бланк.

Также возможно просто скачать его из интернета и сделать это дома. Заявление рассматриваемого формата включает в себя следующие основные разделы:

- отметка о личности подающего само заявление (самостоятельно, через представителя);

- фамилия, имя и отчество будущего пенсионера;

- указывается пол;

- подробные сведения о представителе:

- фамилия;

- имя;

- отчество;

- дата рождения (число/месяц/год);

- наименование документа, удостоверяющего личность заявителя или заменяющего его лица;

- выступающий подтверждением полномочий представителя документ;

- полное наименование выбранной управляющей компании;

- просьба передать все средства НЧ пенсии под управление конкретного предприятия (6% индивидуальной части);

- отказ от финансирования НЧ – если требуется;

- обозначается дата заполнения соответствующего заявления;

- подпись представителя, застрахованного лица.

Также в нижней части документа обязательно проставляется отметка пенсионного фонда. Требуется обозначить место удостоверительной подписи.

Большая часть текста заявления уже пропечатана, достаточно будет лишь проставить галочки в соответствующих местах. Также потребуется написать фамилию и дату. Все это делается печатными буквами и цифрами.

Плюсы и минусы

Государство настаивает на необходимости перевода всех средств НЧ пенсии под управление негосударственных учреждений. Но следует помнить, что имеются как плюсы, так минусы у данного действия.

К наиболее важным положительным моментам можно будет отнести постоянную индексацию. Но при этом рекомендуется устраиваться на работу с белой заработной платой.

Все те, кто до установленного государством срока не успел перевести свою НЧ пенсии в НПФ, будут получать страховую, фиксированную. При этом величина первой составит 16%, второй – 6%. При этом индексация происходит не ниже уровня инфляции в государстве.

НЧ в ПФР не индексируется, будет выплачиваться лишь номинал. При переводе в НПФ размер НЧ станет существенно больше за счет хорошо продуманного инвестиционного портфеля.

При этом чем больше будет величина «белой» заработной платы, тем существеннее размер НЧ. Так как именно зарплата является базой для вычисления взносов в пользу данного вида пенсии. Это одновременно является и плюсом, и минусом.

Таким образом, можно будет самостоятельно влиять на размер НЧ пенсии. Но при этом необходим сам факт официального трудоустройства. В противном случае размер начислений будет минимальным.

Помимо очевидных положительных моментов заключение подобного соглашения с данным НПФ имеет очевидные минусы.

К ним можно отнести:

- отсутствие возможности влиять на процедуру индексации НЧ пенсии;

- помимо величины заработной платы на размер пенсии будут влиять и другие немаловажные параметры;

- в случае ликвидации получить можно будет только лишь номинальную величину НЧ пенсии.

Самым важным минусом является отсутствие возможности влиять на процесс индексации накопительной части. Так как руководство НПФ самостоятельно осуществляет процедуру инвестирования, выбора инвестиционного портфеля.

Причем далеко не всегда он является прибыльным. В случае отсутствия прибыли при инвестировании средств клиента он все равно получит установленную законодательством НЧ пенсии.

Законодательством предусмотрено, что через некоторое время на размер данной части пенсии будут влиять различные иные немаловажные параметры. Причем учитывать их будут все НПФ, в том числе Внешэкономбанк. Игнорировать их будет попросту невозможно.

Но статистика говорит о положительной динамике инвестирования многих НПФ. На конец 2013 года 17 из 28 наиболее крупных НПФ смогли обеспечить положительный прирост средств.

Средняя инфляция составила порядка 9.4%, при этом увеличивалась она на 13.5% в среднем. Ещё в 2012 году доходными оказались 30 НПФ.

Несмотря на наличие некоторых очевидных минусов заключения соглашения с Внешэкономбанком – положительных моментов явно больше.

Именно поэтому не стоит тянуть, необходимо максимально быстро заключить соответствующий договор. Представительства Внешэкономбанке имеются практически во всех регионах Российской Федерации.

Необходимо максимально внимательно изучить все предложения НПФ прежде, чем делать выбор в пользу какого-либо определенного.

Также необходимо уделить максимальное внимание всем плюсам и минусам. Возможно, оптимальным решением в конкретном случае будет оставить все свои средства непосредственно во Внешэкономбанке.

Что выбрать: накопительную или страховую часть пенсии, читайте в статье: что выбрать: накопительную или страховую часть пенсии.

Что выбрать: накопительную или страховую часть пенсии, читайте в статье: что выбрать: накопительную или страховую часть пенсии.

Плюсы и минусы накопительной части пенсии в Сбербанке .

Как рассчитать пенсию сотрудника МЧС, .

По закону любой работающий человек обязан передать часть своей зарплаты в Пенсионный Фонд. Часть этих денег можно использовать в качестве инвестиции для повышения размера пенсии. Инвестированием в таком случае будет заниматься не сам налогоплательщик, а Управляющая Компания, у которой есть соответствующая лицензия.

При этом нужно понимать, что налогоплательщик может сам выбрать себе управляющую организацию, а одной из самых эффективных государственных УК является Внешэкономбанк (ВЭБ). Но что представляет собой ВЭБ УК? Какие инвестиционные программы предлагает эта организация? И какая программа лучше? Ниже эти вопросы будут рассмотрены.

Как формируется пенсия в России?

Перед рассмотрением вопросов, связанных с деятельностью ВЭБ УК, нужно напомнить нашим читателям, как функционирует пенсионная система. Пенсия по старости – это ежемесячная денежная выплата людям, которые по закону достигли пенсионного возраста и больше не работают. В Российской Федерации пенсионная система работает за счет отчислений граждан в специальные государственные и частные фонды. При этом все отчисления делятся на две группы:

- Страховая часть. Эти деньги перечисляются в ПФР, а потом они распределяются между всеми пенсионерами с учетом их трудовых баллов (то есть по факту пенсию выплачивают работающие люди, которые по закону обязаны перечислять деньги в ПФР). При этом отчислениями налогоплательщик управлять не может.

- Накопительная часть. Эти деньги аккумулируются в специальных накопительных фондах (государственных или частных), которые могут инвестировать средства в ту или иную область для получения прибыли. При этом налогоплательщик не может управлять деньгами напрямую, однако он может выбрать фонд, который будет заниматься хранением и инвестированием его денег.

Посмотрите видео о формировании накопительной части пенсии:

Накопительная часть хранится в специальных фондах и не передается текущим пенсионерам. Если человек хочет доверить накопительную часть государству, то в таком случае он заключает договор с ПФР. Если ему больше по нраву частные компании, то он заключает договор с лицензированным негосударственным фондом (НПФ).

Сам по себе фонд (и государственный, и частный) не может управлять деньгами человека, поэтому налогоплательщик обязан также выбрать себе управляющую компанию (УК), которая будет заниматься инвестированием от его лица. Управляющая организация тоже может быть государственной (ГУК) или частной (ЧУК).

Важно! Обратите внимание, что Законодательство регламентирует деятельность не только государственных, но и частных фондов, а без соответствующей лицензии ЧУК не может заниматься инвестированием (это делается, чтобы повысить надежность вкладов).

Скачайте, чтобы не потерять! ФЗ № 424 «О накопительной пенсии»

ВЭБ и выбор страхового портфеля

Внешэкономбанк (ВЭБ УК) – это управляющая компания, которая инвестирует пенсионные накопления страховщика с целью повышения дохода. 100% акций организации «Внешэкономбанк: Пенсионные накопления» принадлежит государству, поэтому ВЭБ является ГУК (то есть эта организация относится к категории государственных управляющих компаний). Стать клиентом этой организации могут следующие лица:

- Налогоплательщики, которые осознанно заключили с НПФ ВЭБ договор о переводе накопительной части пенсии на их счет. Чтобы заключить соглашение, нужно обратиться в любое отделение ПФР с паспортом и СНИЛС.

- Так называемые налогоплательщики-молчуны – если человек работает и делает пенсионные отчисления, но при этом он не оформил договор с какой-либо управляющей организацией, то в таком случае накопительная часть автоматически перечисляется в управляющую компанию при ПФР, а в качестве УК назначается ВЭБ.

Управление средствами пенсионных накоплений строго регламентировано различными законами (специальные Федеральные Законы и Постановления, Уголовный Кодекс и так далее). Посмотреть законодательную регламентацию, фактическую прибыль и условия размещения денег можно в личном кабинете на сайте ВЭБ.

Справка! По закону Управляющая Компания ВЭБ имеет право вкладывать деньги налогоплательщиков только в сверхнадежные проекты, которые гарантированно дадут доход.

При этом обратите внимание, что различают два типа вкладов:

- Государственный портфель. В таком случае деньги вкладываются только в ценные бумаги, которые были эмитированы Российской Федерацией. Доходность по таким бумагам будет составлять приблизительно 5-10% в зависимости от типа ценных бумаг (однако помните, что часть этих доходов будет фактически “уничтожена” инфляцией, поэтому фактическая прибыль будет несколько ниже). Обратите внимание, что положить деньги в государственный портфель можно только в случае заключения соответствующего договора с ВЭБ, а по умолчанию деньги помещаются в расширенный портфель.

- ВЭБ УК «Расширенный портфель». В таком случае деньги налогоплательщика вкладываются в российские государственные облигации, а также в некоторые иностранные ценные бумаги, которые обладают высокой степенью надежности (ипотечные бумаги, вклады в валюте, различные активы и так далее). Доходность по этим вкладам будет составлять 7-15% без учета инфляции. Помните, что по умолчанию деньги помещаются именно в расширенный портфель, а для перевода накоплений в государственный портфель нужно заключить с УК ВЭБ соответствующий договор.

Скачайте заявление о выборе инвестиционного портфеля

Что лучше – простой или расширенный портфель?

Ответ на этот вопрос зависит от ваших целей:

- Если вас в первую очередь интересует прибыль, то в таком случае деньги лучше положить в расширенный портфель, поскольку доходность по нему будет где-то на 2-5% выше (к тому же не забывайте об инфляции, которая по факту снижает размер реальной прибыли). Однако учтите, что высокие доходы вы будете получать только в случае спокойствия на рынке ценных бумаг. Если инвестиционный рынок начнет “штормить”, то в таком случае некоторые вклады могут сгореть. Хотя в целом вероятность этого сценария очень низкая, однако исключать такой вариант развития событий полностью нельзя.

- Если вас в первую очередь интересует надежность, то в таком случае нужно положить деньги в государственный портфель. Такое инвестирование более надежно, поскольку Россия частным лицам исправно платит по своим государственным долгам. Однако учтите, что доходность при таком сценарии будет ниже, что в случае высокой инфляции достаточно критично.

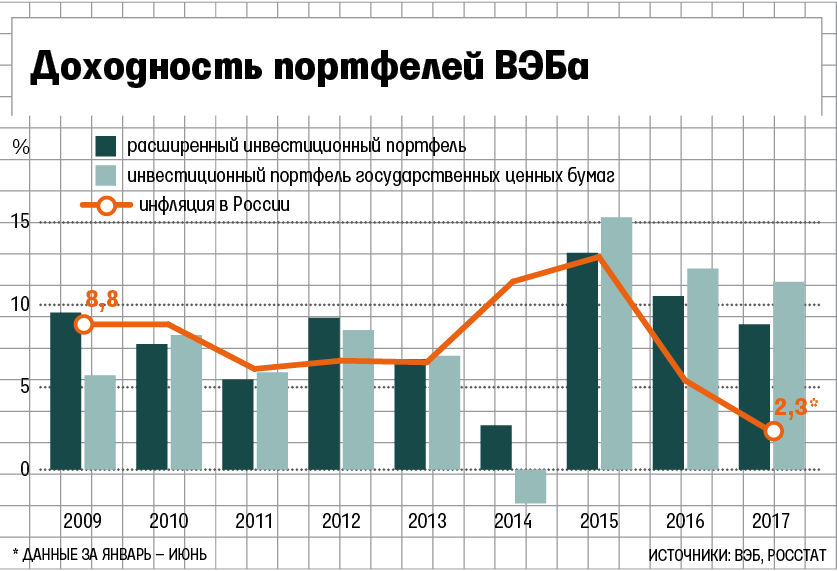

На картинке можно посмотреть доходность портфелей ВЭБ УК по годам:

Частный управляющий фонд или государственный – что лучше?

Здесь тоже все зависит от ваших целей:

- Деятельность частных фондов (ЧУК) менее строго контролируется государством, поэтому у компании есть больше пространства для финансовых маневров. В целом доходность по ЧУК выше, чем доходность по ГУК на 3-6%. Однако здесь следует учитывать, что более высокая доходность достигается за счет осуществления более рискованных операций. Также ЧУК опасны тем, что они могут обанкротиться.

- Деятельность государственный фондов (ГУК) более строго контролируется государством, поэтому доходность по такому сценарию будет ниже. Однако такие вклады более надежны, а в случае экономического кризиса ГУК будут продолжать выплачивать деньги по вкладам (и даже с прибылью).

Подведем итоги. Налогоплательщик может поместить накопительную часть пенсии в специальный фонд, чтобы получить дополнительную прибыль за счет инвестирования. При составлении инвестиционного плана человек должен выбрать фонд, куда будут перечисляться деньги, а также Управляющую Компанию, которая будет заниматься инвестированием.

Если человек не выбрал организацию, но при этом он работает и отчисляет деньги на пенсию, то в таком случае отчисления будут автоматически переданы в ПФР, а в качестве управляющего лица будет назначена организация Внешэкономбанк (ВЭБ). При этом все деньги будут помещены в так называемый расширенный портфель, доходность по которому составляет 8-15%. В случае необходимости налогоплательщик может поменять расширенный портфель на государственный – это снизит доходность, но повысит надежность вклада.

![]()

Внешэкономбанк уравняют с негосударственными пенсионными фондами

- Чтобы сохранить этот материал в

избранное, войдите или зарегистрируйтесь Материал добавлен в «Избранное» Вы сможете прочитать его позднее с любого устройства. Раздел «Избранное» доступен в вашем личном кабинете Материал добавлен в «Избранное» Удалить материал из «Избранного»? Удалить Материал удален из «Избранного»

- Чтобы сохранить этот материал в

избранное, войдите или зарегистрируйтесь Материал добавлен в «Избранное» Вы сможете прочитать его позднее с любого устройства. Раздел «Избранное» доступен в вашем личном кабинете Материал добавлен в «Избранное» Удалить материал из «Избранного»? Удалить Материал удален из «Избранного»

Внешэкономбанк уравняют с негосударственными пенсионными фондами Ярослав Чингаев / для Ведомостей

Минфин, ЦБ и ВЭБ решают, как поступить с деньгами 36 млн молчунов, которые оставили пенсионные накопления в Пенсионном фонде России (ПФР). Необходимо сохранить за ВЭБом возможность управлять этими деньгами при создании новой пенсионной системы – индивидуального пенсионного капитала (ИПК), сообщил замминистра финансов Алексей Моисеев. Откладывать решение нельзя – через месяц-другой законопроект об ИПК будет представлен для общественного обсуждения, а в осеннюю сессию – внесен в Госдуму, торопит Моисеев (цитаты по «Интерфаксу»).

Рассматривались разные варианты, рассказал Моисеев, например распределить деньги среди НПФ. Создание же НПФ на базе ВЭБа с сохранением государственной УК (ГУК) позволит решить вопрос, как распорядиться средствами молчунов, пояснил он «Ведомостям». Проблему надо решать в любом случае независимо от принятия закона об ИПК, сказал он. С ним согласен зампред ПФР Николай Козлов – создать государственный НПФ для молчунов целесообразно, это не обидит россиян.

Вопрос уже прорабатывается с новой командой ВЭБа, который в мае возглавил бывший первый вице-премьер Игорь Шувалов, сказал Моисеев. ВЭБ готов исполнять функции, которые возложит на него правительство, говорит представитель госкорпорации. Представители ПФР и ЦБ отказались от комментариев.

Пенсионные накопления молчунов составляют чуть менее 1,7 трлн руб., следует из отчетности ВЭБа. В I квартале 2018 г. ГУК заработала для них 7,9% годовых. За 2017 г. доходность расширенного портфеля ВЭБа (в нем формируют накопления молчуны) составила 8,6% – это более чем вдвое выше инвестиционного дохода НПФ (в чистом виде они заработали для будущих пенсионеров всего 3,8%).

Большинство НПФ с 2008 г. не могли показать доходность как у ВЭБа, для любого молчуна предложение Минфина – несомненный плюс, считает директор группы рейтингов финансовых институтов АКРА Юрий Ногин. К тому же появится определенность – пенсия инвестирована, причем госструктурой, рассуждает он. Но для НПФ это большая потеря, признает Ногин: фонды посматривали на накопления молчунов и оценивали, какую часть из них они могли бы получить. «Для индустрии это сигнал, что никаких дополнительных средств при переходе на ИПК им ждать не стоит», – уверен Ногин, если такое решение будет принято, то НПФ придется побороться за молчунов.

Создать НПФ при ВЭБе, который будет работать как рыночный, – самый правильный вариант, считает председатель совета директоров НПФ «Федерация» Алексей Скородумов: это справедливо и для молчунов, и для рынка. Появятся единые правила – без разделения на молчунов и прочих клиентов, на старые (до замораживания пенсионных накопительных взносов) и новые (ИПК) накопления, рассуждает он.

Это решение может привести к серьезному перекосу в пользу фондов с госучастием, спорит президент Ассоциации НПФ Сергей Беляков: вместе с будущим фондом ВЭБа на их долю придется под 80% пенсионных накоплений. Сразу встанет вопрос, нужно ли тратить силы на регулирование и контроль других участников рынка, рассуждает он, это может привести к окончательному огосударствлению пенсионного рынка. Нарушения конкуренции на рынке НПФ не будет, закон об ИПК в случае его принятия повысит прозрачность рынка, не согласен Моисеев. По факту почти половина граждан и так хранит свои пенсионные накопления в ВЭБе, добавил он.