Содержание

- Оформление уведомления о выбранных объектах налогообложения

- Льготы по налогу на имущество

- Кто может не платить?

- Необходимые документы

- Утвержденная форма уведомления о выбранных объектах налогообложения и готовый пример

- Как заполняется уведомление об объектах налогообложения по налогу на имущество

- Образец заполнения уведомления о выбранных объектах налогообложения

- Все преимущества УСН ещё раз

Оформление уведомления о выбранных объектах налогообложения

В 2019 году произошли значительные изменения в отношении порядка расчета имущественного налога, в результате чего изменились суммы налоговых отчислений, а также порядок освобождения некоторых объектов от налогообложения в рамках реализации права на льготу. Если перечень льготных категорий практически не изменился, то в отношении списка имущества, которое подлежит налогообложению, ситуация существенным образом изменилась.

В 2019 году, воспользоваться правом на освобождение от уплаты налога, могут те же категории граждан, что в 2019-2016 гг., однако теперь льгота может действовать только в отношении одного объекта собственности, относимого к каждой из категорий недвижимости.

Чтобы воспользоваться льготой, необходимо обратиться в территориальное отделение ФНС для указания выбранного для освобождения объекта. При отсутствии заявления от налогоплательщика сотрудник выполнит это самостоятельно, руководствуясь при выборе принципом наибольшей стоимости недвижимой собственности.

Если у гражданина, относимого к льготной категории, имеется несколько сходных объектов в рамках одной категории недвижимости, налог не платится только по 1 выбранному объекту.

Льготы по налогу на имущество

В 2019 году в отношении налогоплательщиков по имущественному налогу действуют льготы в рамках федерального и регионального законодательства.

Право на федеральную льготу, освобождающую от налоговых отчислений, имеет единый для всех страны перечень категорий граждан:

- Герои СССР или Герои России;

- Кавалеры ордена Славы;

- лица, принимавшие участие в военных операциях, боевых действиях во время Гражданской войны или ВОВ;

- граждане, имеющие оформленную инвалидность 1,2 групп;

- уволенные по состоянию здоровья военнослужащие, срок службы которых составляет 20 и более лет;

- пенсионеры;

- граждане, пострадавшие в аварии на Чернобыльской АЭС, других объектах ядерной энергетики;

- семьи военнослужащих, при потере кормильца.

Помимо льготных категорий граждан, гражданам предоставляется освобождение от налога на хозяйственные постройки и сооружения площадью до 50 метров при условии нахождения объектов на территории ЛПХ, дачного товарищества, участке под ИЖС, а также при отнесении сооружений к недвижимости, используемой под мастерскую, ателье, студию.

Помимо федерального законодательства, некоторые нормы льготного налогообложения могу быть предусмотрены на уровне местных законов. Данные льготы рассматриваются отдельно по каждому региону и полностью зависят от специфики региона расположения налогооблагаемого объекта.

Образец заявления о предоставлении льгот

Образец заявления о предоставлении льгот

Кто может не платить?

Категории граждан, имеющие право на федеральную льготу, зафиксированы в положениях закона № 284-ФЗ, принятом в 2019 году. Данный список согласуется с действовавшим до этого порядком освобождения некоторых категорий, указанных в ФЗ №2003-1, действовавшем с 1991 года.

Пенсионеры

Право пенсионеров на предоставление федеральной льготы отражено во второй главе налогового законодательства, где приводится полный перечень льготников по имущественному налогу.

В статье 407 НК РФ утвержден единый для всей страны перечень категорий, которые вправе обратиться за снижением или освобождением налоговых выплат в территориальное подразделение ФНС.

Одной из наиболее многочисленных групп льготников являются граждане, достигшие возраста 55-60 лет (в зависимости от пола) и получающие ежемесячные пенсионные выплаты от государства. Таким образом, любой из пенсионеров, может быть освобожден от налога на имущество, либо реализовать право на снижение налогового бремени за счет исключения по одному объекту в каждой из категорий недвижимости.

Следует учитывать, что федеральное законодательство не полностью освобождает от уплат. При наличии у пенсионера двух и более квартир, освобождение от налога распространится только по одной из квартир, находящихся в собственности льготника.

Ограничения использования льготы действуют и по определенным видам имущества.

Бланк уведомления о выбранных объектах налогообложения

Бланк уведомления о выбранных объектах налогообложения

Федеральным законом (п.4 ст. 407 НК) установлен список недвижимости, которая может быть освобождена от уплаты имущественного налога:

- жилая комната;

- квартира в многоквартирном доме;

- жилой отдельно стоящий объект собственности;

- помещение, оборудованное под нужды мастерской, ателье, студии, музея, негосударственной библиотеки или музея, и используемое по назначению;

- помещения для хозяйственных нужд;

- строения на участках под ИЖС, дачах, огородах, в личных подсобных хозяйствах при условии не превышения объектами площади в 50 метров;

- гаражные строения и машино-места.

Уведомление ответственных участников консолидированных групп налогоплательщиков налоговая должна прислать в необходимые сроки.

Уведомление ответственных участников консолидированных групп налогоплательщиков налоговая должна прислать в необходимые сроки.

Какие условия содержит положение о выплате авторского гонорара сотрудникам редакции — расскажем .

По каждой из указанных выше категорий льготник вправе выбрать один из имеющихся объектов, на который буде распространяться льгота. Например, при наличии двух квартир, пенсионер может получить освобождение от более дорогостоящей квартиры, т.к. в ее отношении сумма налога будет начислена больше.

Другие категории граждан

Несмотря на многочисленность категории льготников в лице пенсионеров, налоговое законодательство позволяет получить освобождение и другим категориям физических лиц из числа инвалидов, участников различных боевых действий, военных действий, жертв радиационного облучения и др. Полный перечень категорий отражен в ст. 407 НК. Кроме того, при освобождении от имущественного налога, можно ссылаться на законы №1244-1 (от 15.05.1991), №175-ФЗ (26.11.1998), №2-ФЗ (10.01.2002).

Перечень объектов, освобожденных от начисления налога, аналогичен списку недвижимости, установленному для пенсионеров.

Такое же ограничение действует и при определении количества освобожденных от налога объектов: только в отношении одного объекта из нескольких аналогичных по виду собственности может быть применена льгота.

Образец заполнения уведомления о выбранных объектах налогообложения

Образец заполнения уведомления о выбранных объектах налогообложения

Необходимые документы

Для того, чтобы воспользоваться положенной по закону льготой, собственник недвижимости должен оповестить ФНС о своем праве и предоставить подтверждающие документы. Основанием для выбора объекта для налогового освобождения является заявление от гражданина, заполненное на бланке установленного образца в строгом соответствии с утвержденным форматом.

Для каждой из льготных категорий требуется представить документы, подтверждающие его гражданский статус. При обращении за льготой пенсионера, прикладывают копию пенсионного удостоверения.

Если гражданин, имеющий право на освобождение от налога, уже предоставлял документы для подтверждения льготы, повторного представления пакета документов не потребуется. Если льгота ранее не применялась, сотрудник налоговой произведет перерасчет налога только после предоставления гражданином документов.

Согласно последних изменений в отношении налога на имущества, принятых в 2019 году, физическое лицо, имеющее право на льготу может выбрать тот объект собственности, который будет освобожден от исчисления налога. Уведомление о выбранных объектах налогообложения происходит путем написания заявления собственником недвижимости.

Данный документ заполняется по образцу и подается не позднее 1 ноября года, за который предстоит начисление налога. Таким образом, чтобы получить правильный расчет с учетом реализации льготы, необходимо своевременно обратиться в налоговую инспекцию.

При отсутствии уведомления от владельца недвижимости, сотрудник налоговой произведет выбор освобождаемого объекта по своему усмотрению. Бланк заявления был утвержден отдельным письмом ФНС БС-4-11/19976@ в 2019 году. Несмотря на то, что форма уведомления лишь рекомендована, заполнение бланка по предложенному формату избавит от необходимости составлять текст самостоятельно и переписывать его в случае недостаточности указанной информации.

Утвержденная форма уведомления о выбранных объектах налогообложения и готовый пример

С помощью подготовленного образца уведомления о выбранных объектах налогообложения, бланк которого утвержден приложением к Приказу фискального органа в 2019 году за номером ММB-7-11/280@, составить заявление самостоятельно не составит труда. Его можно скачать и заполнить бесплатно, следуя инструкциям по формату заполнения.

В предлагаемом бланке содержатся поля для заполнения по формату исчерпывающей информации в отношении льготной недвижимости, освобожденной от налогового бремени по выбору налогоплательщика: адрес, площадь, особые характеристики объекта недвижимости, сведения о налогоплательщике, основания для предоставления льготы и пр.

Скачать образец уведомления о выбранных объектах налогообложения

Форма может быть заполнена с помощью компьютера с использованием программы Adobe Reader, работающей с файлами pdf-формата. Заполненная надлежащим образом форма позволит сотрудникам ФНС быстро принять документы и произвести оперативный перерасчет с учетом полученных сведений.

Приказ об отзыве работника из отпуска необходим в случае резкой производственной необходимости.

Приказ об отзыве работника из отпуска необходим в случае резкой производственной необходимости.

Скачать уведомление ТС-2 вы можете по .

Как составляются пояснения к декларации по НДС — расскажем .

Как заполняется уведомление об объектах налогообложения по налогу на имущество

Уведомление о выбранных объектах налогообложения применяется в отношении налога на имущество физических лиц. Определенные категории граждан имеют право на получение льготы в отношении своего имущества, согласно п.7 ст.407 НК РФ.

Физические лица должны уведомить налоговую о своем выборе. Делается это с помощью заполнения уведомления о выбранных объектах налогообложения. Бланк имеет типовую форму, которая на 2017 год утверждена приказом ФНС России от 13 июля 2015 года, номер приказа ММВ-7-11/280@.

В приложении к указанному приказу содержится форма, которую следует заполнять физическим лицам для получения льготы по налогу на имущество — форма по КНД 1150040.

Уведомление о выбранных объектах налогообложения бланк — .

Правом на льготу обладают не все категории граждан, а лишь определенные в п.1 ст.407 Налогового кодекса РФ.

Выбрать объекты налогообложения (имущество), в отношении которых будет применена льгота и заполнить бланк уведомления нужно до 1 ноября налогового периода, за которые будет применена данная льгота. Если гражданин желает получить льготу за 2017 год, то до 1 ноября 2017 года он должен подать сообщение в налоговую о выбранных объектах налогообложения (о выбранных видах имущества). Если уведомление будет подано в указанный срок, то налоговая в 2018 году рассчитать величину налога за 2017 год с учетом поданных сведений.

Граждане должны знать, что изменить содержимое поданного уведомление после 1 ноября будет нельзя, то есть нельзя будет передумать и выбрать другое имущество для применения льготы.

Если физическое лицо сообщение в ФНС не подаст, то налоговая самостоятельно выберет имущество, в отношении которого будет применена льгота (по которому налог будет наибольшим).

Скачать другие образцы уведомлений налоговой:

- об использовании права на освобождение от НДС —образец;

- о создании обособленного подразделения форма С-09-3-1 — образец.

Образец заполнения уведомления о выбранных объектах налогообложения

Документ представляет собой типовой бланк на двух листах: первый лист — титульный, второй — отражает сведения о выбранных объектах имущества, для которых будет применена льгота по налогу на имущество.

На титульном листе вверху нужно указать свои ИНН, ниже пишется код налогового органа — индивидуальный код отделения, куда подается уведомление (по месту жительства физического лица).

В поле «сведения о налогоплательщике» пишется:

- ФИО полностью как в паспорте;

- дата рождения;

- место рождения — населенный пункт, согласно свидетельству о рождении;

- сведения о паспорте или ином документе, удостоверяющем личность физического лица (код документа, серия, номер, кем и когда выдан);

- адрес места жительства или пребывания, если место жительства отсутствует;

- адрес места жительства за пределами РФ (при наличии);

- номер телефона.

Если физическое лицо самостоятельно подает уведомление в налоговую, то в поле «достоверность..» нужно указать «1» и ниже поставить дату и подпись. Если документ подается доверенным лицом налогоплательщика, то следует поставить цифру «2», написать ФИО представителя и ниже привести реквизиты доверенности. Доверенность следует приложить к уведомлению.

На втором листе бланка уведомления следует заполнить данные о выбранных объектах налогообложения — указать наименование имущества и заполнить основные сведения о нем.

Скачать бесплатно образец

Уведомление о выбранных объектах налогообложения образец заполнения — .

Все преимущества УСН ещё раз

- возможность легально вести бизнес, не платя подоходного налога на физическое лицо в размере 13%;

- налог на имущество, которое используется в деятельности предпринимателя, — нивелируется;

- забываем про НДС;

- простота расчёта. Платим либо 6 процентов со всего дохода, либо 15 процентов с дохода за вычетом расхода.

Кстати говоря! Когда говорят, что УСН заменяет всё налоговое бремя, возлагаемое на предпринимателя — врут. НДФЛ с зарплаты сотрудников, будьте добры оплачивать в срок согласно закону.

При переходе на упрощёнку, помните условия, при которых вам этого сделать не дадут!

- У вашей компании есть представительства и филиалы (разумеется, о которых уведомлён налоговый орган соответствующим образом). Т.е. если вы в Перми работаете вдвоём с Виталиком, печатая визитки, а в Казани Максим и Катя их распространяют — это не значит, что у вас есть Казанский филиал и, соответственно, данное условие, при котором нельзя применять УСН — не актуально.

- У вас должно быть менее 100 сотрудников. Разумеется, устроенных официально. На вас могут работать и полторы тысячи, но если для официальных служб вы работаете один — условий для неприменения УСН не будет. Другое дело, что появятся вопросы к вашей производительности труда, иначе бы все работали одни в своей компании.

- Остаточная стоимость — более 100 млн. рублей. Иначе вы слишком богаты, дабы применять “простые” режимы.

- Другие предприятия не должны иметь долю в вашем, превышающую 25%. Для ИП неактуальное условие.

- За три первых квартала года, в котором подаётся заявление о переходе на упрощёнку, доходы не должны превышать 45 млн. руб.

- Общий годовой доход не должен превышать сумму в 60 млн. руб.

Внимание: в последних двух пунктах суммы 45 и 60 нужно ещё дополнительно умножать на коэффициент-дефлятор, который меняется ежегодно.

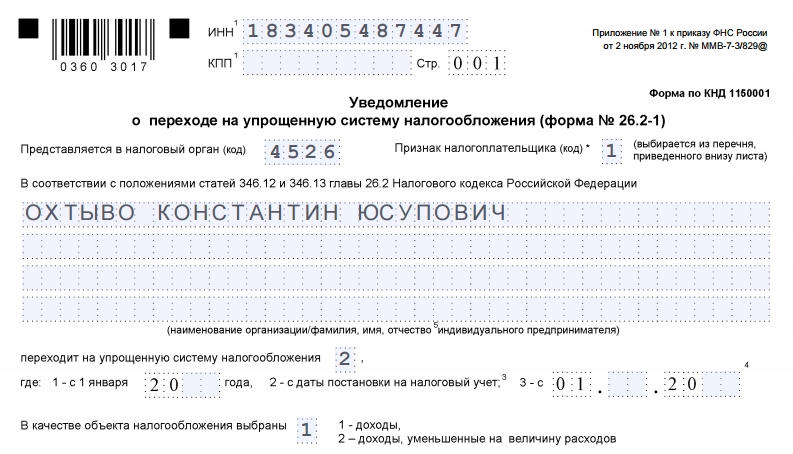

Приступим к заполнению заявления по форме № 26.2-1. Кстати, она же по КНД 1150001.

Заявление у нас будет подавать новоиспечённый предприниматель Охтыво Константин Юсупович. Он решил перейти на упрощённый режим налогообложения сразу с момента регистарции ИП.

Поле ИНН — тут всё понятно без лишних слов.

КПП (код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте. Поле оставляем пустым.

Код налогового органа

Ниже видим код налогового органа. Откуда его взять? Всё просто: переходим на сервис налоговой службы (https://service.nalog.ru/addrno.do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы.

С кодом разобрались.

Признак налогоплательщика

Здесь нужно написать одну цифру — код признака налогоплательщика.

- — пишут те, кто подаёт заявление совместно с документами на регистрацию ИП. Это как раз наш случай.

- — когда вы регистрируйте компанию или ИП заново. Т.е. были уже ИП, потом закрылись, снова открываетесь — тогда этот случай ваш. Также двойку пишут предприниматели, переставшие быть плательщиками ЕНВД.

- — при переходе с другого налогового режима на УСН, кроме ЕНВД (для них — 2). Например, если вы сидите на ОСН и захотели перейти на УСН, то тройка — для вас.

Далее поле называется “переходит на упрощённую систему налогообложения”.

- — ставят те, кто подаёт заявление с октября по декабрь предыдущего года, с целью перехода на УСН с января следующего.

- — те, кто переходит сразу же при регистрации. Наш вариант.

- — предприниматели, переставшие быть плательщиками ЕНВД. Они имеют право перейти на УСН не с 1 января следующего года, а с 1 числа следующего месяца года настоящего.

В следующий квадрат ставим 1, если выбираем платить 6% только с доходов, и ставим 2 в ситуации, когда выбор пал на “доходы за вычетом расходов”, где мы платим уже 15%.

Небольшой лёгкий пример:

Вы изготовили табурет, затратив на это 300 рублей. Затем его продали за 1500 рублей. Если выбрали платить с “дохода”, то оплатите 6% с 1500 рублей — 90 рублей. Если выбрали “с дохода за вычетом расходов”, то 15% с суммы (1500р. — 300р.) — 180 р.

В данном примере, выгодней выбирать “доходы”. А теперь представьте, что сумма расходов была бы не 300, а 1000, тогда бы 15% платили уже с 1200 руб., а с 500, а это уже 75 рублей. Против 90 на “доходах” смотрится привлекательнее.

Именно поэтому важно подходить расчётливо к выборе способа налоговых выплат по УСН.

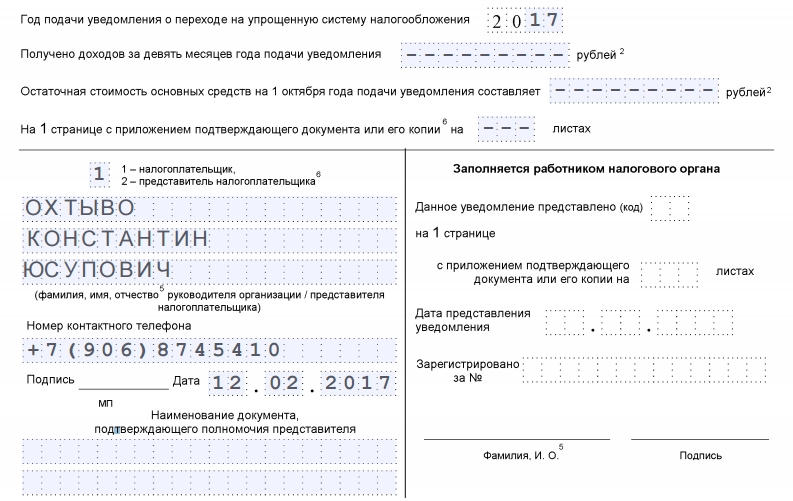

Остался самый простой последний этап.

Год подачи уведомления — вписываем текущий.

Получено доходов за девять месяцев — ноль, поскольку мы только что регистрируемся. Почему введено это поле — написано выше — доходы тех, кто переходит на УСН за первые 3 квартала текущего года не должны превышать 45 млн.

С тем же посылом идёт и следующая строчка, которая называется “остаточная стоимость основных средств”. У нас их нет, ставим везде прочерки, у кого есть — ставят цифры.

Приложений к заявлению у нас не будет, поэтому три прочерка в каждой клетке.

Далее по образцу. Снова ФИО, как показано на изображении:

1 — если мы сдаём заявление самостоятельно и

2 — если за нас это делает третье лицо. Подпись, дата и печать, если вы работаете с печатью. Если нет — необходимость отпадает.

Поля ниже предназначены для документа лица — вашего представителя. Соответственно, если вы не прибегаете к услугам третьих лиц, поля эти заполнять не нужно.

Правая колонка заполняется сотрудником налогового органа.

Данную форму заявления обязательно печатаем в двух экземплярах! Один уходит в налоговую инспекцию, другой обязательно с их штампом — забираем себе! Помните: документ, подтверждающий, что вы находитесь на УСН, может понадобиться в дальнейшем.