Содержание

- НИОКР

- НИОКР: бухгалтерский и налоговый учет в 2019 году

- Бухгалтерский учет НИОКР как НМА

- Налоговый учет НИОКР

- Что такое НИОКР

- Учет НИОКР

- Налоговый учет

- Бухгалтерский учет НИОКР

- Что входит в расходы на НИОКР и как они учитываются

- Что входит в расходы на НИОКР

- Налоговый и бухгалтерский учет

- АМОРТИЗАЦИЯ НИОКР

- ПБУ 17/02 по учету расходов на НИОКР

- Условия применения ПБУ 17/02

- Бухгалтерский учет расходов на НИОКР

- Признание результатов работ внеоборотными активами

- Расходы, включаемые в стоимость результатов научно-исследовательских, опытно-конструкторских и технологических работ

- Порядок списания (амортизации) расходов по научно-исследовательским, опытно-конструкторским и технологическим работам

- Информация о расходах по научно-исследовательским, опытно-конструкторским и технологическим работам, раскрываемая в бухгалтерской отчетности

НИОКР

Актуально на: 29 марта 2019 г.

Научно-исследовательские и опытно-конструкторские работы (НИОКР) представляют собой проведение фундаментальных и прикладных исследований, опытных разработок, цель которых – создание новых продуктов и технологий.

НИОКР: бухгалтерский и налоговый учет в 2019 году

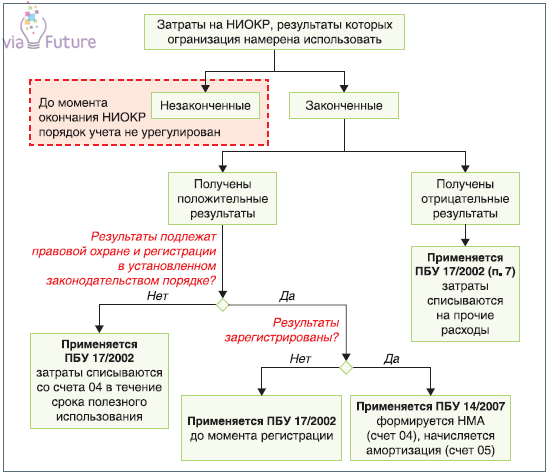

Для принятия НИОКР к бухгалтерскому учету необходимо выполнение определенных условий (п. 7 ПБУ 17/02):

- сумма расходов на НИОКР определена и может быть подтверждена;

- можно документально подтвердить выполнение работ (например, имеется акт приемки выполненных работ);

- использование результатов НИОКР для производственных или управленческих нужд приведет к получению дохода в будущем;

- использование результатов НИОКР может быть продемонстрировано.

Если хотя бы одно из условий не выполняется, то расходы, связанные с НИОКР, списываются на счет 91 «Прочие доходы и расходы», субсчет «Прочие расходы».

На счет 91 списываются и те расходы на НИОКР, которые не дали положительного результата.

Бухгалтерский учет НИОКР как НМА

Расходы на НИОКР собираются по дебету счета 08 «Вложения во внеоборотные активы», субсчет «Выполнение НИОКР» с кредита счетов:

- 10 «Материалы»;

- 70 «Расчеты с персоналом по оплате труда», 69 «Расчет по социальному страхованию и обеспечению»;

- 02 «Амортизация основных средств»;

- 60 «Расчеты с поставщиками и подрядчиками» и др.

Завершенные расходы на НИОКР списываются со счета 08 в дебет счета 04 «Нематериальные активы».

С 1-го числа месяца, следующего за месяцем, в котором начато фактическое применение результатов НИОКР, расходы на НИОКР списываются:

Дебет счета 20 «Основное производство», 25 «Общепроизводственные расходы», 44 «Расходы на продажу» — Кредит счета 04 «Нематериальные активы».

Списываются расходы на НИОКР в течение периода, который установлен как срок получения выгод от НИОКР. При этом применяется линейный способ или способ списания пропорционально объему выпускаемой продукции (п. 11 ПБУ 17/02). Важно иметь в виду, что этот срок не может быть более 5 лет (п. 11 ПБУ 17/02)

Налоговый учет НИОКР

Расходы на НИОКР в целях налогообложения прибыли учитываются в том периоде, в котором эти работы завершены (п. 4 ст. 262 НК РФ), и принимаются в уменьшение базы по налогу на прибыль независимо от их результативности. При этом если по итогам проведения НИОКР организация получает исключительные права на результаты интеллектуальной деятельности, то они признаются НМА и подлежат амортизации либо учитываются в прочих расходах в течение 2 лет (п. 9 ст. 262 НК РФ).

>Расходы на НИОКР: что в них входит и как правильно оформить

Что такое НИОКР

В бухгалтерии и налоговом учете рассматривают понятие научно-исследовательской и опытно-конструкторской работы.

Научно-исследовательская деятельность включает теоретический анализ, проведение исследований, экспериментов, анализ данных.

Если уникальные научно-технические разработки – это основная сфера деятельности предприятия, то такие операции не учитываются как НИОКР. Бухгалтерская и налоговая отчетность в этом случае проводятся по обычным стандартам.

Для всех остальных компаний, которые разрабатывают или внедряют у себя новые технологии, важно правильно вести учет НИОКР в бухгалтерском и налоговом учете в 2019 году. Разобраться с тонкостями расчетов, формированием проводок и льготными ставками вам помогут специалисты сервиса Главбух Ассистент. Их консультацию можно получить бесплатно через бесплатное приложение.

Законодательное регулирование

Бухучет затрат на НИОКР регулируется Положением о бухгалтерском учете 17/02, утвержденным Минфином, а все аспекты налоговой отчетности отражены в Налоговом кодексе РФ.

Как НИОКР могут учитываться:

- Научная деятельность: фундаментальные, теоретические выкладки или прикладные разработки.

- Научно-техническая деятельность: использование научных данных в технологических процессах.

- Эксперименты: создание и тестирование оригинальных методов или технологий.

- Изобретательство. Важно, чтобы разработанный объект был принципиально новым, отличался от тех, что уже существуют и используются, и был пригодным для промышленного использования. Изобретением будет считаться новый предмет (устройство, вещество, новая форма микроорганизма) или оригинальный способ применения уже известного предмета.

Например, как обезболивающее и жаропонижающее лекарство аспирин использовался давно, но в результате изучения обнаружился положительный «побочный» эффект – предотвращение тромбообразования. Применение уже известного препарат для профилактики сердечнососудистых заболеваний может считаться новым способом применения предмета, т.е. изобретением.

Изобретениями не считаются:

- общие теории,

- методики управления и организации,

- подготовка и формулирование правил,

- вычислительные алгоритмы,

- планировка зданий,

- изменение внешнего вида объектов без нового функционала.

Также не учитываются как НИОКР:

- геологоразведочные работы,

- запуск новых производств,

- производство штучной, уникальной продукции,

- изменения производства для улучшения качества или внешнего вида продукции.

Учет НИОКР

Расходы на НИОКР учитываются и в бухгалтерском, и в налоговом учете. Между этими подходами есть разница, которую мы рассмотрим в таблице.

Бухгалтерский и налоговый учет НИОКР 2019

|

Бухгалтерский |

Налоговый |

|

|

Когда учитывать расходы |

Когда итоговый продукт научно-технических изысканий начинает использоваться в производственных операциях |

После окончания исследовательских или конструкторских работ |

|

Период списания |

Запланированный срок использования инновации, но не более 5 лет |

До одного года |

|

Каким должен быть итог |

При положительном результате – затраты суммируются на счете «Нематериальные активы». Если итог отрицательный – списываются на счет «Прочие расходы» |

Любой |

|

Как отображается результат |

Положительный – как нематериальный актив или основное средство, отрицательный – как прочие расходы |

Положительный – как нематериальный актив, Отрицательный – как основные и прочие производственные расходы |

Налоговый учет

Налоговый кодекс определяет следующие виды затрат на НИОКР:

- Амортизация средств производства и нематериальных активов, которые используют для научно-технологических разработок;

- Зарплата сотрудников, участвующих в разработках – в том числе премии, доплаты за сверхурочные переработки т.д.;

- Затраты на исследования и тестирование (оборудование и материалы, затраты воды и электроэнергии, специальные средства защиты и прочее).

- Другие траты, направленные на проведение научно-технологических работ, например, консультационные услуги.

- Стоимость разработок, которые выполнила другая компания по заказу.

- Отчисления в пользу фондов поддержки науки и изобретательства. Такие платежи могут составлять до 1,5% дохода плательщика и не учитываются по льготному коэффициенту.

То есть расходы на НИОКР — это все фактические издержки на исследования, причем результат не обязательно должен быть положительным.

При подсчете суммы затрат на НИОКР учитывается амортизация по средствам производства и нематериальным активам, которые используются для проведения исследовательской работы.

Выплаты сотрудникам учитываются в полном объеме, вместе со страховыми и пенсионными отчислениями. А вот больничные учитывать не следует: во время болезни работник не выполняет трудовые функции, то есть не ведет исследовательскую деятельность.

Кстати, у вас всегда есть возможность сэкономить на выплатах сотрудникам, передав часть задач на аутсорс. Это одна из самых популярных тенденций в малом бизнесе. Вот как это работает на примере «Главбух Ассистент». Вы пишете ассистенту в интернет-чат о задаче, которую нужно решить и загружаете документы в сервис. Дальше ассистент передает их профильным специалистам: по обработке первички, по налогам, по кадрам. Эти сотрудники ведут весь учет, готовят бухгалтерскую и налоговую отчетность, отвечают на вопросы. Узнать, во сколько услуга обойдется именно вашей компании, можно .

Коэффициент НИОКР в налоговом учете

Некоторые виды деятельности учитываются по льготной ставке 1,5: то есть списывается сумма издержек, умноженная на 1,5. Эти работы определены законодательно Постановлением правительства №988:

- Нанотехнологии во всех сферах – приборы, материалы, компьютерные модели, лекарства.

- Инновации в системах информации и телекоммуникаций – биометрия, навигация, информационная безопасность, квантовые технологии, осветительные системы, ПО и искусственный интеллект.

- Биотехнологии – создание и модификация продуктов питания и кормов, биосенсоров, геномные и клеточные технологии, биоинженерия, медицинские и ветеринарные инновации, диагностические приборы.

- Разработки в области экологической защиты, поиска месторождений полезных ископаемых, технологий ликвидации ЧС и их предупреждения.

- Создание новых видов транспорта, в том числе ракетно-космического.

- Энергоэффективность – природосберегающие технологии, транспортировка энергии.

Если организация хочет применить повышенный коэффициент, нужно подавать отчет о проведенных НИОКР вместе с декларацией по налогу на прибыль. Отчет составляется согласно требованиям ГОСТ.

Можно также создавать финансовый резерв на проведение научных и конструкторских работ, но только тем предприятиям, которые рассчитывают налог на прибыль начислением – кассовый метод не позволяет создать резерв.

Финансовый резерв формируется согласно разработанной программе исследований, сроком до двух лет. Размер резерва должен соответствовать смете предстоящей деятельности.

Бухгалтерский учет НИОКР

Положение о бух.учете 17/02 применяется для фиксации трат на испытания только при соответствии научной работы всем требованиям:

- Положительный результат изысканий.

- Использование полученного продукта в производстве для получения прибыли.

- Работы полностью завершены, и это подтверждается документально – актами передачи-приемки.

- Все этапы работ и результат правильно оформлены, на объект, который стал итогом исследований, составлена проектно-техническая документация.

Если какие-либо пункты не выполнены, траты следует фиксировать как прочие расходы.

Средства на НИОКР в бухгалтерском учете учитываются на счетах 04 и 08.

Счет 08 «Вложения во внеоборотные активы» используется для фиксации издержек в процессе выполнения работ, а счет 04 «Нематериальные активы» предназначен для учета готового результата исследований.

Субсчет 08-8 специально предназначен для сбора расходов, связанных с научной, конструкторской и технологической деятельностью.

Во время проведения научно-конструкторской деятельности затраты оформляются как дебетовые проводки на счет 08 с других счетов:

- Амортизация оборудования и нематериальных активов – кредит со счета 02;

- Зарплата сотрудникам, задействованным в исследованиях — кредит со счета 70;

- Использованное оборудование, материалы, сырье – кредит со счета 10;

- Социальное страхование, другие взносы – кредит со счета 69.

После окончания работ на счету 08 должна быть отображена полная сумма затрат. Эту сумму следует провести как кредит со счета 08 – дебет на счет 04, чтобы обозначить стоимость полученного в результате научных разработок нематериального актива.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Что входит в расходы на НИОКР и как они учитываются

Проводимые исследования и создание новых технологических разработок должны быть отражены в бухгалтерском учете. Методика фиксации данных зависит от того, кто является исполнителем работ. Исследования можно заказать у специализированной компании или реализовывать своими силами. Если научно-исследовательскими и опытно-конструкторскими работами (НИОКР) занимается сторонняя организация, для принятия к учету расходов в виде оплаты услуг этой фирме необходимы документальные основания – договор.

ВАЖНО! Договор с организацией, выполняющей работы по НИОКР, должен быть оформлен в письменном виде.

Соглашением между предприятиями может быть предусмотрен полный цикл исследований или решение части задач в рамках масштабного проекта. Если работы производятся собственными силами, то надо регистрировать осуществляемые исследовательские мероприятия в базе Всероссийского информационного центра. Формы уведомлений утверждены Приказом Минобрнауки от 31.03.2016 г. №341. При нарушении правил сообщения о начатых исследовательских разработках на организацию может быть наложен штраф.

Что входит в расходы на НИОКР

НИОКР расшифровывается как «научные исследования и опытно-конструкторские разработки». Они предназначены для формирования новой или усовершенствованной технологии, изобретения нового вида продукции, обладающего более совершенными характеристиками. Расходы по НИОКР можно направлять на поиск улучшенных методов организации производства или реализации управленческих функций.

Состав расходов, понесенных учреждением в связи с проводимыми НИОКР, определен ст. 262 НК РФ:

- Амортизационные отчисления по задействованным в работах основным средствам и активам нематериального типа.

- Оплата труда персонала, занятого в исследовательских мероприятиях или операциях по разработке новых образцов.

- Затраты материального характера, направляемые на осуществление НИОКР. К ним относится покупка исключительных прав на результаты изобретательской деятельности, на полученные полезные модели или уникальные промышленные образцы. Передача прав осуществляется через договор отчуждения. Допускается выделение расходов на приобретение прав пользования объектами интеллектуальной собственности.

- Прочие расходные операции, которые напрямую связаны с выполнением НИОКР. Законодательство разрешает включать их в сумму затрат на исследовательскую деятельность и разработки не в полном объеме, а в размере до 75% от общей суммы понесенных расходов.

- Оплата выставленных счетов по договорам на выполнение НИОКР.

ОБРАТИТЕ ВНИМАНИЕ! Для группы расходов по оплате труда отражение их в составе НИОКР возможно, если персонал был занят именно работами по исследованиям и разработкам. В случае привлечения этих работников к другим заданиям отнесение начисленного заработка на разные виды расходов осуществляется пропорционально отработанному времени на объектах.

Налоговый и бухгалтерский учет

Дополнительным нормативным документом по вопросам отражения НИОКР является правительственное Постановление от 24.12.2008 г. №988. В нем приведен список исследований и разработок, которые относятся к прочим затратам. Присутствующие в перечне работы предприятия признают после выполнения задания в периоде фактического завершения всех мероприятий по нему. В учете эти затраты показываются с увеличивающим коэффициентом, равным 1,5. После завершения исследовательских действий организация должна не только показать понесенные затраты в учете, но и подать в ФНС отчет о проведенных ею НИОКР.

Порядок признания, отражения и списания расходов, связанных с НИОКР, утвержден ПБУ 17/02. Затраты аккумулируются на 08 счете. Чтобы расходы были приняты к учету предприятием, необходимо соблюсти ряд условий:

- точную сумму осуществленных трат возможно идентифицировать;

- все суммы по расходам имеют документальное подтверждение;

- полученные в результате НИОКР итоги обладают способностью приносить выгоду в перспективе;

- результаты работ можно показать окружающим путем проведения демонстрационных мероприятий.

После окончания формирования суммы затрат на 08 счете стоимостная оценка переносится на 04 счет и появляется статус нематериальных активов. Это возможно только в том случае, если у организации имеются юридические основания считать актив своим (если патент или свидетельство не были получены, то затраты будут показаны как расходы на НИОКР). При создании нового актива его стоимость списывается посредством регулярных амортизационных отчислений. При отсутствии прав признания результатов разработок в качестве НМА расходы постепенно переводятся на затратные счета с 04 счета. Продолжительность периода переноса затрат на расходы для каждого предприятия устанавливается индивидуально и закрепляется учетной политикой.

К СВЕДЕНИЮ! Если критерии признания расходов на НИОКР не соблюдены в полном объеме, то затраты должны быть показаны в оборотах по счету 91.

В налоговом учете действует правило единовременного списания расходов на НИОКР после окончания работ. В бухгалтерском учете расходы начинают включать в состав затрат на НИОКР, если появились признаки получения экономической выгоды в будущем от разрабатываемого актива:

- технически завершить исследование или получить желаемый результат разработок возможно;

- имеются варианты практического применения итогов работы;

- у предприятия гарантированно хватит ресурсов для завершения проекта;

- для изделий, производимых с помощью результатов исследований или разработок, существует рынок сбыта;

- благодаря новым активам могут быть решены внутренние проблемы или задачи учреждения;

- затраты могут быть подсчитаны и обоснованы.

СПРАВОЧНО! Отличие налогового учета от бухгалтерского в отношении НИОКР в том, что по стандартам НК РФ затраты на исследовательскую деятельность и проведение разработок могут быть признаны даже в том случае, если желаемого результата добиться не удалось.

Списание расходов, напрямую связанных с осуществлением НИОКР, может происходить с применением линейного метода или способа списания в пропорции к выпускаемой продукции. Амортизация должна учитывать общий срок полезной эксплуатации, но нельзя, чтобы период списания превышал 5 лет. Амортизационные отчисления формируются с первого дня месяца, который следует за месяцем перевода расходов на НИОКР в статус нематериального актива.

Бухучет предполагает обособленное отражение на счетах затрат по НИОКР. Аналитика ведется в разрезе видов исследований и типов разработок. Все производимые затраты разрешается инвентаризировать. До того как начать контрольный подсчет расходов, проверка должна затронуть договорную документацию, касающуюся НИОКР (в части приобретенных материальных ресурсов, покупки нефинансовых активов для обеспечения рабочего процесса).

Бухгалтерские проводки НИОКР

Типовые корреспонденции счетов по учету разных расходов по проводимым НИОКР предполагают участие в них активного 08 счета. В его дебете накапливаются понесенные компанией затраты. После окончания всех мероприятий и полной готовности актива к эксплуатации его стоимость, фактически сформированную на 08 счете, переводят в дебет 04 счета.

В процессе разработки или исследовательских работ в учете могут использоваться такие типовые записи:

- Д08 – К02 — в момент списания амортизации задействованного оборудования и основных средств специального назначения;

- Д08 – К10 — при списании стоимости материальных ресурсов, которые понадобились отделу, занимающемуся НИОКР;

- Д08 – К70 — в сумме начисленного заработка работникам, которые трудятся над усовершенствованием продукции или созданием новых моделей и технологий;

- Д08 – К69 – отражаются страховые взносы, без которых невозможно начислить и выплатить зарплату на законных основаниях наемному персоналу.

Когда затраты все были собраны на 08 счете, продукт разработок готов и его можно внедрять в производство или систему управления компаний, счет 08 кредитуется, а счет 04 дебетуется при указании субсчета «Результаты НИОКР». После получения патента или свидетельства результат разработок становится нематериальным активом и переводится с субсчета с результатами НИОКР на субсчет НМА на 04 счете.

Если расходы на работу разработчиков и исследователей не привели к ожидаемым результатам, эффект признается отрицательным. Внесенные суммы на нереализованные в соответствии с ожиданиями разработки списываются проводкой Д91.2 – К08.

Создание новых, более совершенных и эффективных технологий и товаров, удовлетворяющих спрос потребителя на более качественном уровне, невозможно без проведения научно-исследовательских и опытно-конструкторских работ. На этапе НИР проводят фундаментальные исследования для поиска возможностей создания инновационных методик производства или изделий. ОКР заканчивается изготовлением опытной партии товаров, готовых к освоению на предприятиях.

Объекты производства, нацеленные на развитие, не смогут выжить в конкурентной борьбе без инвестирования средств в разработку новых товаров и услуг. Расходы на НИОКР обязаны отражаться в системе бухгалтерского учета организации при достижении любого результата — материального или интеллектуального. Структура налогового и бухгалтерского учета при отражении этого вида деятельности различна.

Что входит в расходы на НИОКР

Расходы на разработку новых технологий и продуктов списываются с кредита счетов, отвечающих за отображение средств, потраченных:

- на приобретение материалов и полуфабрикатов — №10;

- на списание амортизационных отчислений с основных средств — №02;

- на перечисления денег поставщиками и подрядчиками — №60;

- на оплату труда — №70;

- на перечисления в социальные фонды — №69.

- на прочие затраты, связанные непосредственно с проведением НИОКР, списывается 75% от общей суммы затрат.

Если в исследовательской работе персонал был задействован не полное рабочее время, то расходы проводятся в пропорциональной зависимости от времени, которое было потрачено на эту работу.

Учет НИОКР осуществляется аккумулированием средств с перечисленных счетов на дебете субсчета «Выполнение НИОКР» счета №08. С него, при проводке завершенных расходов, средства зачисляются на дебетовую часть счета «Нематериальные активы» №04.

Соответственно, ценообразование НИОКР определяется суммой, собранной на дебете счета 08.

Цель и задачи учета НИОКР

Система бухгалтерского учета при отражении движения средств, используемых для реализации НИОКР, преследует следующие цели:

- определение всех денежных средств, потраченных на работу;

- проведение их по счетам бухгалтерского и налогового учета;

- фиксирование условий, выполнения работы для подтверждения обоснованности использования ПБУ 17/02, которые регламентируют порядок учета затрат по этому виду деятельности.

Для достижения поставленных целей необходимо реализовать следующие задачи:

- выделение из общих расходов организации денежных средств, потраченных на НИОКР;

- фиксирование получения требуемого техническим заданием положительного результата и установление времени использования его положительных свойств в деятельности компании;

- правильная проводка средств по аналитическим и синтетическим счетам, аккумулирующим затраты на инновационную работу;

- списание издержек в соответствии с законодательством России в системе бухгалтерского и налогового учета организации.

При возникновении условий, ограничивающих выполнение поставленных задач, списывают издержки, возникшие при проведении исследовательских работ, на субсчет «Прочие расходы» счета 91. Также на этот счет списываются затраты на НИОКР, при завершении которых был получен отрицательный результат.

Разница между налоговым и бухгалтерским учетом

Целью налогового учета является достоверное определение налога на прибыль через обобщение первичных документов, на основании которых формируется налоговая база.

Основной целью бухгалтерского учета является систематизация первичной документации для получения финансовой отчетности, на основании которой можно оценивать экономическое положение и результаты хозяйственной деятельности компании.

При удовлетворении требований положений бухгалтерского учета 17/02 списание расходов на НИОКР начинается с первой даты следующего месяца, перед которым в организации стали применять результаты инновационных работ. Издержки, полученные в ходе выполнения этого вида деятельности, списываются на следующие счета бухгалтерского учета:

- дебет 20;

- дебет 25;

- дебет 44;

- кредит 04.

Длительность периода списания средств ограничена 5 годами или временем приобретения выгод от использования результатов инновации. Существует 2 способа списания расходов:

- линейный;

- пропорциональный количеству изготавливаемых товаров.

В налоговом учете издержки, понесенные при выполнении НИОКР, идут на уменьшение налоговой базы, которая формируется для начисления налога на прибыль в момент завершения работы. Учитываются затраты на работы, законченные как с положительным, так и с отрицательным результатом.

Пример типовых проводок по учету НИОКР на предприятии

Предприятие собственными силами провело изыскания по разработке нового прибора, получило положительный результат, оформило конструкторскую отчетность и другую необходимую документацию. Прогнозируемое время выпуска этой продукции — 3 года.

Расходы на работу и проводки по счетам:

| Наименование | Стоимость, руб. | Проводки | Описание операции | |

| Дебет | Кредит | |||

| Перечисление начисленного заработка сотрудникам, участвовавшим в НИОКР. | 170000 | 08 | 70 | Списаны затраты на зарплату |

| Отчисления в фонды | 51000 | 08 | 69 | Проведены взносы в фонды |

| Материалы | 280000 | 08 | 10 | Списана стоимость материалов |

| Взносы на амортизацию ОС и оборудования | 12000 | 08 | 02 | Проведены средства на амортизацию |

| Сумма затрат | 513000 | |||

После аккумулирования понесенных в результате НИОКР затрат на счете 08 и начала изготовления нового прибора в производстве выполняется проводка: Кт 08 — Дт 04 в размере 513000/36 (мес.) = 14250 руб.

Осуществленные расходы на НИОКР в налоговом учете списываются: 513000/12 (мес.) = 42750 руб.

АМОРТИЗАЦИЯ НИОКР

Если говорит об амортизации НИОКР, то амортизация актива начинается с момента его доступности для использования и прекращается на более раннюю из двух дат: дату прекращения признания данного актива или дату классификации актива как предназначенного для продажи.

В стандарте не прописан определенный период для амортизации, а только дается рекомендация амортизировать актив не более 5 лет.

Для НМА с ограниченным сроком полезной службы могут применяться различные методы, в частности:

- — метод равномерного начисления;

- — метод уменьшаемого остатка;

- — метод единиц производства.

Применяемый метод выбирается исходя из ожидаемой схемы потребления будущих экономических выгод, заключенных в активе, и последовательно применяется из периода в период, кроме случаев, когда схема потребления будущих экономических выгод претерпевает изменения. Если схема потребления будущих экономических выгод, заключенных в активе, не может быть надежно определена, используется метод равномерного начисления.

При начислении амортизации амортизируемая стоимость уменьшается на ликвидационную стоимость, представляющую собой расчетная сумма, которую организация получила бы на текущий момент от реализации самортизированного актива за вычетом предполагаемых затрат на выбытие. За исключением специально оговоренных случаев ликвидационная стоимость НМА принимается равной нулю.

В конце каждого финансового года должны пересматриваться метод начисления амортизации и ликвидационная стоимость.

НМА с неограниченным сроком полезной службы не подлежат амортизации и ежегодно проверяются на обесценение. Тест на обесценение НМА с неопределенным сроком полезного использования проводится ежегодно независимо от наличия свидетельств обесценения, а также чаще — при наличии свидетельств обесценения.

По выбытии НИОКР или когда от его эксплуатации или выбытия не ожидается каких-либо будущих экономических выгод, его признание подлежит прекращению. И результат от выбытия НИОКР определяется как разность между чистыми поступлениями от выбытия (если таковые имеются) и балансовой стоимостью актива. Результат от выбытия признается в составе прибылей и убытков и не может быть признан выручкой.

Информация по НИОКР раскрывается по общим правилам раскрытия информации по НМА, так как проведение НИОКР является способом приобретения НМА. При этом НМА, находящиеся в процессе разработки, подлежат обособленному раскрытию. И по НИОКР должна раскрываться общая сумма таких затрат, признанных как расход в течение периода.

Рассмотрев, как учитываются расходы на НИОКР в российском бухгалтерском учете и МСФО, можно сделать вывод, что ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно- конструкторские и технологические работы» является максимально приближенным к стандарту 1AS 38 «Нематериальные активы». Однако есть некоторые отличия, которые необходимо отметить.

Так, в РСБУ в отличие от МСФО для целей учета нет различий между научно-исследовательскими и опытно-конструкторскими работами. И все расходы па НИОКРиТР первоначально капитализируются в качестве вложений во внеоборотные активы.

МСФО же все расходы по созданию НМА на стадии исследований капитализировать запрещает, они относятся на текущие затраты отчетного периода. И только па стадии разработок затраты по созданию НМА могут участвовать в формировании их первоначальной стоимости.

Также в ПБУ 17/02 «Учет расходов на научно- исследовательские, опытно-конструкторские и технологические работы» не прописан момент начал капитализации затрат, в то время как МСФО (IAS) 38 четко определяет момент, с которого возможна капитализация затрат. Фактически ПБУ 17/02 переносит вопрос о том, каким образом должны признаваться расходы на НИОКР (в составе активов или в составе расходов) па момент окончания выполнения работ.

В МСФО (IAS) 38 отсутствует такой критерий признания расходов на НИОКР, как документальная подверженность расходов, в то время как ПБУ 17/02 устанавливает, что одним из условий признания расходов па НИОКР является факт документального подтверждения выполнения работ.

Еще одним отличием является то, что в МСФО 38 содержатся более детальные указания в отношении подтверждения возможности и перспективности использования результатов работ в будущем, в то время как ПБУ 17/02 ограничивается общими формулировками о получении будущих экономических выгод от использования результатов работ и возможности демонстрации такого использования.

В МСФО (IAS) 38 в отличие от ПБУ 17/02 предусмотрена переоценка объектов НИОКР, при этом при проведении переоценки может быть восстановлена часть расходов, ранее понесенных на стадии исследований.

ПБУ 17/02 срок полезного использования ограничивает периодом в 5 лет. Не предусмотрены случаи создания объектов с неопределенным сроком полезного использования, а МСФО 38 содержит более подробные указания в отношении факторов, которые должны приниматься во внимание при определении срока полезного использования.

Еще можно отметить, что в отличие от МСФО затраты па НИОКР согласно РСБУ не относятся к амортизируемым объектам и подлежат списанию на расходы. МСФО определяют необходимость списания стоимости внутренне созданного НМА на расходы через его амортизацию.

Отличием является и то, что в российском бухгалтерском учете затраты на НИОКР могут быть списаны 2 способами, а в МСФО затраты можно списывать и способом уменьшаемого остатка.

Если говорить о требованиях к раскрытию информации, то в МСФО 38 они значительно шире, чем в ПБУ 17/02. В то же время специфические раскрытия, требуемые МСФО (IAS) 38 в отношении НИОКР являются менее детальными, чем правила раскрытия информации, установленные ПБУ 17/02.

Таким образом, основные принципы учета затрат па инновационную деятельность в Российском бухгалтерском учете и МСФО очень схожи. Однако, принципы учета затрат в МСФО дают меньше возможностей для искажения бухгалтерской (финансовой) отчетности и не позволяют организации завысить размер своих активов. А так же способствуют раскрытию в бухгалтерской (финансовой) отчетности полной, правдивой и достоверной информации о затратах на исследования и разработки.

ПБУ 17/02 по учету расходов на НИОКР

Рассмотрение новых ПБУ мы завершаем комментарием к вышедшему 17 декабря 2002 года ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» (утверждено приказом Минфина России от 19.11.2002 № 115н). Этот нормативный документ вводится в действие с 1 января 2003 года. Основные положения данного ПБУ анализирует М.Л. Пятов, к.э.н., Санкт-Петербургский государственный университет.

Рассмотрение новых ПБУ мы завершаем комментарием к вышедшему 17 декабря 2002 года ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» (утверждено приказом Минфина России от 19.11.2002 № 115н). Этот нормативный документ вводится в действие с 1 января 2003 года. Основные положения данного ПБУ анализирует М.Л. Пятов, к.э.н., Санкт-Петербургский государственный университет.

Условия применения ПБУ 17/02

Согласно пункту 1 ПБУ 17/02, оно применяется организациями, которые выполняют научно-исследовательские, опытно-конструкторские и технологические работы собственными силами или (и) являются по договору заказчиком указанных работ.

Это означает, что данное положение по бухгалтерскому учету должны применять те организации, которые приобретают результаты научно-технических работ для собственного использования.

При этом для целей ПБУ 17/02 к научно-исследовательским работам относятся работы, связанные с осуществлением научной (научно-исследовательской), научно-технологической деятельности и экспериментальных разработок, определенные Федеральным законом РФ от 23.08.1996 № 127-ФЗ «О науке и государственной научно-технической политике».

ПБУ 17/02 фактически определяет новый объект бухгалтерского учета — результаты научно-исследовательских, опытно-конструкторских и технологических работ. Появление ПБУ 17/02 обусловлено ограничениями на признание объекта бухгалтерского учета в качестве нематериального актива, которое устанавливает ПБУ 14/02 «Учет нематериальных активов», утвержденное приказом Минфина России от 16.10.2000 № 91н.

Согласно п. 3 ПБУ 14/2000, для целей данного Положения при принятии к бухгалтерскому учету активов в качестве нематериальных необходимо единовременное выполнение следующих условий:

а) отсутствие материально-вещественной (физической) структуры;

б) возможность идентификации (выделения, отделения) организацией от другого имущества;

в) использование в производстве продукции, при выполнении или оказании услуг либо для управленческих нужд организации;

г) использование в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

д) организацией не предполагается последующая перепродажа данного имущества;

е) способность приносить организации экономические выгоды (доход) в будущем;

ж) наличие надлежаще оформленных документов, подтверждающих существование самого актива и исключительного права у организации на результаты интеллектуальной деятельности (патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака и т.п.).

Согласно п. 4 ПБУ 14/2000 «Учет нематериальных активов» к нематериальным активам могут быть отнесены объекты, отвечающие всем вышеприведенным признакам, то есть объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности):

- исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

- исключительное авторское право на программы для ЭВМ, базы данных;

- имущественное право автора или иного правообладателя на топологии интегральных микросхем;

- исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

- исключительное право патентообладателя на селекционные достижения.

Таким образом, при наличии исключительных прав на результаты интеллектуальной деятельности, полученные в ходе научно-исследовательских, опытно-конструкторских и технологических работ, мы отражаем в учете нематериальный актив и руководствуемся ПБУ 14/2000 «Учет нематериальных активов».

Если же у организации нет исключительных прав на указанные объекты, но есть факт несения расходов на научно-исследовательские, опытно-конструкторские и технологические работы и обладания законченными результатами этих работ, мы должны руководствоваться предписаниями ПБУ 17/02.

Помимо рассмотренных нами общих ограничений сферы применения норм ПБУ 17/02, пункт 4 Положения приводит перечень конкретных расходов, не относящихся к расходам на научно-исследовательские, опытно-конструкторские и технологические работы:

- расходы организации на освоение природных ресурсов (проведение геологического изучения недр, разведка (доразведка) осваиваемых месторождений, работы подготовительного характера в добывающих отраслях и т.п.);

- затраты на подготовку и освоение производства, новых организаций, цехов, агрегатов (пусковые расходы);

- затраты на подготовку и освоение производства продукции, не предназначенной для серийного и массового производства;

- затраты, связанных с совершенствованием технологии и организации производства, с улучшением качества продукции, изменением дизайна продукции и других эксплуатационных свойств, осуществляемых в ходе производственного (технологического) процесса.

Бухгалтерский учет расходов на НИОКР

Согласно п. 5 ПБУ 17/02, информация о расходах по научно-исследовательским, опытно-конструкторским и технологическим работам отражается в бухгалтерском учете в качестве вложений во внеоборотные активы.

Это означает, что, отражая факты несения организацией соответствующих расходов, используется счет 08 «Вложения во внеоборотные активы».

По дебету этого счета в корреспонденции со счетами учета расходов, денежных средств, амортизации, материалов и т.д. должны отражаться суммы расходов организации по научно-исследовательским, опытно-конструкторским и технологическим работам.

Записью по кредиту счета 08 «Вложения во внеоборотные активы» должна списываться стоимость признаваемых в учете результатов данных работ.

Здесь возникает вопрос: на каком счете следует учитывать стоимость результатов научно-исследовательских, опытно-конструкторских и технологических работ, т.е. в корреспонденции с каким счетом должна в нашем случае составляться запись по кредиту счета 08 «Вложения во внеоборотные активы»?

Из предписаний пункта 8 ПБУ 17/02 следует, что отражаемые в учете результаты научно-исследовательских, опытно-конструкторских и технологических работ признаются для целей бухгалтерского учета внеоборотными активами.

В разделе «Внеоборотные активы» плана счетов бухгалтерского учета, утвержденного приказом Минфина России от 31.10.2000 № 94н, специальный счет, предназначенный для отражения результатов научно-исследовательских, опытно-конструкторских и технологических работ отсутствует.

При этом, согласно предписаниям ПБУ 6/01 «Учет основных средств» и ПБУ 14/2000 «Учет нематериальных активов» результаты соответствующих работ не могут быть отражены в бухгалтерском учете ни как основные средства (счет 01), ни как доходные вложения в материальные ценности (счет 03), ни как нематериальные активы (счет 04).

В разделе «Внеоборотные активы» действующего плана счетов бухгалтерского учета существуют и свободные позиции. Это счета 06 и 09.

Однако от их использования в рассматриваемом случае нас останавливает предписание инструкции по применению плана счетов, согласно которой вводить в план счетов бухгалтерского учета дополнительные синтетические счета организация может только для учета специфических операций и, что гораздо более важно, только по согласованию с Минфином России.

Вероятно, в ближайшее время Минфин внесет соответствующие ПБУ 17/02 поправки к плану счетов бухгалтерского учета.

Но пока изменения к плану счетов не приняты, по нашему мнению, для отражения в учете стоимости признанных результатов научно-исследовательских, опытно-конструкторских и технологических работ следует использовать счет 97 «Расходы будущих периодов», открыв к нему специальный субсчет «Результаты научно-исследовательских, опытно-конструкторских и технологических работ».

В активе бухгалтерского баланса сальдо субсчета «Результаты научно-исследовательских, опытно-конструкторских и технологических работ» к счету 97 «Расходы будущих периодов» следует отражать по строке «Прочие внеоборотные активы».

Согласно п. 5 ПБУ 17/02, аналитический учет расходов по научно-исследовательским, опытно-конструкторским и технологическим работам ведется обособленно по видам работ, договорам (заказам).

Данное предписание ПБУ 17/02, следует воспринимать как рекомендательное. Отметим, что постановка аналитического учета по тем или иным объектам — это компетенция самой организации, и определяется она исключительно потребностями внутреннего управления компанией.

Пунктом 6 ПБУ 17/02 устанавливается, что единицей бухгалтерского учета расходов по научно-исследовательским, опытно-конструкторским и технологическим работам является инвентарный объект.

Инвентарным объектом для целей ПБУ 17/02 считается совокупность расходов по выполненной работе, результаты которой самостоятельно используются в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации.

Признание результатов работ внеоборотными активами

Согласно п. 7 ПБУ 17/02 расходы по научно-исследовательским, опытно-конструкторским и технологическим работам признаются в бухгалтерском учете при наличии следующих условий:

1) сумма расхода может быть определена и подтверждена;

2) имеется документальное подтверждение выполнения работ (акт приемки выполненных работ и т.п.);

3) использование результатов работ для производственных и (или) управленческих нужд приведет к получению будущих экономических выгод (дохода);

4) использование результатов научно-исследовательских, опытно-конструкторских и технологических работ может быть продемонстрировано.

Первые два из перечисленных критериев представляют собой следствие общего предписания статьи 9 Федерального закона РФ «О бухгалтерском учете», согласно п. 1 которому все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. При этом согласно п. 2 ст. 9 Федерального закона, обязательным реквизитом любого первичного документа, служащего основанием для бухгалтерской записи, являются измерители хозяйственной операции в натуральном и денежном выражении. Таким образом, эти критерии соблюдаются практически всегда, когда мы отражаем в учете расходы по научно-исследовательским, опытно-конструкторским и технологическим работам.

Третий критерий фактически воспроизводит общее требование к признанию активов, выдвигаемое Международными стандартами финансовой отчетности. Напомним, что согласно МСФО, активы — это ресурсы, контролируемые компанией в результате событий прошлых периодов, от которых компания ожидает экономических выгод в будущем. При этом актив признается в балансе, когда существует вероятность притока будущих экономических выгод в компанию, а актив имеет стоимость или оценку, которая может быть надежно измерена.*

* Примечание: см. Международные стандарты финансовой отчетности.

Русское издание — М.: Аскери, 1998 г., с.с. 43; 53.

Что же касается четвертого критерия, то при всей понятности его формулировки — «использование результатов научно-исследовательских, опытно-конструкторских и технологических работ может быть продемонстрировано» — остается неясной схема практической реализации этого требования, таким образом ПБУ 17/02 в данном случае не определяет кто, кому и что должен демонстрировать.

И вот эта неясность и незаконченность формулировки создает возможности для предприятий занижать стоимость своих внеоборотных активов, ускоряя списание расходов по научно-исследовательским, опытно-конструкторским и технологическим работам путем «непризнания» их результатов в качестве внеоборотных активов организации, т.к. всегда можно будет заявить, что демонстрация этих результатов была недостаточно убедительной.

Такая возможность подтверждается предписаниями пунктов 7 и 8 ПБУ 17/02, согласно которым в случае невыполнения хотя бы одного из вышеуказанных условий расходы организации, связанные с выполнением научно-исследовательских, опытно-конструкторских и технологических работ, признаются внереализационными расходами отчетного периода, т.е. списываются в дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы».

Признаются внереализационными расходами отчетного периода также расходы по научно-исследовательским, опытно-конструкторским и технологическим работам, которые не дали положительного результата. Если же расходы по научно-исследовательским, опытно-конструкторским и технологическим работам в предшествовавших отчетных периодах были признаны внереализационными расходами, то они не могут быть признаны внеоборотными активами в последующих отчетных периодах.

Расходы, включаемые в стоимость результатов научно-исследовательских, опытно-конструкторских и технологических работ

Согласно п. 9 ПБУ 17/02, к расходам по научно-исследовательским, опытно-конструкторским и технологическим работам относятся все фактические расходы, связанные с выполнением указанных работ.

В состав расходов при выполнении научно-исследовательских, опытно-конструкторских и технологических работ включаются:

1) стоимость материально-производственных запасов и услуг сторонних организаций и лиц, используемых при выполнении указанных работ;

Суммы этих расходов отражаются в бухгалтерском учете следующими записями:

Дебет 08 «Вложения во внеоборотные активы»; Кредит 10 «Материалы», 43 «Готовая продукция», 41 «Товары» — на стоимость материально-производственных запасов, израсходованных при выполнении работ; Дебет 08 «Вложения во внеоборотные активы», Кредит 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» — на стоимость услуг сторонних организаций и лиц, используемых при выполнении работ (без НДС); Дебет 19 «НДС по приобретенным ценностям», Кредит 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» — на НДС, относящийся к стоимости услуг сторонних лиц;

2) затраты на заработную плату и другие выплаты работникам, непосредственно занятым при выполнении указанных работ по трудовому договору;

Данные расходы отражаются в бухгалтерском учете записью:

Дебет 08 «Внеоборотные активы» Кредит 70 «Расчеты с персоналом по оплате труда» — на суммы обязательств перед персоналом по выплате заработной платы и прочих выплат.

3) отчисления на социальные нужды (в т.ч. единый социальный налог);

Сумма задолженности по единому социальному налогу отразится записью:

Дебет 08 «Внеоборотные активы» Кредит 68 «Расчеты по налогам и сборам»

4) стоимость спецоборудования и специальной оснастки, предназначенных для использования в качестве объектов испытаний и исследований;

На суммы этих расходов составляется проводка:

Дебет 08 «Внеоборотные активы» Кредит 10 «Материалы»

5) амортизация объектов основных средств и нематериальных активов, используемых при выполнении указанных работ;

Суммы амортизационных отчислений в этом случае отражаются записью:

Дебет 08 «Внеоборотные активы» Кредит 02 «Амортизация основных средств», 05 «Амортизация нематериальных активов»

6) затраты на содержание и эксплуатацию научно — исследовательского оборудования, установок и сооружений, других объектов основных средств и иного имущества; общехозяйственные расходы, в случае если они непосредственно связаны с выполнением данных работ.

На суммы указанных затрат составляется запись:

Дебет 08 «Внеоборотные активы» Кредит счетов учета денежных средств, расчетов, а также счетов 10 «Материалы» и 26 «Общехозяйственные расходы».

Наряду с этим, пунктом 9 ПБУ 17/02 устанавливается, что в состав расходов по научно-исследовательским, опытно-конструкторским и технологическим работам также включаются прочие расходы, непосредственно связанные с выполнением научно-исследовательских, опытно-конструкторских и технологических работ, включая расходы по проведению испытаний.

Таким образом, ПБУ 17/02 оставляет перечень расходов, формирующих стоимость отражаемых в составе необоротных активов результатов научно-исследовательских, опытно-конструкторских и технологических работ, открытым.

Это означает, что ориентируя предприятие на приводимый перечень расходов, ПБУ в сущности определяет один единственный критерий для включения соответствующих расходов в данный состав — это непосредственная связь конкретных расходов с выполнением научно-исследовательских, опытно-конструкторских и технологических работ.

Порядок списания (амортизации) расходов по научно-исследовательским, опытно-конструкторским и технологическим работам

По аналогии с порядком амортизации нематериальных активов (см. п. 18 ПБУ 14/2000), пунктом 10 ПБУ 17/02 устанавливается, что расходы по научно-исследовательским, опытно-конструкторским и технологическим работам подлежат списанию на расходы по обычным видам деятельности с 1-го числа месяца, следующего за месяцем, в котором было начато фактическое применение полученных результатов от выполнения указанных работ в производстве продукции (выполнении работ, оказании услуг), либо для управленческих нужд организации.

В соответствии с п. 11 ПБУ 17/02, срок списания расходов по научно-исследовательским, опытно-конструкторским и технологическим работам определяется организацией самостоятельно, исходя из ожидаемого срока использования полученных результатов научно-исследовательских, опытно-конструкторских и технологических работ, в течение которого организация может получать экономические выгоды (доход), но не более 5 лет. При этом указанный срок полезного использования не может превышать срок деятельности организации.

Таким образом, срок амортизации результатов соответствующих работ в пределах пяти лет может устанавливаться организацией без ориентации на какие-либо специальные нормы бухгалтерского законодательства, исключительно на основе технологических характеристик этих результатов, что, создает определенную свободу для организаций по влиянию на скорость списания сумм указанных расходов в уменьшение бухгалтерской прибыли.

Здесь следует обратить внимание на очень важную тенденцию в формулировке предписаний ПБУ, связанную с ориентацией отечественных нормативных документов на Международные стандарты финансовой отчетности и, прежде всего, с разграничением бухгалтерского (финансового) и налогового учета. Теперь, когда от определяемых в бухгалтерском учете сроков амортизации и ее методов зависят только показатели бухгалтерской отчетности организации и никак не зависит налогооблагаемая прибыль, ограничения накладываются не на минимальный, а на максимально возможный срок амортизации. Это объясняется тем, что в ситуации, когда списание (декапитализация) расходов в бухгалтерском учете не влияет на сумму налогооблагаемой прибыли, у организаций появляется соблазн не занизить прибыль, как это было совсем недавно, а завысить ее величину за счет вздувания активов и тем самым в бухгалтерской отчетности продемонстрировать свое финансового положение с наиболее благоприятной точки зрения.

Далее, пунктами 11, 12 и 13 ПБУ 17/02 устанавливает, что списание расходов по каждой выполненной научно-исследовательской, опытно-конструкторской, технологической работе производится одним из следующих способов:

- линейный способ;

- способ списания расходов пропорционально объему продукции (работ, услуг).

Списание расходов по научно-исследовательским, опытно-конструкторским и технологическим работам линейным способом осуществляется равномерно в течение принятого срока.

При способе списания расходов пропорционально объему продукции (работ, услуг) определение суммы расходов по научно-исследовательским, опытно-конструкторским и технологическим работам, подлежащей списанию в отчетном периоде, производится исходя из количественного показателя объема продукции (работ, услуг) в отчетном периоде и соотношения общей суммы расходов по конкретной научно-исследовательской, опытно-конструкторской, технологической работе и всего предполагаемого объема продукции (работ, услуг) за весь срок применения результатов конкретной работы.

При этом согласно п. 14 ПБУ 17/02, в течение отчетного года списание расходов по научно-исследовательским, опытно-конструкторским и технологическим работам на расходы по обычным видам деятельности осуществляется равномерно в размере 1/12 годовой суммы независимо от применяемого способа списания расходов.

Так, например, сумма расходов по научно-исследовательским работам, результат которых признан внеоборотным активом организации, составляет 240 000 руб. Ожидаемый срок использования полезных результатов научно-исследовательских работ — 2 года.

При этом выпуск продукции с применением полученных результатов научно-исследовательских работ составит:

- в первый год — 25 000 единиц;

- во второй год — 75 000 единиц.

В том случае, если организацией будет выбран линейный способ списания расходов, годовая сумма списываемых расходов в первый и во второй годы составит:

240 000 руб. : 2 = 120 000 руб.

Соответственно месячная сумма списания расходов в течение данных двух лет будет составлять:

120 000 руб. : 12 = 10 000 руб.

Если же организаций будет выбран способ списания расходов пропорционально объему продукции, сумма амортизации в первый год составит:

240 000 руб. х 25 000 руб. : 100 000 руб. = 60 000 руб.

Соответственно, месячная сумма амортизации в первый год составит 5 000 руб. (60 000 : 12). Во второй год, таким образом, годовая сумма амортизации составит 180 000 руб. (240 000 руб. — 60 000 руб.), а месячная, соответственно 15 000 руб. (180 000 руб. : 12).

Согласно п. 14 ПБУ 17/02 изменение принятого способа списания расходов по конкретным научно-исследовательским, опытно-конструкторским и технологическим работам в течение срока применения результатов конкретной работы не производится.

Списание расходов по научно-исследовательским, опытно-конструкторским и технологическим работам отражается в бухгалтерском учете по дебету счета 20 «Основное производство», 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» и кредиту счета 97 «Расходы будущих периодов».

Согласно п. 15 ПБУ 17/02, в случае прекращения использования результатов конкретной научно-исследовательской, опытно-конструкторской или технологической работы в производстве продукции (выполнении работ, оказании услуг) либо для управленческих нужд организации, а также когда становится очевидным неполучение экономических выгод в будущем от применения результатов указанной работы, сумма расходов по такой научно-исследовательской, опытно-конструкторской или технологической работе, не отнесенная на расходы по обычным видам деятельности, подлежит списанию на внереализационные расходы отчетного периода на дату принятия решения о прекращении использования результатов данной работы.

На их сумму составляется запись по дебету счета 91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы» и кредиту счета 97 «Расходы будущих периодов».

Информация о расходах по научно-исследовательским, опытно-конструкторским и технологическим работам, раскрываемая в бухгалтерской отчетности

Согласно п. 16 ПБУ 17/02, в бухгалтерской отчетности организации должна отражаться информация:

- о сумме расходов, отнесенных в отчетном периоде на расходы по обычным видам деятельности и на внереализационные расходы по видам работ;

- о сумме расходов по научно-исследовательским, опытно-конструкторским и технологическим работам, не списанным на расходы по обычным видам деятельности и (или) на внереализационные расходы;

- о сумме расходов по незаконченным научно-исследовательским, опытно-конструкторским и технологическим работам.

В случае существенности информация о расходах по научно-исследовательским, опытно-конструкторским и технологическим работам отражается в бухгалтерском балансе по самостоятельной группе статей актива (раздел «Внеоборотные активы»).

Согласно п. 17 ПБУ 17/02, в составе информации об учетной политике организации в бухгалтерской отчетности подлежит раскрытию, как минимум, следующая информация:

- о способах списания расходов по научно-исследовательским, опытно-конструкторским и технологическим работам;

- о принятых организацией сроках применения результатов научно-исследовательских, опытно-конструкторских и технологических работ.

Здесь следует отметить, что из приведенных норм ПБУ 17/02 в частности следует, что срок списания суммы расходов по научно-исследовательским, опытно-конструкторским и технологическим работам, составляющих учетную стоимость их результатов, фактически не является элементом учетной политики организации в строгом смысле, т.к. может определяться индивидуально для каждого конкретного результата соответствующих работ, приходуемого в качестве внеоборотного актива.

Однако, информация о сроках и методах списания расходов по научно-исследовательским, опытно-конструкторским и технологическим работам является необходимой для адекватной оценки финансового положения организации при условии соответствия ее критерию значимости.