Содержание

- НДС: федеральный или региональный

- Налоговый кодекс: НДС-документы

- Федеральные, региональные и местные налоги: 3 уровня власти

- Основная характеристика и различия

- Виды налогов в России

- Подведем итоги

- Как рассчитать НДС. Пример расчета.

- Расчет НДС к уплате в бюджет: пример

- Как рассчитать НДС к уплате?

- Пример расчета НДС к уплате в бюджет

- Расчет НДС к уплате в бюджет — пример и пошаговая инструкция

- НДС – основные определения и формулы

- Как считается НДС к уплате в бюджет?

- Примеры расчета НДС к уплате в бюджет

- Подводим итоги

- Расчет НДС к уплате в бюджет на примерах

- Как рассчитать НДС к уплате

- Расчет НДС к уплате в бюджет на примере

- Порядок уплаты НДС

- В какой бюджет поступает НДС: в федеральный или региональный

- Кем, когда и в какой бюджет платится НДС

- Сейчас процентом облагаются:

- Особенности порядка исчисления и оплаты НДС

- Формула и пример расчета налога на добавленную стоимость

- Как снизить бремя НДС для своей компании

- Декларирование

- Классификация налогов

- Кто уплачивает региональные налоги?

- В чем разница между налогами

- НДФЛ и НДС какие налоги?

- Итоги

- Налоги в России 2018

- Налоги федеральные, региональные и местные: таблица 2018

- Повышение налогов в 2018 году: принятые и планируемые нововведения

- Куда платить НДС и как и где найти правильные реквизиты для уплаты?

- Платежный порядок и реквизиты для уплаты НДС

- Где найти код ОКТМО?

- Куда платить НДС (на какой расчетный счет)?

- На какие еще реквизиты следует обратить внимание?

НДС: федеральный или региональный

Актуально на: 18 февраля 2019 г.

В соответствии с Налоговым кодексом НДС отнесен к федеральным налогам. Это значит, что он в полной сумме поступает в федеральный бюджет. А еще НДС является косвенным налогом, поскольку оплачивает его покупатель, а непосредственно в бюджет перечисляет продавец (п. 1 ст. 13 НК РФ).

В Налоговом кодексе РФ НДС посвящена целая глава. Как известно, налог считается установленным, если определены налогоплательщики и элементы налогообложения (ст. 17 НК РФ). НДС не исключение. В соответствии с НК РФ НДС-элементы налогообложения это:

- объект налогообложения – определенные операции (ст. 146 НК РФ);

- налоговая база – суммарная стоимость реализованных товаров, работ, услуг, имущественных прав (ст. 153 НК РФ);

- налоговый период – квартал (ст. 163 НК РФ);

- налоговая ставка – процент от налоговой базы, по которому рассчитывается сумма налога. Таких ставок в НК для НДС установлено несколько (ст. 164 НК РФ);

- порядок исчисления налога (ст. 166 НК РФ);

- порядок и сроки уплаты налога (ст. 174 НК РФ).

Система налогообложения с НДС — это общая система налогообложения. Плательщики, применяющие специальные налоговые режимы, в общем случае от уплаты НДС освобождаются (исключение — режим ЕСХН). УСН, ЕНВД, ПСН — это все системы налогообложения без НДС.

Посмотреть полный текст главы 21 «НДС» Налогового кодекса можно на сайте КонсультантПлюс. Там содержится последняя редакция Кодекса в свободном доступе.

Налоговый кодекс: НДС-документы

По окончании каждого налогового периода плательщики НДС, налоговые агенты по НДС, а также «неплательщики НДС», выставившие своим контрагентам счета-фактуры (п. 5 ст. 173 НК РФ), обязаны сдавать в ИФНС налоговую отчетность по НДС, т.е. налоговую декларацию. Сделать это они должны в срок не позднее 25 числа месяца, следующего за истекшим кварталом. Кстати, почти все организации и ИП должны представлять декларацию в электронном виде (п. 5 ст. 174 НК РФ).

Еще один важный документ для плательщиков НДС – это счет-фактура. Без него плательщик не сможет принять к вычету входной НДС (ст. 171 НК РФ), а значит, уменьшить сумму налога к уплате. В главе 21 «НДС» НК РФ есть отдельная статья о том, что такое счет-фактура, корректировочный счет-фактура, когда они составляются, зачем нужны и т.д. (ст. 169 НК РФ).

Федеральные, региональные и местные налоги: 3 уровня власти

Федеральные региональные и местные налоги — это основные виды налогов, существующие в РФ. Нормы, правила и виды налогообложения установлены на законодательном уровне. От уровня законодательной власти, установившей ключевые правила применения фискальных обязательств, зависит их классификация. КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Получить доступ

Основная характеристика и различия

Итак, все фискальные платежи можно разделить на три вида: федеральные, региональные и местные налоги и сборы. Ключевое отличие между этими платежами — это уровень власти, который устанавливает основные нормы и правила применения налогообложения. То есть если полномочия по определению ставки, льготы, периода и принципов переданы властям субъекта России, то и платеж считается региональным.

Однако нужно отметить, что фискальные платежи регламентированы в Налоговом кодексе РФ. То есть НК РФ является правовой основой действующей налоговой системы государства. Это значит, что муниципальные органы управления, а также власти субъекта России не вправе вводить дополнительные (новые) обязательства. В их полномочия входит конкретизация порядка налогообложения по действующим фискальным сборам.

Второе отличие — это уровень бюджета (казны), в который зачисляется платеж. Так, налоги и сборы по уровню бюджетов бывают:

- федеральные — зачисляемые напрямую в казну Федерации (первый уровень);

- региональные — поступающие в казну субъекта (второй);

- местные — перечисляемые в бюджет муниципального образования (третий).

Третьим отличием является территориальный признак, то есть территория, на которой действуют основные принципы налогообложения. Не само обязательство, а именно порядок его применения.

Так, обязательства первого ранга применяются на территории всего государства. Принципы, правила и нормы, закрепленные в НК РФ, едины для исполнения для всей России.

Особенности обременений второго ранга устанавливаются для конкретного региона. Например, власти одной области вводят региональные налоговые льготы, снижают ставки, утверждают отчетные периоды и авансовые платежи, обязательные для жителей данного региона. Следовательно, в ином субъекте могут быть приняты иные нормы.

Для сборов третьего, местного, ранга алгоритм и особенности налогообложения действуют только на территории муниципального образования. Следовательно, в отличие от местных налогов, федеральные налоги и порядок их применения не может быть изменен на муниципальном или региональном уровнях. Далее приведем закрытый перечень федеральных, региональных и местных налогов.

Виды налогов в России

Итак, мы определили, что налоги бывают федеральные, региональные и местные. Также установили их ключевые отличия. Теперь определим, какие фискальные платежи следует относить к конкретному виду. Для этого распределим все действующие платежи и сборы в таблицу.

Федеральные, региональные и местные налоги, таблица:

|

Вид обязательства |

Наименование |

|

Федеральные |

|

|

Региональные |

|

|

Местные |

|

Подведем итоги

Все налоговые обязательства разделены на три уровня в зависимости от того, в какой бюджет они зачисляются. Общие правила налогообложения регламентирует НК РФ, который является основной действующей фискальной системой России.

Для местных и региональных сборов характерные особенности применения налогообложения устанавливают власти соответствующего ранга. Однако отступить от общих норм, закрепленных в НК РФ, власти второго и третьего уровней не вправе.

Фискальные платежи формируют доходную часть бюджета, в который средства зачисляются напрямую. Для обязательств первого и второго уровней допустимо перераспределение между нижестоящими бюджетами. То есть предоставление средств в виде субсидий, субвенций и прочих трансфертов.

Отметим, что данное распределение определяется в соответствии с действующим федеральным бюджетным законодательством. А именно Бюджетным кодексом России. Такое дробление обязательств используется для стимулирования развития регионов России.

Как рассчитать НДС. Пример расчета.

Так какой же налог мы должны отдать в бюджет?

Вернемся к нашему примеру, разобранному в самом начале статьи.

НДС к уплате = НДС №2 –НДС №1

где

НДС №2 — налог, начисленный на стоимость товара при продаже.

НДС №1 – НДС, который мы уплатили поставщику при покупке товара, другими словами налоговый вычет.

Как подтвердить начисление и вычеты по НДС.

Счет-фактура

По правилам ст.168 и ст. 169 НК РФ основным документом для целей правильного исчисления и уплаты НДС является счет-фактура. Именно в этом документе отражается сумма налога.

Счет-фактура выписывается в течение пяти дней с того момента (дня), как мы отгрузили товар или оказали какую-нибудь работу или услугу, либо в течение пяти дней с того момента, как мы получили оплату за товар, который еще не отгрузили, то есть получили предоплату или аванс. Вспоминаем раздел этой статьи о моментах возникновения обязательства по НДС.

Книга продаж

Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы.

Книга покупок

В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Вычитание суммы «входящего» налога покупок, отраженного в книге покупок из суммы «исходящего» налога, учтенного в книге продаж и есть НДС, который нужно в сроки уплатить в бюджет.

Книга покупок скачать бланк

Книга продаж скачать бланк

Счет-фактура скачать бланк

Бухгалтерский учет НДС.

В бухгалтерском учете НДС, полученный от покупателей и подлежащий уплате в бюджет, имеет отражение на счете 68.02 «Расчеты с бюджетом по НДС».

Оборот по Дебету 68.02

Дт 68.02 Кт 19 Принят НДС к вычету

Дт 68.02 Кт 51 Перечислен НДС в бюджет

Дт 68.02 Кт 76АВ Зачтен НДС с аванса полученного

Дт 68.02 Кт 76ВА Принят к вычету НДС с аванса, выданного поставщику

Обороты по Кредиту 68.02

Дт 90.3 Кт 68.02 Начислен НДС с отгрузки

Дт 76.АВ Кт 68.02 Начислен НДС с аванса полученного

Дт 76.ВА Кт 68.02 Восстановлен НДС с аванса, выданного поставщикам

Расчет НДС к уплате в бюджет: пример

В современном мире налог на добавленную стоимость считают важным элементом государственных финансов. В условиях глобализации он стал вспомогательным фактором интеграции, так как взимается на каждой стадии создания добавочной стоимости, укрепляя связи между поставщиками и покупателями, поддерживая стабильность экономики.

Как рассчитать НДС к уплате?

Преимуществом налога на добавленную стоимость является то, что он исключает возможность двойного налогообложения, так как под его действие попадает только добавленная стоимость, а не оборот или конечное потребление. В соответствии с НК РФ, НДС облагаются товары, услуги, реализованные или переданные безвозмездно на территории государства.

Налоговым периодом для всех плательщиков является квартал (вычеты по НДФЛ предоставляются раз в год). Декларации должны быть сданы не позже 20 числа месяца, следующего за истекшим отчетным периодом (пример: подать отчетность за второй квартал нужно до 20 сентября). Уплата налога за это время должна производиться тремя равными платежами не позднее 20 числа, начиная с месяца, который идет сразу за отчетным кварталом. Например, в случае, если сумма НДС за первый квартал текущего года равна 90 тыс. руб., к 20 апреля нужно уплатить 30 тыс., к 20 мая — снова 30 тыс., такую же сумму к 20 июня. Плательщиками НДС согласно ст. 143 НК РФ признаются:

- предприятия (кроме тех, которые работают на упрощенке, переведены на уплату единого налога или получили освобождение от уплаты этого налога);

- индивидуальные предприниматели (лимит кассы для ИП в 2017 году будет рассчитываться из объемов поступлений денежных средств или исходя из объемов выдачи);

- лица, перемещающие товары через границу.

Рассчитывая НДС, нужно помнить, что налог взимается методом частичных платежей, он равен разнице между налогом, начисленным в бюджет при продаже, и налогом по оприходованным товарам или услугам (рекомендации касательно того, как вести кассовую книгу, можно найти в профильной периодике для бухгалтеров, специальной литературе). Алгоритм расчета НДС регламентирован гл. 21 НК РФ. Его можно производить по двум принципам: при составлении калькуляции, сметы или при расчете с бюджетом. В каждом случае будет использоваться отдельная формула.

Расчет суммы налога на добавленную стоимость, подлежащую к уплате в бюджет, мы рассчитываем следующим образом. Стоимость реализуемых товаров или услуг, включая акцизы, сумму вознаграждения или итог других операций, подлежащих налогообложению, но без показателя НДС, множим на 10 или 18%. Процентная ставка определяется ст. 146 НК и зависит от специфики работы организации. Так мы получаем сумму налога. От нее отнимаем налоговые вычеты (например, НДС, уплаченный по расходам на командировки, по купленным товарам и т.д.) и только тогда получаем сумму налога НДС, подлежащую к уплате в бюджет.

В виде формулы алгоритм можно описать следующим образом: сумма НДС, подлежащего уплате в бюджет = Налоговая база (реализационная стоимость товаров, включая акцизы за отчетный период) * налоговая ставка (10, 18%) – налоговые вычеты. Примеры можно найти в профильных журналах, интернете.

Указания насчет того, как заполнить единую упрощенную налоговую декларацию для ИП, владельцев организаций, у которых нет движения средств на расчетных счетах, содержатся в ст. 80 НК РФ.

Совет: в процессе расчета суммы НДС важно правильно оценить налоговые вычеты для организации, ИП, так как они могут существенно уменьшить общую сумму, уплачиваемую в бюджет.

Размер декретных выплат на второго ребенка вычисляют из общей суммы заработных плат за период времени до оформления нового отпуска. Расчетным периодом считают 2 года. Если женщина уйдет в следующий декрет еще до окончания предыдущего, размер пособия будет зависеть от суммы оклада и минимальных пределов. Если официального трудоустройства не было, декретные выплаты будут рассчитываться на базе минимальной заработной платы.

Пример расчета НДС к уплате в бюджет

Сумма НДС исчисляется по итогам каждого налогового периода как общая сумма налога (ее получают путем сложения сумм налогов, просчитанных отдельно по ставке 10 или 18%, и уменьшения на сумму налоговых вычетов). По факту сумма налога на добавленную стоимость является разницей между НДС, уплаченным налогоплательщику покупателями или потребителями услуги, и суммой налога, которую он уплатил ранее поставщикам разных товаров.

Совет: стоит помнить, что НДС может возмещаться государством в случае, если по итогам налогового периода сумма налоговых вычетов превышает общую сумму НДС. Для возврата нужно предоставить налоговую декларацию, копию контракта, банковские выписки о движении денег при реализации товаров, копии транспортных накладных, акт приема-сдачи товара и заявление о возврате.

В качестве примера предлагаем рассмотреть следующий алгоритм расчета. Выручка от реализации товаров организации за первый квартал года (ставка НДС 10 и 18%) составила 175 и 180 тысяч рублей соответственно. Чтобы определить сумму НДС, подлежащую уплате в бюджет, необходимо:

Для сравнения проанализируем алгоритм расчета НДС к уплате в бюджет для организации, производящей и реализующей мебель. За отчетный период было продано 950 единиц по цене 3000 руб. (себестоимость – 1500 руб.). Считаем по стандартной формуле:

Совет: сдача отчетности в налоговую (согласно ст. 174 НК РФ) производится раз в квартал: за первый отчетный период – до 25 апреля, за второй – 25 июля, за третий – 25 октября. Все дни рабочие, сроки сдачи не сдвигаются.

Сохраните статью в 2 клика:

Налог на добавленную стоимость – косвенный налог, который охватывает все отрасли материального производства, торговлю, спектр выполненных работ, платных услуг и вносится в бюджет по мере их реализации. Положения, касающиеся НДС, регулирует 21 глава («Налог на добавленную стоимость») НК РФ.

Расчет НДС к уплате в бюджет — пример и пошаговая инструкция

С НДС не понаслышке знакомы все, кто занимается предпринимательской деятельностью. Аббревиатура расшифровывается как налог на добавленную стоимость. Разумеется, у бухгалтеров процесс вычисления НДС обычно доведен до автоматизма – это рутинная работа, без которой сложно представить не только документооборот многих компаний, но и их финансовую отчетность. Однако владение информацией о налоговом бремени фирмы необходимо не только финансистам: хорошо, когда маркетологи, менеджеры и руководители тоже понимают в основах налогообложения, так как в противном случае легко принять неверное решение.

Обсудим, как вычислить НДС разными способами и каким образом определяется НДС к уплате в бюджет. Чтобы добавить к теории немного практики, рассмотрим конкретные примеры.

НДС – основные определения и формулы

Налог на добавленную стоимость появился во Франции около 60 лет назад – он сменил бытующий в те времена налог с продаж. Последний непомерной ношей лежал на плечах предпринимателей, поскольку в расчет бралась именно выручка, а не прибыль, что не давало возможности развиваться компаниям, работающим с небольшой накруткой. В России НДС был введен в 1992 году, а порядок его исчисления сегодня регулируется 21 главой Налогового кодекса.

Процесс расчета НДС к уплате в бюджет не так прост, как кажется на первый взгляд

Процесс расчета НДС к уплате в бюджет не так прост, как кажется на первый взгляд

НДС – это косвенный налог, за счет которого в государственный бюджет поступает часть стоимости работ, товаров или услуг; она создается в течение всего производственного процесса, а в бюджет вносится по мере реализации товаров и услуг.

В соответствии с Налоговым кодексом РФ (164 статья) на территории нашей страны в настоящее время применяются следующие ставки НДС:

- 0% – применяется к экспортируемым товарам, а также к специфической продукции (почтовые марки, пошлины, лицензии и подобное).

- 10% – используется в случае реализации некоторых товаров для детей, медоборудования, жизненно необходимых продовольственных товаров (к примеру, молоко, хлеб и сахар) и т.д.

- 20% – действует с 01 января 2019 года, заменив привычную ставку в 18%; считается основной ставкой НДС и распространяется на все остальные товары, работы и услуги.

Рассмотрим, по каким формула происходят начисление и выделение НДС.

Вычисление НДС от суммы

Логично, что с заданием рассчитать какой-либо процент от суммы справится любой человек, знакомый с азами математики. Приведем формулу:

НДС = Сумма без НДС × Налоговая ставка / 100. Данную формулу можно записать короче, если подставить на место ставки налога конкретное значение, например 20%. Тогда НДС = Сумма без НДС × 20 / 100 = Сумма без НДС × 0,2.

Вычисление НДС в том числе

Расчет НДС в том числе представляет собой выделение налога, уже заложенного в сумму. К примеру, все цены в обычных продовольственных магазинах уже представлены с НДС – говорят, что товар стоит, например, 2000 рублей с НДС. Формула для расчета налога выглядит следующим образом:

НДС = Сумма с НДС × Налоговая ставка / (Налоговая ставка + 100).

Когда мы используем определенную ставку, формулу можно упростить. Например, при ставке 20%: НДС = Сумма с НДС × 20 / 120.

Как считается НДС к уплате в бюджет?

Если вспомнить рекламу, то неуплаченные налоги мешают спокойному сну. Но это не самое худшее – невыполнение своих обязательств перед государством чревато большими штрафами для предпринимателей. Чтобы перечислить в бюджет НДС и налог на прибыль, следует сначала определить прибыль от продаж и ряд других показателей. Остановимся подробнее на том, что рассчитать НДС, который необходимо уплатить в бюджет.

Важно: налоговым периодом для плательщиков налога на добавленную стоимость является квартал, а крайней датой сдачи декларации по НДС – 25 число месяца, который следует за отчетным периодом (кварталом). Например, за 4 квартал 2019 года следует отчитаться не позднее 25 января 2020 года. Если 25 число выпадает на выходной, то декларацию можно сдать в первый рабочий день, идущий за отчетным. Хотя, конечно, не стоит оставлять все на последний момент.

В бюджет уплачивается НДС, равный разнице между начисленным налогом на добавленную стоимость (с тех товаров и услуг, которые были реализованы, или с полученной за них предоплаты) и НДС, принимаемым к вычету (рассчитывается на основании приходных документов, отражающих покупку организацией товаров и услуг). Формула выглядит следующим образом:

НДС к уплате в бюджет = Начисленный НДС – НДС к вычету.

Если в результате расчетов получилось отрицательное число, то компания имеет право претендовать на возмещение НДС из бюджета. Однако надо иметь в виду, что возврат денежных средств будет сопряжен с рядом проверок.

Примеры расчета НДС к уплате в бюджет

Для наглядности обратимся к данным конкретной организации и рассчитаем на их основании сумму НДС, которую следует перечислить в бюджет.

Пример №1

Уплата НДС за отчетный период (квартал) осуществляется посредством перечисления в бюджет трех равных платежей. В нашем примере фирме следует заплатить по 7900 рублей (23700 / 3 = 7900) три раза – до 25 апреля, до 27 мая и до 25 июня.

Важно: все операции с налогом на добавленную стоимость должны быть подтверждены с точки зрения закона: если вы приобретаете товары, то обязательно обращайте внимание на правильность оформления бухгалтерских документов. Некоторым кажется, что старая форма счета-фактуры, отсутствие подписи или мелкие погрешности в данных контрагентов – лишь несущественные помарки, однако это совсем не так. Перечисленные ошибки обычно приводят к тому, что НДС к вычету не принимается. Внимательное отношение к документам позволяет избежать многих неприятностей – например, пени за просрочку платежа по договору.

Пример №2

ООО «Пластмассовая жизнь» занимается производством и продажей пластиковой посуды. За последний квартал был выполнен крупный заказ – продано 4570 комплектов посуды для пикника по цене 320 рублей за штуку без НДС. Ставка налога – 20%. Затраты на материалы составили 110 рублей на один комплект, однако приобретались они у фирмы, работающей по упрощенке, то есть без НДС. Вычислим сумму НДС для уплаты в бюджет:

- Так как в данном случае расходные материалы были куплены у организации, не применяющей НДС, вычитать из полученной цифры нечего, следовательно, всю сумму необходимо перечислить в бюджет.

Важно: вопрос о целесообразности ведения бизнеса с теми компаниями, которые не используют НДС, давно занимает умы многих руководителей фирм на ОСНО. Однако здесь все решают конкретные цифры – определить суммы НДС к уплате в разных случаях не сложнее, чем посчитать переплату по кредиту. Иногда логичнее остановиться на сделке без НДС, если цена товаров существенно ниже.

Подводим итоги

Процесс расчета НДС к уплате в бюджет не так прост, как кажется на первый взгляд. Нужно обращать внимание на множество нюансов – особенно на наличие и достоверность бухгалтерской документации по каждой сделке, поскольку получить налоговый вычет за «красивые глаза» не удастся.

Стоит понимать, что существует безопасная доля вычетов по НДС (около 88%). Сегодня этот показатель варьируется в зависимости от регионов. Его превышение относят к налоговым рискам, так как фискальные органы, скорее всего, заинтересуются, почему компания получает такие большие вычеты и законно ли это.

Расчет НДС к уплате в бюджет на примерах

В большинстве случаев порядок уплаты НДС не составляет особых проблем. Когда предприятие реализует свои товары или услуги, ему необходимо их стоимость увеличить на ставку налога, при этом входной НДС подается на возмещение из бюджета. Рассмотрим как рассчитать НДС к уплате в бюджет.

Как рассчитать НДС к уплате

Важно понимать, что представляет собою такой вид налога. Его начисляют к стоимости, которая добавилась к товару предпринимателя. Налогоплательщиком может выступать:

- Абсолютно любое предприятие или фирма;

- Предприниматели;

- Граждане, которых признали налогоплательщиками из-за перевозки товаров через границу.

При начислении такого налога предоставляются следующие документы: контракт, заключенный с российской фирмой или иностранной. Бумаги, которые подтвердят выполнение услуг.

Такой налог может иметь различные ставки:

- 0 процентов – применяется при продаже медикаментов или продуктов социального направления;

- 10 процентов – это пониженная ставка. Тут могут продаваться детские товары, питание, канцтовары, также печатные издания;

- 18 процентов – ставка применяется тогда, когда товаром не применяется ставка на 0 или 10 процентов.

Важно проследить за тем, чтобы не было допущено переплаты. Необходимо четко знать, как рассчитать НДС к уплате, при этом надо соблюдать некоторые правила.

- Такой вид налога представляет собою разницу между стоимостью, которую фирме нужно оплатить за проданную продукцию и между тем, что вынуждена платить, приобретая продукцию.

- Для того чтобы отчитаться по НДС к уплате в бюджет надо вовремя подавать декларацию в налоговую службу.

Получите 267 видеоуроков по 1С бесплатно:

Чтобы произвести расчет нужно сделать следующее:

- Для начала необходимо определить розничную цену продуктов.

- Далее рассчитывается обязательство по НДС. Чтобы его определить нужно умножить базу налогообложения ставкой НДС.

- Потом нужно узнать сумму входного НДС, на нее налогоплательщик должен уменьшить свои обязательства. Она вмещает в себя суммы, уплаченные в бюджет после приобретения продукции или услуг.

- После чего высчитывается сумма НДС, которая представляет собою разницу между обязательством и входным налогом.

- Последним шагом считается заполнение декларации. Тут указываются все полученные суммы. Такой документ сдается налоговому органу.

Всю информацию о входном НДС заносят в книгу покупок, исходящем – книгу продаж, их разница записывается в декларацию. Данный документ подается в налоговый орган по истечению квартала, не позднее 25 числа, которое следует за отчетным кварталом. Если предприниматель не вовремя подал декларацию, то налоговая накладывает на него штраф.

Расчет НДС к уплате в бюджет на примере

Рассмотрим несколько примеров расчета налога.

Пример 1

Пример 2

Также существует возможность выделения НДС из суммы, для этого существуют следующие формулы:

Рассмотрим вариант использования таких формул.

Порядок уплаты НДС

П.1 ст.174 НК РФ рассказывает о порядке и сроках уплаты НДС. Оплата производится в течение квартала равными долями. Тогда, когда происходит попадание срока к выходному дню, оплата переносится к ближайшей рабочей дате. Законом предусмотрена ускоренная оплата налога. Вполне возможно оплатить полностью всю сумму сразу.

Очень важным фактором является проверка реквизитов налогового органа, который получает денежную сумму. Потому как бывают случаи, когда они меняются, тогда придется разбираться с банком:

Тогда, когда компания просрочила оплату, на нее наложат штраф сотрудники налоговой службы. Исключением считаются налоговые агенты. Они должны оплачивать налог до того момента, когда оплачена покупка, в ином случае банк не имеет права принимать платеж.

Для того, чтобы не возникало каких-либо неприятностей с налоговой службой, необходимо четко знать правила и порядок уплаты налога на добавленную стоимость. Также важно сдавать декларацию в срок, тогда предприниматель избежит оплаты больших штрафов, и вытекающих последствий.

В какой бюджет поступает НДС: в федеральный или региональный

НДС – косвенный налог, то есть представляет собой надбавку на цену товара. Все налоги можно разделить на местные, региональные и федеральные. Людей, которые тесно связаны с миром финансов и торговли, интересует, в какой бюджет поступает НДС, то есть важно определить уровень начисления. В этой статье ознакомимся с плательщиками, сроками, ступенями бюджета и разберем прочие вопросы.

Кем, когда и в какой бюджет платится НДС

Итак, как выяснилось, существует три вида поступлений в бюджет:

- Федеральный (все налоги обязательные по всей стране).

- Местный (организуемые на уровне муниципалитета – земельный, на имущество физ.лиц).

- Региональный (транспортный, на игорный бизнес, на имущество организаций).

Знакомый нам налог на добавленную стоимость относится к первому типу, исходя из этого понятно, в какой бюджет платится НДС. Это означает, что он перечисляется повсеместно по всей территории Российской Федерации. Так как общий капитал федерального значения, у этих сборов существует своя миссия: они идут на благоустройство образования, медицины, науки, культуры, общественной деятельности, охраны и защиты государства.

Плательщиками выступают все, кто занимается торговлей, бизнесом, а также и рядовой потребитель. Если обратиться к Налоговому Кодексу РФ, то увидим, что там прописано, кому именно нужно оплачивать.

Сейчас процентом облагаются:

Каждый из них является налоговым агентом и основной обязанностью является оплата процентов, слежение за расходами/доходами, документацией и т.д. Но при этом, этот налог касается потребителя, так как конечную сумму платит именно он, а в капитал переводит сумму уже производитель.

Срок оплаты налога имеет строгий порядок. Выплачивается сумма равными долями до 20 числа следующего месяца. Но перед этим в инспекцию нужно предоставить отчетность в виде декларации. Если в ней находятся какие-либо неточности или ошибки, есть возможность подать уточняющую декларацию. Иначе ФНС вынуждена будет проводить проверки, и ставить на учёт организацию.

Особенности порядка исчисления и оплаты НДС

Главной особенностью при уплате является то, что процент зачисляется на всех этапах производства продукта. То есть этот налог включается в стоимость первоначального сырья со стороны производителя, далее поставщика, продавца и, в конечном счёте, покупателя, и каждый из них должен знать, в какой бюджет идёт ставка.

Как уже упоминалось выше, платёж может быть сформирован также после подачи уточняющего документа. Данная информация закреплена законом №172 от 13.10. 2008 года.

Если в результате проверки была найдена ошибка и налоговая база была занижена, перед самой подачей декларации, плательщик выплачивает полную сумму и пени за период просрочки.

Обращаться нужно в то бюджетное учреждение, который свидетельствует о фактическом местонахождении фирм, и куда подаётся документ, то есть в это же населенном пункте. Оплата производится за конкретный период времени на ту сумму, на которую был продан товар, услуга или работы, равными долями до 20 числа месяца, следующего за прошедшим кварталом.

Формула и пример расчета налога на добавленную стоимость

Любой налогоплательщик в компанию бухгалтера, чтобы проводить нужные операции и правильно выставлять счета и производить расчёты. Но владелец того или иного предприятия будет чувствовать себя уверенней, если будет понимать, как работает схема перечисления денег в государственный капитал.

Чтобы понять алгоритм, представим информацию в виде формул и на примере покажем, как считать те или иные цифры. Для начала возьмём ставку, которая распространяется на большинство товаров и была повышена с 1 января 2019 года – 20%.

Как уже было подмечено ранее, НДС взимается с каждой стадии изготовления:

- При поставке первоначального материала. Например, фирма производит сахар.

- Один пакет этого продукта стоит 50 рублей. Покупающая сторона должна при этом заплатить уже сумму в размере 55 рублей с налогом добавленной стоимости.

- При продаже полученного товара. Этот пакет был куплен предприятием, которое занимается кондитерской деятельностью. С одной упаковки было создано два торта на сумму 100 рублей.

- При потребительском запросе. Сеть магазинов приобрела торты, оцениваемые стоимостью в 150 рублей. Рядовой покупатель оплатит уже цену в 165 рублей.

Если приобрести этот же торт, но уже в маленьком магазине, его цена будет составлять 330 рублей. Что, конечно, становится невыгодно для покупателя, так как на надбавку уходит 55 рублей, в виде процента – это 16,6%, что не соответствует действительности, потому что сахар относится к категории товаров, подходящих под ставку в 10%.

Чтобы рассчитать размер НДС, нужно знать формулу, выглядит она следующим образом:

НДС= Х*20/100, Х – известная сумма.

Как снизить бремя НДС для своей компании

Несмотря на то, что данным налогом облагаются все участники бизнеса, есть возможности снизить плату или даже вовсе не оплачивать этот процент. Рассмотрим этот момент более подробно.

Одним из способов избежать такого процента является использование спецрежима. К ним относятся УСН и ЕНВД. УСН представляет собой упрощённую систему налогообложения, она рекомендуется представителям малого и среднего бизнеса. ЕНВД расшифровывается как единый налог на вменённый доход. Его особенностью считается ограниченный круг сфер деятельности, например, перевоз пассажиров. За счёт того, что эти режимы включают в себя уже уплаты всех необходимых сборов, оплачивать отдельно НДС в федеральный уровень бюджета не имеет смысла.

Компания может взять освобождение от перечисления на год. Для этого выполняются следующие условия:

- Местонахождение в пределах Российской Федерации.

- Отсутствие акцизных поборов.

- Выручка за год менее 8 млн рублей.

Последний вариант снижения представляет собой принятие на работу более 80% инвалидов от всего штата.

Декларирование

Формой отчетности перед инспекционным органом является декларация. В ней поступающие доходы и расходы учреждения в книге покупок и продаж. Законом предусмотрен строгий порядок: она подается до 25 числа месяца, когда идёт НДС за истёкший квартал.

Если этот день выпадает на нерабочий или праздничный, то принести документ можно на следующий рабочий день. Знание этих норм обезопасит плательщика от штрафа, который уплачивается в размере 5% от всей задолженности.

Классификация налогов

Правительство страны установило налоговые пошлины, которые уплачиваются в бюджет государства. В налоговом кодексе установлена система налогов, которая состоит из трех частей:

- Уровень федеральный.

- Региональный уровень.

- Местный.

Налоги федеральные прописаны в налоговом кодексе, их изменения могут производить налоговики. Уплачивать пошлину, сбор, взнос обязаны все налогоплательщики. Другие налоги, например, региональные, подлежат уплате в региональный бюджет и распространяются на все субъекты РФ. Правительство страны наделило региональные власти полномочиями вводить или отменять ставки налога, изменять их.

Местные налоги регламентированы актами на Федеральном уровне, и также органы на местах могут вводить или отменять налоги и сборы.

Разберемся, что относится к региональным налогам и кто является плательщиком.

Кто уплачивает региональные налоги?

Уплачивать эти налоги обязаны все налогоплательщики, которые осуществляют предпринимательскую деятельность на территории субъекта. К региональным относятся следующие виды налогов:

- Налог на имущество предприятия.

- Налог на транспорт.

- Игорный бизнес (для некоторых субъектов).

Региональные власти наделены полномочиями определять налоговые ставки, порядок и срок уплаты налога, а также льготы. Но основные элементы ставок определяет налоговый орган Центра.

Для некоторых коммерческих структур разработаны специальные налоговые режимы, но это не снимает с них ответственность в уплате налога любого уровня.

Уплата налогов в региональную казну не зависит от режима налогообложения, единственное, что будет отличаться, это налоговая ставка.

Неоднократно произносилась фраза: «Заплати налоги и живи спокойно». Это значит, что если уплатить сбор своевременно, вашу организацию не будет беспокоить налоговый орган с требованиями уплатить штраф и пени.

Разберемся, чем различаются региональные и местные налоги.

В чем разница между налогами

Чтобы конкретно понять, в какой бюджет идут налоги и какие, составим таблицу федеральных, региональных и местных налогов.

| В какой бюджет уплачивается. | Какие платятся налоги. |

| Федеральный. | НДС, Акциз, НДФЛ, налог на прибыль, водный, госпошлина. |

| Региональный. | Имущество, транспорт, игорный бизнес. |

| Местный. | Налог на землю и имущество – уплачивают физ. лица |

Из таблицы видно, что налоги уплачивают не только коммерческие организации, но и физические лица.

Так что же такое региональные налоги и сборы? Установлены они согласно Российскому налоговому кодексу, и платят их все субъекты Российской Федерации.

Выше было перечислено, какие налоги в регионах платятся юридическими и физическими лицами. Если есть транспортное средство, значит, этот налог уплачивают все граждане субъекта.

Многие коммерсанты и простые люди могут задаваться вопросом: НДФЛ — федеральный или региональный налог?

НДФЛ и НДС какие налоги?

Подоходный налог уплачивают все работающие граждане страны, и этот налог – федеральный, это прописано в Налоговом кодексе (ст.13). Исключение составляют иностранные граждане, работающие на патенте. Налоги с них остаются в регионе.

В статье 56 НК прописано, что 85 процентов всех доходы от получения подоходного налога остаются в региональном бюджете, оставшаяся часть распределяется между округами, поселками, муниципальными районами.

Так что, можно сказать, что к региональным налогам и сборам относятся не только налог на транспорт и имущество организаций, но и часть НДФЛ.

Также можно задать вопрос: НДС — федеральный налог или региональный? Налог на добавленную стоимость — это та часть пошлины, которая включена в стоимость товара или услуги, является этот налог федеральным. Все коммерсанты и организации обязаны уплачивать данный налог своевременно.

Итоги

Перечень налогов, которые уплачиваются в федеральный бюджет, можно увидеть в статьях налогового законодательства. Среди них такие крупные, как налог на прибыль и НДС, акцизы. Все это значительно пополняет бюджет страны.

Значительно пополняется региональный бюджет, если есть рабочие места в регионе, функционируют фабрики, заводы, развивается сельское хозяйство.

Для региона это будет означать рост как самого субъекта, так уровень жизни работающего населения. Чем больше работающих граждан, занимающихся бизнесом, тем больше платится налогов, взносов, и, соответственно, пополняется бюджет.

Налоги в России 2018

Налоговый кодекс РФ – главный правовой документ, в котором систематизированы данные обо всех налогах и сборах. Введение новых налогов или отмена действующих возможна только при условии внесения правок в нормы НК РФ федеральным законом. Классификация налогов приведена в главе 2 НК РФ.

Налоги федеральные, региональные и местные: таблица 2018

Статьей 12 НК РФ в России установлено действие следующих категорий налогов и сборов:

- Федеральные налоги – устанавливаются НК РФ и распространяют свое действие на все субъекты РФ. Обязательны к уплате на территории всей страны.

- Региональные налоги – эти налоги, обязательные к уплате на территории субъектов РФ, устанавливаются нормами НК РФ и вводятся в субъектах региональными законами. Детализация ставок и налоговых льгот осуществляется дифференцированно на уровне субъектов РФ, если иное не установлено Кодексом.

- Местные налоги – их перечень и основные параметры утверждается НК РФ, правила применения и уплаты на конкретных территориях прописываются в правовых актах, издаваемых органами власти муниципальных образований.

Федеральные, региональные и местные налоги, не предусмотренные Налоговым кодексом, устанавливаться не могут. Вносимые на уровне субъектов РФ и отдельных муниципальных образований корректировки по порядку налогообложения обязательны для исполнения только на территориях, относящихся по административному делению к этим регионам или населенным пунктам. Когда вводятся новые налоги (2018 год), изменения в их общем списке допустимы только в том случае, если законодатели своим нормативным актом обновили соответствующую информацию в Налоговом кодексе.

Налоговым кодексом в группу федеральных налогов и сборов включены 9 видов обязательств, перечисленных в ст. 13 НК РФ. Уплачиваемые по ним средства в полном объеме направляются в федеральный бюджет. Исключение – налог на прибыль. По нему сумма распределяется между федеральным и региональным бюджетами.

Региональные налоги в России в 2018 году подразделяются на 3 вида, они утверждены ст. 14 НК РФ. Применительно к этим видам налоговых обязательств Налоговый кодекс регулирует базовые положения. Власти субъектов РФ могут детализировать приведенные в НК правила или дополнять их специфическими требованиями. Кодекс может задавать жесткие ставки по этим налогам или предлагать региональным властям своими правовыми актами самостоятельно утверждать тарифы в рамках определенного диапазона. Все платежи аккумулируются в региональных бюджетах.

Местные налоги в 2018 году перечислены в ст. 15 НК РФ. В их составе 2 налога и один сбор. Базовые нормы по этой группе налогов регламентируются НК РФ, а конкретные ставки, льготы и т.п. раскрываются в правовых актах муниципальных властей. Все осуществляемые субъектами хозяйствования перечисления попадают в местные бюджеты.

Полный перечень налогов РФ и их распределение по классификационным категориям приведены в таблице:

№ п/п

Наименование налога

Федеральные налоги

Налог на доходы физических лиц (гл. 23 НК РФ)

Налог на прибыль организаций (гл. 25 НК РФ)

Акцизы (гл. 22 НК РФ)

Сбор за пользование объектами животного мира (гл. 25.1 НК РФ)

Сбор за пользование объектами водных биологических ресурсов (гл. 25.1 НК РФ)

Госпошлина (гл. 25.3 НК РФ)

Региональные налоги

Налог на имущество предприятий (гл. 30 НК РФ)

Местные налоги

Земельный налог (гл. 31 НК РФ)

Налог на имущество физических лиц (гл. 32 НК РФ)

Обособленной группой налогов выступают налоговые спецрежимы. Их применение гарантирует налогоплательщику освобождение от некоторых региональных и федеральных налогов. В числе специальных систем налогообложения значатся УСН (упрощенная система налогообложения), ЕНВД (единый налог на вмененный доход), ЕСХН (единый сельхозналог) и патент (гл. 26.2; 26.3; 26.1 и 26.5 НК РФ).

Другая категория обязательных платежей, включенных в гл. 34 НК РФ – страховые взносы (пенсионные, на медстрахование и на соцстрахование, кроме «травматизма») . Администрирование этого типа платежей с 2017 года перешло в сферу влияния налоговиков.

Повышение налогов в 2018 году: принятые и планируемые нововведения

Предложения по увеличению налогового бремени, возлагаемого на граждан и субъектов предпринимательской деятельности, звучат часто и нередко находят поддержку у законодателей. На текущий и следующий годы запланировано изменение некоторых ставок налогообложения, вносятся законопроекты по корректировке алгоритмов начислений налоговых обязательств.

Для будущего увеличения налогов в 2018 году планируется реализация масштабной налоговой реформы. Параллельно предполагается произвести отмену некоторых видов налогов, упростить механизм применения самых проблемных типов фискальных обязательств. Представители Правительства РФ в качестве главной задачи реформирования обозначают стимулирование экономического подъема в бизнес-среде.

Достичь желаемых результатов планируется за счет перекладывания части нагрузки на косвенные налоги. Так, в части НДС повышение налога в 2018 году не предусмотрено, но 24.07.2018 г. Госдумой в третьем чтении принят законопроект о будущем его изменении с 2019 г. Размер ставки по НДС будет увеличен на 2% (с 18% до уровня 20%). Ставки 0% и 10% сохранятся.

На обсуждении находится и несколько вариантов изменения схемы взимания подоходного налога (ни один из вариантов не нашел одобрения у Президента РФ):

- либо увеличить общую ставку налога для всех плательщиков;

- либо вернуться к прогрессивной шкале налогообложения с одновременным введением налоговых послаблений для физлиц, получающих минимальные доходы.

Не прекращаются обсуждения транспортного налога и его взаимоувязки с акцизными платежами. Одно из предложений – отменить транспортный налог, а появившуюся вследствие этого шага брешь в бюджете покрыть за счет роста акцизных сборов. На данный момент, для уравновешивания на внутреннем рынке цен на бензин и дизтопливо, запланированное ранее повышение акцизов было отменено. Рост тарифов остался в силе применительно к акцизам на алкоголь и табачные изделия.

Увеличение налоговой нагрузки коснулось налога на игорный бизнес. Обновленные размеры ставок налогообложения введены Законом от 27.11.2017 г. № 354-ФЗ.

Уже начаты активные действия по реализации налогового маневра в нефтяной отрасли. Суть его заключается в подмене экспортных пошлин на нефтепродукты ростом ставок НДПИ. Также рассматривается законопроект о введении нового налога на дополнительный доход при добыче нефти, ставка которого может составлять 50%.

Куда платить НДС и как и где найти правильные реквизиты для уплаты?

Платежный порядок и реквизиты для уплаты НДС

Где найти код ОКТМО?

Куда платить НДС (на какой расчетный счет)?

На какие еще реквизиты следует обратить внимание?

Итоги

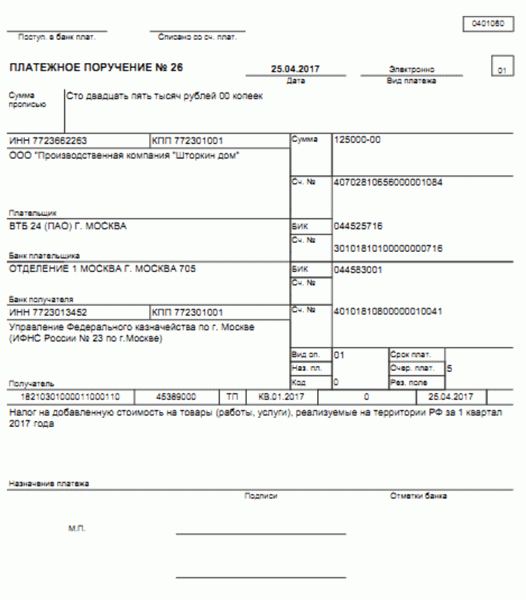

Платежный порядок и реквизиты для уплаты НДС

В соответствии с изменениями, внесенным в статью 174 НК РФ с 2015 года, уплата НДС осуществляется до 25 числа того месяца, который следует за отчетным.

Налог можно заплатить сразу одним платежом, либо разбить его на 2-3 части и вносить в бюджет помесячно, но не менее одной трети суммы, указанной в декларации, в месяц. При этом сумма округляется до рублей (п. 6 ст. 52 НК РФ), при расчете части — в большую сторону (письмо ФНС РФ от 15.01.2009 № ВЕ-22-3/16@).

Подробнее о том, в каких случаях можно разбить платеж по НДС на 3 части, а когда его нужно уплатить единовременно, читайте в статье «В каких случаях возможна уплата НДС по 1/3 (долями)?».

Все необходимые реквизиты для уплаты НДС и порядок их указания приведены в приказе Минфина от 12.11.2013 № 107н.

См. также материал «Реквизиты для уплаты НДС в платежке в 2018-2019 годах: как заполнять?».

Где найти код ОКТМО?

В поле 105 платежного поручения должен быть проставлен код ОКТМО (п. 6 приказа Минфина России от 12.11.2013 № 107н).

Узнать код, присвоенный вашей территории муниципального образования, совсем несложно. Для этого существует несколько вариантов:

- Через сайт Росстата. На нем нужно найти страничку своей территориальной службы этого ведомства и отыскать там свой код ОКТМО. Сложность заключается в том, что у каждой региональной службы статистики индивидуальный дизайн, поэтому ссылка, ведущая на искомый код, может быть расположена в любом месте. К тому же от пользователя могут потребоваться дополнительные действия, например ввод своих персональных данных (ИНН, ОГРН или др.).

- Загрузить таблицу соответствия старых и новых кодов классификации с сайта Минфина.

- Узнать требуемый код на сайте ФНС. Это самый простой способ: налогоплательщику требуется лишь указать свой старый код ОКАТО либо выбрать свой регион (если код налоговой по какой-то причине ему не известен).

Куда платить НДС (на какой расчетный счет)?

Коды (КПП и ИНН), наименование получателя, банк получателя, БИК получателя и номера расчетных счетов, открытых в территориальных управлениях Банка России, можно узнать на сайте ФНС. В данной форме, ответив на вопросы по расположению своей ИФНС, можно узнать все реквизиты, необходимые для уплаты налога.

На какие еще реквизиты следует обратить внимание?

«Согласно распоряжению Минфина России, с 2015 года налогоплательщики при уплате налогов не должны вообще ничего указывать в поле 110 «Тип платежа» (приказ Минфина от 30.10.2014 126н). Финансовое ведомство посчитало этот реквизит несущественным, поскольку его легко можно определить по указываемому в платежке КБК.

Сначала с этим не согласился Центробанк России, который требовал указывать в поле 110 «0» (письмо Центробанка от 30.12.2014 № 234-Т). Но в ноябре 2015 года он изменил позицию. В указании «О внесении изменений в Положение Банка России от 19 июня 2012 года № 383-П “О правилах осуществления перевода денежных средств”» от 06.11.2015 № 3844-У Банк России прямо прописал, что поле 110 заполнять не нужно. Приведенное указание вступило в силу 28 марта 2016 года, и с этого момента вопрос о заполнении поля 110 решен окончательно.

Как заполнять все остальные поля (22, 101, 104–110) и реквизиты в платежных поручениях по уплате НДС, подробно описано в приказе Минфина от 12.11.2013 № 107н. Правила же заполнения поля 24 приведены в Положении Банка России от 19.06.2012 383-П «О правилах осуществления перевода денежных средств».

См. также материал «Какую очередность платежей указывать перечисляя НДС?».

При заполнении платежных документов следует также уточнять и коды бюджетной классификации по данному виду налога, поскольку Минфин России своим приказом от 16.12.2014 № 150н внес изменения в КБК.

Актуальный КБК см. .

Образец платежного поручения на уплату НДС в 2019 году вы можете посмотреть в статье «Платежное поручение по НДС в 2019 году — образец».

За налогоплательщика НДС вправе заплатить третье лицо. Подробности читайте в статье «Утверждены правила заполнения платежных поручений при уплате налогов третьими лицами».

Налогоплательщикам следует очень внимательно заполнять платежные поручения по уплате НДС, так как в случае допуска ошибки в каком-то реквизите перечисленные средства не дойдут до адресата и «зависнут» на каком-нибудь казначейском счете. Пока же налогоплательщик поймет, что ошибся, и начнет искать свой потерявшийся платеж, налоговая насчитает ему штраф и пени за несвоевременно уплаченный налог.

Именно поэтому следует тщательно проверять не просто правильность написания всех требуемых реквизитов, но и их актуальность на данный момент.