Содержание

- Бухгалтерский учёт в общепите, проводки в общепите

- Какие основные варианты автоматизации бухгалтерского учёта в общепите?

- Какие основные счета учёта рекомендуется использовать при движениях товарооборота общепита?

- Проводки по основным хозяйственным операциям товарооборота общепита

- Проводки в общепите при поступлении продуктов и товаров от поставщиков

- Поступление продуктов и товаров от сотрудников

- Проводки в общепите при оприходовании продуктов и товаров, блюд и полуфабрикатов

- Выпуск продукции

- Перемещение продуктов и товаров

- Проводки в общепите при перемещении блюд и полуфабрикатов

- Реализация продуктов и товаров, блюд и полуфабрикатов в бухучете общепита

- Списание продуктов и товаров, блюд и полуфабрикатов в бухучете общепита

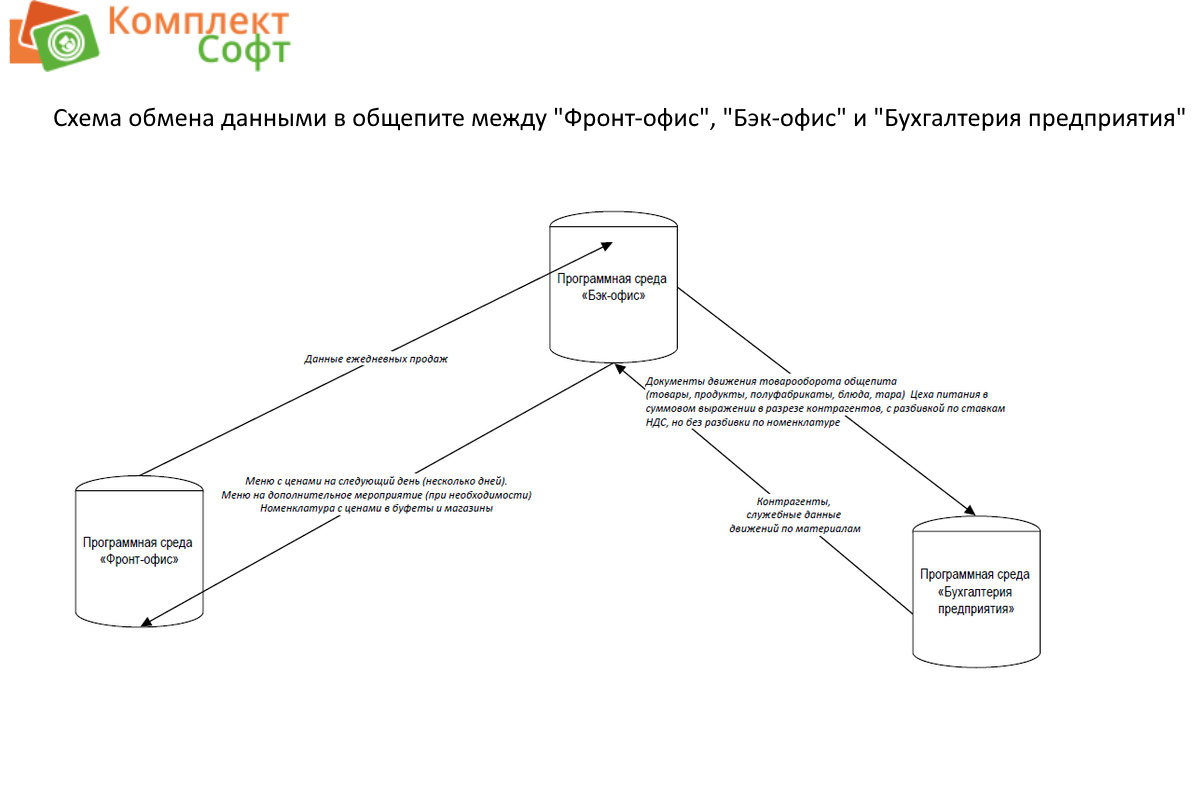

- Схема обмена «РеБиКа. Бэк-офис для общепита КОРП» -> «1:С Бухгалтерия предприятия 8 КОРП»

- Специфика бухгалтерского учета в общественном питании

- Учет ТМЦ в общепите

- Нюансы учета в производстве

- Как учитывается выручка

- Нюансы бухучета расходов

- Учет в общепите

- Организация учета на предприятиях общепита

- Особенности учетных мероприятий

- Основные правила ведения бухучета в общепите (нюансы)

- Особые режимы налогообложения для предприятий общественного питания.

Бухгалтерский учёт в общепите, проводки в общепите

Какие основные варианты автоматизации бухгалтерского учёта в общепите?

Какие основные счета учёта рекомендуется использовать при движениях товарооборота общепита?

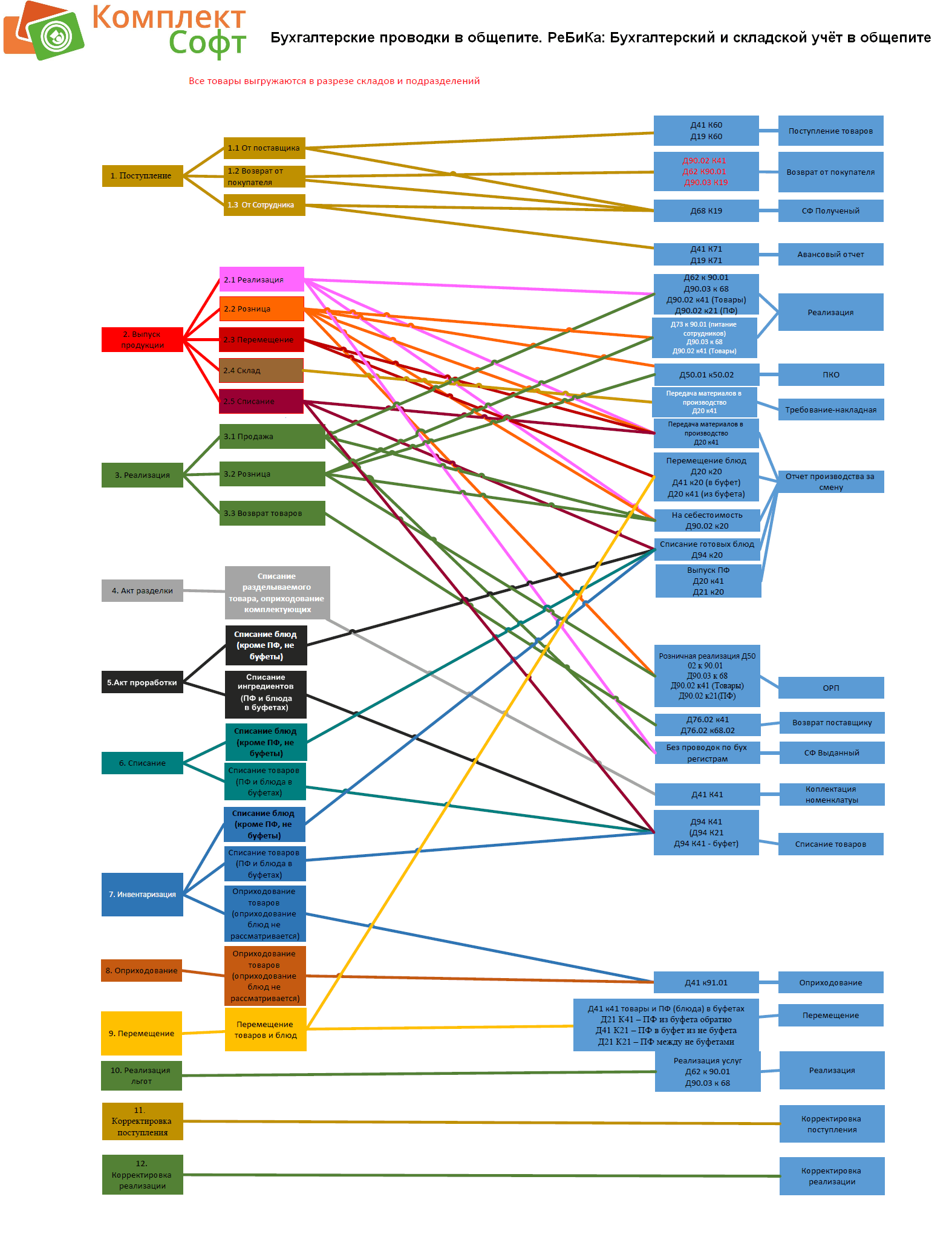

Проводки по основным хозяйственным операциям товарооборота общепита

Схема обмена «РеБиКа. Бэк-офис для общепита КОРП» -> «1:С Бухгалтерия предприятия 8 КОРП»

Какие основные варианты автоматизации бухгалтерского учёта в общепите?

В основном применяются несколько вариантов автоматизации бухучёта общепита. Все они основаны на выборе программного обеспечения и на определении объёма функционала, который будет использоваться при автоматизации на основании того или иного программного продукта. Ниже приведены два варианта учёта при условии, что программные продукты разработаны на платформе «1С».

Вариант 1. Ведение бухгалтерского (налогового) учёта и специализированного учёта общепита в одной программе

-

Плюсы данного варианта:

-

нет необходимости выгрузки данных по товарообороту общепита из других программ. Это важный параметр, т.к. часто бывают проблемы с соответствием данных специализированной программы общепита с данными в бухгалтерской программе (далее Бухгалтерия). Кроме того, если в организации нет чётко налаженного процесса оперативного ведения документооборота в программах, то приходится часто исправлять данные в прошлых периодах, а затем перепроводить весь массив документов до текущего времени в Бэк-офисе, что часто приводит к тому, что весь данный массив необходимо также выгрузить в Бухгалтерию и тоже там перепровести;

-

-

Минусы данного варианта:

-

в случае надстройки общепита в Бухгалтерии (например, в «1С: Бухгалтерия предприятия 8») возникают проблемы с обновлениями релизов в случае даже небольших добавлений и исправлений в программных модулях блока общепита. Достаточно часто (практически при любом внедрении) для конкретного заказчика необходимо что-то доработать, и в основном — по блоку общепита. Проблема достаточно серьезная, т.к. в итоге обновить Бухгалтерию на новый релиз уже не представляется возможным и, в результате, вся отчётность (бухгалтерская, налоговая и статистическая) подготавливается уже из другой программы в ручном режиме;

-

сложный механизм работы с отрицательными остатками по ингредиентам и товарам. В отдельных специализированных программах по учёту общепита (далее Бэк-офис) работать с отрицательными остатками по ингредиентам и товарам гораздо проще и удобнее, чем в бухгалтерских.

-

Вариант 2. Ведение бухгалтерского (налогового) учёта и специализированного учёта общепита в разных программах

-

Плюсы данного варианта:

-

возможность достаточно свободно изменять Бэк-офис под конкретного заказчика. Даже если куплен Бэк-офис и далее в него вносятся изменения под конкретного заказчика, то сами релизы Бэк-офиса, как правило, выходят достаточно редко, и на них бывает даже не обновляют программу из-за отсутствия необходимости в расширении функционала;

-

функционал отдельного Бэк-офиса, как правило, гораздо шире, чем встроенного блока общепита в «1С: Бухгалтерия 8». Это обусловлено тем, что разработка блока общепита в бухгалтерской программе ограничена самой конфигурацией Бухгалтерии;

-

есть возможность в отдельных разработках программ Бэк-офисов выгружать документы в «1С: Бухгалтерия 8» не в разрезе конкретной номенклатуры, а по сводным номенклатурам в разрезе ставок НДС. При этом в бухгалтерской программе отражается суммовой учёт движений товарооборота общепита, а в Бэк-офисе – количественно-суммовой. Данный механизм существенно снижает объём данных, отражаемых в Бухгалтерии и сами движения являются достаточно удобными для анализа.

-

-

Минусы данного варианта:

-

необходимость выгрузки в бухгалтерскую программу. Здесь рекомендуется выбирать Бэк-офис с возможностью автоматической выгрузки с настраиваемым интервалом выгрузки.

-

(Нажмите на схему, она откроется в новом окне)

Какие основные счета учёта рекомендуется использовать при движениях товарооборота общепита?

Необходимо ли использовать 42-й счёт в бухучете общепита?

По опыту работы данный счёт при оказании услуг общественного питания использовать не рекомендуется. 42-й счёт в основном использовался в не автоматизированных торговых точках при суммовом способе отражения учёта товарооборота. Но при автоматизации общепита на точки продаж обычно ставятся программы учёта продаж (Фронт-офис). Эти программы тесно связаны с Бэк-офисами и выгружают данные о продажах в разрезе номенклатуры в автоматическом режиме. Учёт товарооборота в этом случае производится в количественно-суммовом выражении. Таким образом, необходимость использования 42-го счёта отсутствует (более подробную информацию смотрите ниже).

Необходимо ли использовать 43-й счёт в бухучете общепита?

В рамках оказания услуг общественного питания не происходит реализации готовой продукции как таковой, а фактически оказывается услуга общественного питания, поэтому стоимость готовых блюд в учёте отдельно можно не формировать. В этом случае, например, если продажа производится в точке производства, тогда себестоимость может сразу списываться в момент отражения выпуска с реализацией:

Проводки в общепите

-

Д 20 – К 41.01 (списание ингредиентов на выпуск продукции);

-

Д 90.02 – К 20 (себестоимость реализованной продукции).

Кроме того, движения по 43 счёту усложняют учёт, в том числе и в том, что номенклатура на данном счету должна в конце месяца корректироваться по себестоимости, здесь же возникают корректирующие движения по счёту 90.02.

Исходя из данных соображений, использовать 43-й счёт мы не рекомендуем (более подробную информацию смотрите ниже).

На каком счёте лучше отражать продукты: на 10-м или на 41-м?

Однозначного ответа на данный вопрос нет. Организации общественного питания, в настоящий момент, определяют самостоятельно на каком счёте вести учёт ингредиентов. Мы предлагаем вести учёт продуктов в точках производства на счёте 41.01, в буфетах (магазинах) на счёте 41.02. При этом, как было сказано выше, без использования 42-го счёта (более подробную информацию смотрите ниже).

На каких счетах лучше учитывать затраты? Как использовать 20-й и 44-й счёта в общепите? Что делать с остатком НЗП?

Для учёта затрат в общепите мы рекомендуем использовать два счёта: счёт 20.01 и счёт 44.01. При этом на счёте 20.01 отражается только стоимость сырья, необходимого для изготовления продукции, а для всех остальных расходов используется счёт 44.01. Предполагается, что на 20-м счёте должна отражаться стоимость сырья только непосредственно в момент выпуска продукции. В этом случае, схема движений продуктов примерно следующая:

-

для отражения поступления продуктов в точку производства используется 41-й счёт;

-

сам момент передачи продуктов из кладовой точки производства на кухню не отражается в программе;

-

движение по 20-му счёту производится только в момент отражения выпуска продукции в программе. Если выпуск продукции совмещен с реализацией (данная операция отражается автоматически при условии внедрения Фронт-офисной системы в организацию), тогда одновременно идет списание с 20-го счёта себестоимости выпущенной продукции на счёт 90.02.

Для более детального учёта затрат в разрезе подразделений рекомендуется на начальном этапе автоматизации выбирать программное обеспечение, которое предусматривает сквозной учёт по подразделениям по всему плану счетов (например, «1с: Бухгалтерия предприятия КОРП, ред.3.0»). В этом случае можно часть затрат (зарплату, материалы, амортизацию и др.) непосредственно распределять на подразделения уже в момент занесения самих затрат.

Остатки незавершенного производства на конец месяца на складах производства вполне возможны и возникают в основном в следующих ситуациях:

-

в организации есть цеха собственного производства, занимающиеся только выпуском продукции (кондитерский цех, хлебобулочный цех и др.);

-

в конце месяца в точке производства производится выпуск продукции без реализации, который по какой-либо причине необходимо отразить в программе;

-

происходит выпуск полуфабрикатов с достаточно большим сроком годности;

-

для исключения отражения остатков НЗП по полуфабрикатам на 20-м счёте, а также для более детального учёта полуфабрикатов рекомендуется активно использовать 21-й счёт. В противном случае придется длительное время остаток по НЗП какого-либо полуфабриката переносить с одного месяца на другой (например, в случае отражения операции по засолке овощей).

-

Проводки по основным хозяйственным операциям товарооборота общепита

Ниже приведен список проводок по основным хозяйственным операциям товарооборота продуктов, товаров, блюд и полуфабрикатов в общепите. При этом принимается следующее:

-

счета 21 и 20 используются только в точках производства;

-

счёт 43 не используется;

-

счёт 41.02 используется только в магазинах и буфетах;

-

счёт 41.01 используется только в точках производства и центральных складах.

-

Проводки в общепите при поступлении продуктов и товаров от поставщиков

Д 41.01 (41.02) – К 60 – поступление продуктов и товаров от поставщика за вычетом НДС в точки производства и центральные склады (41.01), в магазины и буфеты (41.02);

Д 19.03 – К 60 – отражение НДС по приобретенным МПЗ;

-

Поступление продуктов и товаров от сотрудников

Д 41.01 (41.02) – К 71.01 – поступление продуктов и товаров от сотрудника за вычетом НДС в точки производства и центральные склады (41.01), в магазины и буфеты (41.02);

Д 19.03 – К 71.01 – отражение НДС по приобретенным МПЗ;

-

Проводки в общепите при оприходовании продуктов и товаров, блюд и полуфабрикатов

Д 41.01 (41.02, 20.01, 21) – К 91.01

-

— оприходование продуктов и товаров в точки производства и центральные склады (41.01), в магазины и буфеты (41.02);

-

— оприходование блюд в точки производства (20.01), центральные склады (41.01), в магазины и буфеты (41.02);

-

— оприходование полуфабрикатов в точки производства (21), центральные склады (41.01), в магазины и буфеты (41.02);

-

Примечание: учитывая то, что отдельный учёт блюд на 43-м счёте в данной схеме не предусмотрен, а также то, что буфеты и магазины – это в основном розничная торговля, а центральные склады – это учёт товаров и продуктов, то учёт полуфабрикатов и блюд в центральных складах, в буфетах и магазинах по данной схеме ведется только на счетах 41.01 и 41.02;

-

Выпуск продукции

Д 20.01 (21) – К 41.01 (21) – отражение выпуска блюд (полуфабрикатов) в точках производства;

-

Перемещение продуктов и товаров

Д 41.01 (41.02) – К 41.01 (41.02) – движения продуктов и товаров по центральным складам и точкам производства отражаются на счёте 41.01, по буфетам и магазинам на счёте 41.02;

-

Проводки в общепите при перемещении блюд и полуфабрикатов

Д 41.01 (41.02, 20, 21) – К 41.01 (41.02, 20, 21) – движения блюд и полуфабрикатов в точках производства отражаются на 20-м и 21-м счетах соответственно, в центральных складах и буфетах (магазинах) – на счетах 41.01 и 41.02 соответственно;

-

Реализация продуктов и товаров, блюд и полуфабрикатов в бухучете общепита

Д 90.02 – К 41.01 (41.02, 20, 21) – списание себестоимости продуктов, товаров, блюд и полуфабрикатов;

Д 90.03 – К 68.02 – начислен НДС с реализации;

- Розничная реализация

Д 62.Р – К 90.01 – отражение выручки при розничной реализации;

Д 50.02 – К 62.Р – отражение наличной оплаты в операционной кассе;

Д 57.03 – К 62.Р – отражение безналичной оплаты платежной картой;

- Оптовая реализация

Д 62.01 – К 90.01 – отражение выручки при оптовой реализации;

-

Списание продуктов и товаров, блюд и полуфабрикатов в бухучете общепита

Д 94 – К 41.01 (41.02, 20, 21) – списание себестоимости продуктов, товаров, блюд и полуфабрикатов.

Схема обмена «РеБиКа. Бэк-офис для общепита КОРП» -> «1:С Бухгалтерия предприятия 8 КОРП»

(Нажмите на схему «Проводки в общественном питании», она откроется в новом окне)

Купить программное обеспечение для автоматизации общественного питания, организовать бухгалтерский учет в общепите: Наталья +7 9 200 183 200, 1C@agentura-soft.ru либо оформите заявку с сайта.

Полезные ссылки:

Организация учета в кафе, барах, фаст-фудах

- Программа для кассиров, официантов, администраторов. Front Office. (Для кафе и ресторанов, обычных столовых)

- Складской учёт в общепите (кафе, рестораны, фаст-фуд). Back office

Учет талонов на питание, учет льгот и дотаций в столовых

-

Описание схемы автоматизации корпоративных столовых

-

«Ре́БиКа: фронт-офис: Корпоративное и индустриальное питание. Учет талонов и дотаций на питание»

- РеБиКа: Складской учёт для корпоративного или индустриального питания. Бэк-офис для общепита

Специфика бухгалтерского учета в общественном питании

Согласно ГОСТ 30389-2013 (введен в действие приказом Росстандарта от 22.11.2013 № 1676-ст) к предприятиям общепита относятся:

- Рестораны.

- Бары.

- Кафе.

- Буфеты.

- Столовые.

- Закусочные.

- Предприятия быстрого обслуживания.

- Кафетерии.

- Кулинарии.

Бухучет на данных предприятиях не регламентирован отдельными нормативными актами бухгалтерского законодательства. В связи с этим компании могут самостоятельно разработать алгоритм бухгалтерского учета, используя при этом различные методики и отраслевые инструкции, которые не противоречат действующим законам (письмо Минфина от 29.04.2002 № 16-00-13/03).

О том, какие положения используются при составлении учетной политики, читайте в статье «Положение по бухгалтерскому учету и учетная политика организации».

Вместе с тем специфика отрасли такова, что ряд особенностей в учете присутствует практически на всех предприятиях общепита:

- нюансы учета ТМЦ;

- нюансы учета производства (где учет очень близок к фабрично-заводскому производству со сложной технологией);

- некоторые специфические виды расходов и списаний.

Рассмотрим основные нюансы и особенности их применения на предприятиях общественного питания.

Учет ТМЦ в общепите

Традиционно в ресторане или кафе действуют 3 основных подразделения: склад (кладовая), кухня и посетительский зал. Некоторые компании общепита дополнительно выделяют учет в баре и торговлю на вынос, а также организацию развлечений для посетителей. Для ТМЦ при этом характерны внутренние перемещения из одного подразделения в другое.

- Учет в кладовой.

Особенностью учета ТМЦ в кладовой (на складе) на предприятиях общепита является то, что у такого предприятия одновременно имеются и товарные позиции, и позиции, которые следует относить к сырью. Например, бутилированная питьевая вода:

- может продаваться в заводских бутылках, т. е. в самой точке общепита с нею ничего дополнительно не делают — тогда это товар;

- может использоваться в приготовлении напитков по меню, и тогда воду следует классифицировать как сырье для готовки.

На практике разграничения закладываются на этапе формирования технологических карт (об этом подробнее далее) и создания списка складской номенклатуры: вода, которую планируется использовать для готовки, приходуется отдельной позицией номенклатуры и по литражу, а вода-товар учитывается поштучно, по себестоимости каждой бутылки. При этом при инвентаризации остатков допускается пересортица между счетами 41 и 10 по таким позициям. Это связано с тем, что в процессе работы кухни может происходить замена одной позиции на другую. Например, если закончилась вода, приобретенная по литражу (обычно — в более объемной таре на 2–5 литров), и для приготовления заказа открыли маленькую «товарную» бутылку.

При поступлении ТМЦ формируются типовые записи:

- Дт 41 (10) Кт 60 — поступили товары (сырье) от поставщиков на склад.

- Дт 41 (10) Кт 71 — закуплены товары (сырье) подотчетным лицом.

- Дт 19 Кт 60 (71) — выделен НДС (если это требуется).

ОБРАТИТЕ ВНИМАНИЕ! В подавляющем большинстве современные предприятия общепита применяют УСН или ЕНВД. В том числе это освобождает бухгалтера от организации усложненного учета по НДС, который тоже можно отнести к нюансам отрасли, — по закупаемым продуктам наверняка встретится и 10% (на продукты питания по п. 2 ст. 164 НК) и 20% (по товарам, не вошедшим в 10%-ный список, например, деликатесной мясной и рыбной продукции). Какие нюансы нужно учесть при ведении бухучета в кафе на УСН, читайте .

Согласно п. 5 ПБУ 5/01 (утверждено приказом Минфина России от 09.06.2001 № 44н), ТМЦ учитываются по фактической себестоимости, то есть их стоимость складывается из цены поставщика и дополнительных накладных расходов. Последние оформляются проводкой:

- Дт 10 (41) Кт 60 — услуги по доставке (или иные прямые затраты).

- Дт 19 Кт 60 — отражен входной НДС.

- Из кладовой ТМЦ направляются либо в торговый зал на продажу (например, готовые товары, не требующие обработки), либо на кухню для последующего приготовления.

Перемещения ТМЦ между подразделениями оформляются документом на внутреннее перемещение. Бланки подобных документов предприятие может разрабатывать самостоятельно. На практике часто используются аналоги лимитно-заборной карты либо заборного листа, в котором отмечается каждая позиция ТМЦ, переданная со склада на кухню или в бар под расписку материально ответственных лиц. Ответственность за сохранность ТМЦ в общепите обычно лежит на том подразделении, в котором ТМЦ находятся по ходу производственного цикла. Если есть должность кладовщика, он отвечает за приемку и сохранность в кладовой, при заборе продуктов на кухню ответственность переходит на работников кухни, при выдаче готового блюда официантам за надлежащую «доставку» блюда посетителю отвечают уже официанты. Однако заметим, что подобное деление ответственности не является обязательным, хотя часто учитывается бухгалтерией при проведении результатов инвентаризации и определении вины ответственных лиц за недостачи.

На предприятиях общепита ревизии ТМЦ проводятся значительно чаще, чем в других отраслях хозяйственной деятельности (обычно не реже раза в месяц). Связано это с несколькими причинами:

- большинство запасов являются скоропортящимися и требуют особых условий хранения и проведения оперативной процедуры списания при порче;

- из-за двойственности использования ТМЦ нужно своевременно регулировать пересортицу между счетами 41 и 10;

- по многим видам продуктов производится формирование промежуточных полуфабрикатов, что тоже следует оперативно учитывать (об этом см. ниже).

О существующих способах формирования себестоимости читайте в материале «Понятие себестоимости в бухгалтерском учете (нюансы)».

Нюансы учета в производстве

Сырье, отпущенное в производство (Дт 20 Кт 10) и использованное при приготовлении блюд, списывается с Кт 20 в Дт 90 на основании калькуляции. При этом формирование себестоимости продуктового набора в готовом блюде проходит обычно в несколько этапов с формированием промежуточных полуфабрикатов. Формирование себестоимости, возможно, самая главная специфика общепитовской отрасли. Рассмотрим ее подробнее на практическом примере.

Пример

Нужно скалькулировать текущую себестоимость готового блюда — порции роллов «Калифорния». Есть информация о стоимости закупки исходных продуктов (приходные накладные от поставщиков).

Особенность заключается в том, что далеко не по всем компонентам блюда можно взять себестоимость закупки по накладной и сразу включить в себестоимость готового блюда в нужной пропорции.

Разберем подробнее на таком компоненте, как авокадо. Авокадо обладает жесткой кожицей и большой косточкой. В готовке используется только мякоть, составляющая примерно половину от веса сырого плода, который закупили. Для правильного расчета себестоимости нужно сначала привести все компоненты будущего блюда к тому состоянию, в котором они фактически будут использованы (очищены, сварены и т. п.). Образно говоря, этапы приготовления на кухне должны у нас совпасть с этапами отражения в бухучете.

Поэтому начинаем калькуляцию с приготовления полуфабриката авокадо (взятого за пример). «Готовить» для бухгалтерских целей будем по технологической карте на полуфабрикат (далее техкарта). Техкарта представляет собой внутренний документ, в котором зафиксированы необходимые ингредиенты и их количество в блюде, а также рассчитаны продукты «на входе» — брутто и «на выходе» — нетто. Именно соотношение «брутто — нетто» и интересует в первую очередь при составлении калькуляции на полуфабрикаты, т. к. в процессе кулинарной обработки вес или объем исходного продукта изменяется. Здесь стоит заметить, что для целей бухучета обычно сразу устанавливаются единицы измерения для калькуляции. Обычно это килограмм и литр.

ОБРАТИТЕ ВНИМАНИЕ! Существуют так называемые сборники рецептур, по которым можно составить техкарты. Однако на практике варианты приготовления одного и того же блюда все равно разнятся на разных предприятиях. Не говоря уже о фирменных блюдах из меню ресторанов (где техкарты вообще могут относиться к коммерческой тайне). Поэтому для составления рабочих техкарт лучше всего провести серию замеров на «своей» кухне в процессе приготовления того или иного блюда поваром и составить индивидуальный вариант техкарты для данного предприятия.

Путем предварительных замеров и завесов у нас имеется информация: при весе брутто необработанного авокадо 2 кг получается мякоти нетто 1 кг, т. е. потери при первичной обработке составляют 50%.

Зная покупную цену сырого авокадо — 325 руб./кг (по последней накладной поставщика), можно вычислить цену на 1 кг полуфабриката, который мы из него приготовим, — 650 руб./кг.

ОБРАТИТЕ ВНИМАНИЕ! В качестве примера мы рассмотрели однокомпонентный полуфабрикат. Но они могут быть и многокомпонентными, например, тесто для выпечки или бульон для супов. Калькуляция при этом происходит по тому же принципу — сначала рассчитывается стоимость полуфабриката по техкарте на полуфабрикат, а затем уже себестоимость всего блюда, в которое входит этот полуфабрикат.

Вот как выглядит техкарта готового блюда (порции из 6 роллов):

И вот теперь, глядя в техкарту готового блюда, можно сказать, что себестоимость авокадо в одной порции роллов «Калифорния» составит: 0,015 × 650 = 9,75 руб.

Заметьте, что полуфабрикат из авокадо в карте не один. Все, что требует предварительной обработки по технологии, сначала учитывается как полуфабрикат. Значит, для окончательной калькуляции нужно «приготовить» все остальные полуфабрикаты, чтобы получить себестоимость каждого.

ОБРАТИТЕ ВНИМАНИЕ! Некоторые продукты, по которым, на первый взгляд, полуфабрикаты не нужны (например, свежемороженая икра для японской кухни), требуют специального обращения, в т. ч. медленного оттаивания. При оттаивании вес продукта тоже изменяется. Лучше всего с такими нюансами знакомы технологи-пищевики. Поэтому при первичном составлении техкарт (например, по новому меню) целесообразно хотя бы приглашать технолога для участия в процессе, если нет возможности держать такую штатную единицу.

Итак, все участвующие в блюде полуфабрикаты скалькулированы. Зная себестоимость всех полуфабрикатов и остальных компонентов по данным последних закупок, можно сформировать актуальную себестоимость порции роллов «Калифорния» на текущий день — 78,19 руб.

В примере получился 2-этапный расчет. На практике может встречаться и 3-, и даже 4-шаговая калькуляция, когда один полуфабрикат входит не в готовое блюдо, а в другой полуфабрикат. Например, соус гуакамоле, в который входит мякоть авокадо. Сам соус является составляющей других блюд. Будет 3-шаговая цепочка: авокадо полуфабрикат — соус гуакамоле полуфабрикат (в который входит полуфабрикат авокадо) — готовое блюдо (например, начос с гуакамоле).

В отношении проводок по калькуляции с полуфабрикатами удобнее использовать промежуточный счет, например, 21:

- Дт 10 Кт 60 — 650 — закуплены 2 кг авокадо по цене 325 руб.

- Дт 21 Кт 10 — 325 — 1 кг авокадо передан на обработку.

- Дт 20 Кт 21 — 325 — 0,5 кг полуфабриката авокадо переданы в производство готовых блюд.

- Дт 90 Кт 20 — 195 — списана себестоимость авокадо в составе себестоимости 20 порций проданных роллов «Калифорния» (9,75 × 20 = 195).

Остатки на конец дня:

- Дт 20 / Суши-бар.

Авокадо полуфабрикат — 130 — 0,2 кг (0,5 — 0,015 × 20) по стоимости 130 (0,2 × 650).

- Дт 10 / Склад.

Авокадо — 325 — 1 кг по стоимости покупки.

В завершение примера можно отметить, что процесс калькуляции и списания себестоимости ресторатору лучше автоматизировать. В настоящее время существует достаточное количество хороших программ для общепита, приобрести которые выгоднее и удобнее, чем держать штат бухгалтеров, занимающихся только ежедневной калькуляцией, так как все наши расчеты действительны именно на ту дату, на которую они произведены. Завтра поступят продукты от другого поставщика по немного другой цене или чего-то не хватит на кухне, и закупят то же авокадо поштучно в ближайшем супермаркете — и все расчеты нужно делать заново, начиная с полуфабрикатов.

Как учитывается выручка

Большинство предприятий общепита работают по меню — списку блюд, доступному к приобретению в данном заведении. Продажные цены в меню утверждаются один раз на длительный отрезок времени, и в отличие от калькуляции не пересматриваются каждый раз при изменении закупочных цен. Например, помидоры зимой стоят 150 руб., а летом 80 руб. за кг. Цена готового салата из помидоров может оставаться одинаковой вне зависимости от времени года. В данном случае изменяется маржа заведения. Но если разброс закупочных цен увеличился стабильно, то это повод пересмотреть цены в меню.

При продаже готовой продукции предприятиям общепита также следует применять ККТ, т. к. почти вся их выручка — это наличные расчеты с населением. Выручка от продаж признается доходом от обычных видов деятельности и оформляется записями:

- Дт 50 Кт 90.1 — поступила наличная выручка в кассу.

- Дт 57 Кт 90.1 — поступила выручка по карте (эквайринг).

- Дт 51 Кт 57 — зачислена на р/с выручка по эквайрингу (за минусом комиссии банка).

- Дт 91 Кт 57 — учтена комиссия банка по эквайрингу.

- Дт 62 Кт 90.1 — выручка-безнал от определенных лиц.

- Дт 90.2 Кт 20 (41) — списание стоимости проданной продукции.

Нюансы бухучета расходов

Учет издержек регламентирован нормами ПБУ 10/99 (утверждено приказом Минфина РФ от 06.05.1999 № 33н). Однако они дают только общие правила учета расходов и не отражают специфику отрасли. Поэтому алгоритм учета издержек разрабатывается компанией самостоятельно и фиксируется в учетной политике.

Согласно ПБУ 10/99, расходы делятся на прямые и косвенные.

К прямым относятся все издержки, напрямую относимые на производство продукции: сырье, оплата труда, амортизация и т. д. Учет прямых издержек ведется на счете 20.

К косвенным относятся прочие затраты, не связанные с производством: оплата труда административного персонала, начисления на нее, аренда помещения и т. д. Учет косвенных расходов осуществляется при помощи счетов 25, 26.

Однако часто компании на счете 20 учитывают лишь стоимость сырья, используемого для приготовления блюд, а остальные издержки относят в дебет 44 «Коммерческие расходы». Это связано:

- с особенностью формирования себестоимости производства на счете 20;

- с регулярными изменениями закупочных цен по сырью, влияющими на оборот по счету 20.

По итогам месяца счет 44 тоже закрывается в себестоимость продаж: Дт 90.2 Кт 44.

Помимо привычных расходов в виде, например, зарплаты штатного персонала, на счет 44 в общепите могут попадать:

- расходы на оформление зала для мероприятий (например, свадебного банкета);

- расходы на организацию развлечений (например, закупку бумаги для рисования, карандашей и красок для конкурсов на детском празднике);

- вознаграждение приглашенным артистам или ведущим мероприятия;

- амортизация оборудования зала, бара, постоянных рекламных вывесок;

- затраты на проведение различных акций — печать сезонного меню, листовок, расходы на промоутеров;

- прочие подобные расходы.

Иные специфические издержки, например, списание порчи продуктов и боя посуды, учитываются следующим образом:

- Дт 94 Кт 10 (41) — по результатам инвентаризации.

- Дт 73 Кт 94 — порча, бой относятся на виновных лиц (если их можно установить).

- Дт 91 Кт 94 — списываются расходы, уменьшающие налоговую базу, в пределах норм естественной убыли продуктов при хранении (устанавливаются приказами Минсельхоза РФ), в пределах норм эксплуатационных потерь столовой посуды, приборов, столового белья (по ним до сих пор применяется приказ Минторга СССР от 29.12.1982 № 276).

- Дт 91 Кт 94 — списываются расходы сверх норм, не уменьшающие налоговую базу, по которым нет возможности установить виновных лиц.

О правилах взыскания ущерба с виновного лица читайте в материале «Образец претензии работнику о возмещении материального ущерба».

Учет в общепите

Добрый день!

Цитата (Ludmila777):В общепите никогда не работала. Но разобраться хочу.О, это Вы попали прямо в точку!

Общепит — одна из тех отраслей бизнеса, где для бухгалтера обширное поле, где разгуляться творческому воображению!

Но можно и пойти по дорожке,протоптанной коллегами из других отраслей.

Исторически так сложилось, что в советское время, когда в учете шаг в сторону был очень сложен, общественное питание всегда относили к торговле.

И поэтому существовала система учет с использованием тех же принципов, как и в розничной торговле.

А основа учета в розничной торговле в те времена была торговая наценка (или надбавка, или скидка — названия разные, суть одинаковая). И всё потому, что все розничные цены по все стране были одинаковые. Хотя нет, существовало три пояса, цены в которых на копейку-другую, но отличались — на юге дешевле, на Севере дороже.

Но это я уже слишком глубоко начал капать![]()

Итак, в общественном питании учет сырья и продуктов велся на счете 41 по «продажным» ценам, как и в розничной торговле.

И уже это даже в те времена «взрывало» мозг начинающих общепитовских бухгалтеров.

Покупаем мясо, картошку, лук, капусту и т.д., отправляем на кухни и относим всё это на счет 41:

Дт 41 — Кт 60

и добавляем торговую наценку:

Дт 41 — Кт 42

Сварили из этих продуктов борщ.

Берем рецептурный справочник и делаем «разблюдовку». Вполне приличное слово, связанное со словом «блюдо». Но мне всегда казалось, что это была месть разработчика методики учета…

В разблюдовке блюдо (борщ) раскладывается по составляющим: сколько картошки, сколько мяса, сколько всего прочего, включая специи (их, слава богу, просто добавляли одной копеечной суммой)…

Каждое составляющее блюда умножалось на его учетную цену (вот для чего мы уже в самом начале добавили к мясу торговую надбавку) и в сумме получалась продажная цена этого блюда, которая переносилась в меню…

Одновременно разблюдовка служила основой для расчета списания сырья (мяса и пр.).

Проводки:

Дт 50 — Кт 90.1 — по данным кассы

Дт 90.2 — Кт 41 — по данным разблюдовки, но на сумму, равную кассовой выручке.

И, наконец, «апофигей» (апогей, конечно) системы учета: проводка «красное сторно», т.е. с отрицательным значение:

Дт 90.2 — Кт 42 — на сумму торговой наценки, расчитанную по специальной формуле пропорционально проданным и оставшимся в производстве и в кладовой товарам.

Поскольку первые две проводки должны иметь одинаковое числовое значение, величина «красной» проводки становилась финансовым результатом.

Система учета на само деле не сложная, как кажется на первый взгляд.

Но, чтобы ею пользоваться, ее надо «понять». Иначе ошибки неизбежны.

И еще надо очень любить бухгалтерский учет. Иначе можно его возненавидеть…

Поэтому я никогда не рекомендую подобную систему учета для начинающих бухгалтеров.

Но вернемся в историю.

Когда закончилась советская власть, многое было упрощено и в бухгалтерском учете. Не всё и не сразу, конечно, но упростилось.

И в первую очередь, в общественном питании.

Старую систему учета еще можно встретить у матерых бухгалтеров, выросших на старой системе и полюбивших ее. Но всё реже и реже.

Массовое количество мелких заведений общественного питания просто физически не могли использовать громоздкую и негибкую систему учета через торговую наценку.

К тому же общественное питание всё больше и дальше уходило от торговли.

И когда пришли новые умные головы, выяснилось, что с точки зрения учета варить борщь и сталь в принципе одно и то же!

Есть сырьё и материалы, есть технологическая карта (сколько чего нужно) и есть готовая продукция на продажу…

Другими словами, общественное питание стали учитывать точно так же, как любое другое производство.

Например:

Дт 10 — Кт 60 — купили сырьё и материалы для борьща

Дт 20 — Кт 10 — сырьё и материалы по лимитно-заборной карте (на основе «рецепта» — это и есть технологическая карта приготовления борьща) переданы в производства (на кухню)

Дт 20 — Кт 70 (69, 02, 04, 26 и т.д.) — Учли зарплату и другие расходы

Дт 43 — Кт 20 — учли себестоимость готовой продукции (борща)

Дт 50 — Кт 90.1 — продали (через кассу)

Дт 90.1 — Кт 43 — учли проданную готовую продукцию (борщ)

Вот, собственно говоря и всё…

Цитата (Ludmila777):Используют 41 счет. 10 счет не используют. 20 счета нет, пользуются 26-м счетом. Требований-накладных и отчетов производства за смену нет.

В реализации проводки обычные 62- 90. Там же проводки 90.02.1 — 43. Но в оборотке нигде вообще нет 43 (наименование субконто «питание») счета.

Возможно ли так вести учет? Или надо исправлять?Конечно, возможен учет с помощью 41-го счета (без торговой наценки)…

Можно и остальные расходы учитывать на 26, а не на 20-м счете…

Но тогда 43-му счету взяться в учете неоткуда…

Я же говорю, бухгалтерский учет — дело очень творческое!

Надо ли исправлять? Решать Вам.

Хотя чисто методологически Ваша система учета малопривлекательная…

Например, 41 счет предназначен для учета товаров, т.е. тех материальных ценностей, котрые продаются без их технологической обработки или переработки.

Скажем так, бутылку пива или лимонада, которую Вы только открываете и отдаете покупателю, еще можно представить на счете 41, а вот кусок сырого мяса, которых потом превращается в шаурму, вряд ли…

Но, еще раз, решать Вам.

Успехов!

Организация учета на предприятиях общепита

К структурам общепита Межгосударственным стандартом (ГОСТ 30389-2013) причисляются такие типы предприятий:

- ресторанные комплексы;

- кафе;

- бары;

- все виды столовых;

- буфетные;

- кафетерии;

- фастфуды;

- отделы кулинарии в магазинах и торговых центрах.

Регламентация бухгалтерского учета осуществляется общими для всех субъектов предпринимательства правовыми актами. Компаниям предоставлено право разработки собственных методик и алгоритмов действий в рамках актуальных законодательных норм. Закрепляются они учетной политикой, которая формируется после регистрации предприятия.

В процессе осуществления хозяйственной деятельности необходимо ориентироваться на:

- Правительственное Положение № 1036, датированное 15.08.1997 г.

- Методику по учету сырья и товарной продукции, утвержденную Роскомторгом 12 августа 1994 г. (номер документа 1-1098/32-2);

- Приказ от 13.11.1986 № 260.

Первичная документация

Система документооборота основана на двух категориях первичных бланков: унифицированных и разработанных самостоятельно. По законодательно утвержденным шаблонам оформляются кассовые документы и другие образцы первички общего назначения. Узкоспециализированная документация может быть создана с учетом особенностей работы предприятия.

Организации общепита применяют:

- Калькуляционные карточки по каждому блюду из меню, показывающие стоимость используемого сырья в расчете на 100 порций.

- Планы-меню, отражающие весь спектр информации о предлагаемых блюдах, их составе.

- Накладные на отпуск товарной продукции со складов. Без них невозможна выдача продуктов на кухню и в бар.

- Акты при порче продуктов, бое посуды или ломе мебели, инвентаря.

- Акты на выдачу продуктов с кухни.

- Отчеты перемещения тары и продуктов в пределах кухни.

- Счета-заказы, которые необходимы для фиксации авансов, полученных от клиентов. Этот вид документа предназначен для инициирования внесения предоплаты заказчиком крупного мероприятия.

ЗАПОМНИТЕ! Калькуляционные карточки обязательно должны быть завизированы руководителем компании.

ОБРАТИТЕ ВНИМАНИЕ! Составление плана-меню относится к обязанностям шеф-повара, но директор должен заверить документ своей подписью.

Используемые бухгалтерские счета

Для отражения в учете расходных операций используют 20 и 44 счета. Готовая продукция показывается по 43 счету, а товары – на 41. Доходные поступления в сумме реализации заносятся в 90 счет. Возможен вариант, когда предприятие не использует 43 счет, а ограничивается применением 20 кода.

Типовые корреспонденции по учету материальных ценностей:

- Д41 (10) – К60 отражает поступление товаров или сырьевой продукции;

- при осуществлении закупки работником компании (подотчетным лицом) по дебету проходят 41 или 10 счет, а по кредиту 71;

- Д21 – К10 – полуфабрикаты переданы на кухню для обработки;

- Д20 – К21 – обработанные полуфабрикаты перемещены в производство готовой продукции;

- Д90 – К20 – цена использованных полуфабрикатов списана на себестоимость.

ВАЖНО! ТМЦ предприятия общепита должны показываться в учете по фактически сформированной себестоимости, которая состоит из озвученной поставщиком цены и понесенных дополнительных накладных затрат (п. 5 ПБУ 5/01).

Расходные операции могут быть отражены путем дебетования 20 счета и формирования кредитового оборота по 10, 41, 70, 43, 69, 02 счету. Выручка от реализации готового блюда предполагает зачисление ее суммы в кредит 90 счета и одновременное проведение по дебету 62. Факт поступления денег отражается записью между Д50 и К90.1. Если клиент расплатился банковской картой, то необходимо сформировать комплекс проводок:

- Д57 – К90.1 – факт поступления выручки;

- Д51 – К57 – при зачислении денег на расчетный счет организации;

- Д91 – К57 – сумма комиссионного вознаграждения банковской организации за проведение платежа.

Если по итогам инвентаризации были выявлены испорченные продукты или разбитая посуда, то их стоимость списывается на дебет 94 счета (с кредита 10 или 41 счета). Следующим шагом будет идентификация виновного лица и отнесение зафиксированных сумм ущерба на него – Д73 и К94.

Налоговый учет

Для предприятий общепита предусмотрено право выбора общей системы налогообложения или одного из спецрежимов. Чаще выбирают УСН или ЕНВД, чтобы избежать дополнительных трудностей с учетом налога на добавленную стоимость. На выбор специального режима налогообложения влияет общая площадь торгового зала.

СПРАВОЧНО! Для перехода на ЕНВД площадь торгового зала должна быть в переделах 150 кв. м. В этот показатель закладываются помещения, которые используются для оказания услуг питания. Кладовые и складские, подсобные комнаты не берутся в расчет.

Если отдано предпочтение ЕНВД, то нет необходимости рассчитывать НДС или налог на прибыль. Бухгалтер берет за основу доходную базу, умножает ее на коэффициент корректировки и площадь зала обслуживания посетителей.

ИСКЛЮЧЕНИЕ! Не признается общепитом специализация компаний по реализации готовых продуктов через торговые автоматы.

При избрании упрощенной системы можно установить налогооблагаемую базу в сумме всех доходных поступлений или в размере прибыли (доходы минус расходы). От показателя базы налогообложения будет зависеть ставка налога. При этом надо будет вести Книгу учета доходных и расходных операций.

Особенности учетных мероприятий

Нюансы по учету в сфере общественного питания связаны с многофункциональным назначением таких предприятий. Организациям надо вести учет по складам (кладовым), отдельно показываются операции на кухне, в зале обслуживания. Отражение в бухгалтерии ТМЦ осложняется двоякой ролью каждого продукта. Одна позиция может обладать характеристиками и товара, и сырья для применения на кухне.

Например, сок может быть продан как готовый продукт в запечатанной таре. В этом случае он будет считаться товаром. Если сок использовать для приготовления коктейля или добавить в десерт, то он становится сырьем и его надо отражать в учетных операциях на другом счете.

ОБРАТИТЕ ВНИМАНИЕ! Со склада ТМЦ могут направляться для реализации клиентам или на кухню в качестве одного из ингредиентов. В учете эти операции отражаются разными корреспонденциями.

Материальные ценности в процессе деятельности могут проходить цикл из нескольких внутренних перемещений. Каждая такая операция должна быть зафиксирована и показана бухгалтерской проводкой. Особенность инвентаризационных мероприятий по ТМЦ заключается в допущении пересортицы между позициями по 41 и 10 счетам. Снятие остатков в сфере общепита осуществляется чаще, чем в других организациях.

Главная специфика учетных операций – формирование себестоимости. Она создается на основании калькуляции. Операция проводится отдельно для каждого блюда в меню. Алгоритм действий:

- Составить список исходных ингредиентов и узнать закупочные цены на них (они берутся из данных накладных от поставщиков).

- Фиксация этапов приготовления блюда, которые должны будут совпасть с бухгалтерскими операциями.

- Отражение процедур по заготовке полуфабрикатов из исходного сырья. Для этой цели удобно пользоваться техническими картами. В этой документации отражены ингредиенты и необходимое их количество.

- Установка единиц измерения для калькуляции.

- Определение потерь при первичной обработке сырья.

- Итоговые значения по принятой шкале единиц измерения переводятся в стоимостные показатели.

- Суммируются суммы по полуфабрикатам и ингредиентам, не требующим дополнительной обработки.

Прямые затраты компаниями относятся на 20 счет. Сюда включаются расходы, связанные с оплатой труда наемного персонала, оплатой сырья, амортизационные отчисления. Косвенный тип затрат отражается на 25 и 26 счетах. Допускается вариант отнесения на 20 счет только стоимости сырьевых материалов, а остальные виды трат показываются в составе 44 счета. В конце каждого месяца остатки с 44 счета переводятся на себестоимость проводкой Д90.2 – К44.

В сфере общепита могут возникать специфичные расходы, которые не связаны напрямую с предоставлением услуги питания. Эти затраты надо учитывать на 44 счете. К ним относятся:

- праздничное оформление залов;

- организация развлекательной программы;

- закупка расходного материала для декорирования залов для тематических мероприятий;

- оплата работы приглашенных артистов;

- организация мероприятий по акциям;

- создание сезонного варианта меню, распечатка визиток, рекламных листовок;

- оплата труда привлеченных на временной основе промоутеров.

>dtpstory.ru

Основные правила ведения бухучета в общепите (нюансы)

Для тех лиц, которые в месяц проводят более 30 финансовых операций, рекомендуется также ведение единого журнала, в котором будут отражаться данные по любым хозяйственным операциям и потом, соответственно, на основании этих данных будет составляться бухгалтерская отчетность. Использование такого журнала является оправданным в том случае, если у компании нет существенных материальных затрат. Малые предприятия, ведущие свою деятельность на ЕНВД, могут при необходимости учета расходов и доходов пользоваться кассовым методом, на основании которого суммы операций будут отражаться непосредственно по факту внесения платы.

Альтернативный вариант Как уже упоминалось, вместо бухгалтерского учета частные предприниматели могут вести учет только тех физических показателей, которые требуются для правильного расчета налога.

Инфо![]() При этом в процессе ведения полноценного бухгалтерского учета все компании, которые являются представителями малого бизнеса, имеют право подавать в органы контроля бухгалтерский баланс и полную отчетность по доходам и затратам в упрощенной форме. Подача такой отчетности предусматривается для любых субъектов хозяйственной деятельности, которые имеют статус «малое предприятие», если в них работает не более 100 человек, а сами они зарабатывают не более 800 миллионов рублей в год. Упрощенный вид Малым предприятиям предоставляется возможность вместо привычных форм ведомостей и регистров пользоваться упрощенными вариациями бухгалтерского учета или даже самостоятельно разработанными формами, если в них есть полный перечень реквизитов, прописанных в статье 9 Федерального закона №402-ФЗ.

При этом в процессе ведения полноценного бухгалтерского учета все компании, которые являются представителями малого бизнеса, имеют право подавать в органы контроля бухгалтерский баланс и полную отчетность по доходам и затратам в упрощенной форме. Подача такой отчетности предусматривается для любых субъектов хозяйственной деятельности, которые имеют статус «малое предприятие», если в них работает не более 100 человек, а сами они зарабатывают не более 800 миллионов рублей в год. Упрощенный вид Малым предприятиям предоставляется возможность вместо привычных форм ведомостей и регистров пользоваться упрощенными вариациями бухгалтерского учета или даже самостоятельно разработанными формами, если в них есть полный перечень реквизитов, прописанных в статье 9 Федерального закона №402-ФЗ.

Особые режимы налогообложения для предприятий общественного питания.

Внимание![]() Доходные поступления в сумме реализации заносятся в 90 счет. Возможен вариант, когда предприятие не использует 43 счет, а ограничивается применением 20 кода. Типовые корреспонденции по учету материальных ценностей:

Доходные поступления в сумме реализации заносятся в 90 счет. Возможен вариант, когда предприятие не использует 43 счет, а ограничивается применением 20 кода. Типовые корреспонденции по учету материальных ценностей:

- Д41 (10) – К60 отражает поступление товаров или сырьевой продукции;

- при осуществлении закупки работником компании (подотчетным лицом) по дебету проходят 41 или 10 счет, а по кредиту 71;

- Д21 – К10 – полуфабрикаты переданы на кухню для обработки;

- Д20 – К21 – обработанные полуфабрикаты перемещены в производство готовой продукции;

- Д90 – К20 – цена использованных полуфабрикатов списана на себестоимость.

ВАЖНО! ТМЦ предприятия общепита должны показываться в учете по фактически сформированной себестоимости, которая состоит из озвученной поставщиком цены и понесенных дополнительных накладных затрат (п.

5 ПБУ 5/01).

Читайте также статью: → «Применение критериев ЕНВД для розничной и оптовой торговли». Организация общественного питания может избрать УСН. В таком случае налог заменяет НДС, налоги на прибыль, имущество и ЕСН.

В качестве налогооблагаемой базы может быть избрана вся выручка (ставка налога 6%) или разница между доходами и расходами (ставка 15%). Главным учетным регистром при УСН для предприятия общественного питания является Книга учета доходов и расходов. Организация вправе применять ОСНО. Самыми популярными системами налогообложения предприятий этой отрасли народного хозяйства являются УСН и ЕНВД.

Эти системы можно совмещать при условии соблюдения некоторых нюансов. Главное условие – обязательный раздельный учет доходов и расходов по каждому виду деятельности организации.

Также раздельную отчетность нужно подавать и тогда, когда по отношению к деятельности предпринимателя применяются различные корректирующие коэффициенты К2. Еще одним сложным вопросом является распределение страховых взносов в случае использования разных режимов налогообложения или видов ЕНВД, и это достаточно важно по той причине, что в конечном итоге можно сократить налог на общую сумму таких взносов. При этом сразу стоит отметить, что сокращение суммы налогов предусматривается не более чем на 50% от взносов, которые были сделаны за всех наемных работников, и в такой ситуации предприниматель не сможет учесть взносы за себя.

При самостоятельной же работе сокращать налоги можно без каких-либо ограничений.

У предприятия образовались расходы, которые сложно отнести к какому-либо определенному виду деятельности:

- январь – 20000 рублей;

- февраль – 50000 рублей;

- март – 160000 рублей.

Доходы по УСН составили:

- январь – 360000 рублей;

- февраль – 520000 рублей;

- март – 1820000 рублей.

Доходы по ЕНВД составили:

- январь – 116000 рублей;

- февраль – 260000 рублей;

- март – 990000 рублей.

Распределим расходы по видам деятельности. Месяц Сумма затрат, руб. Коэффициент распределения затрат по УСН Сумма расходов по УСН Коэффициент распределения затрат по ЕНВД Сумма расходов по ЕНВД Январь 20000 360000/(360000+116000) = 0,76 15200 0,24 4800 Февраль 50000 520000/(520000+260000) = 0,67 33500 0,33 16500 Март 160000 1820000/(1820000+990000) = 0,65 104000 0,35 56000 Ответы на актуальные вопросы Вопрос №1.