Содержание

- Строка 070 и 140 в 6 НДФЛ должны совпадать

- Сумма вычетов по НДФЛ работникам не должна превышать общую сумму начисленного дохода

- При расчете общей суммы начисленного НДФЛ допускается погрешность 1 руб. на каждого получателя в месяц

- Отчет за год будем дополнительно сверять со справками 2-НДФЛ и декларацией по налогу на прибыль

- Ошибки при заполнении строки 070

- 6-НДФЛ: строки 070 и 140

- Ошибки в 6-НДФЛ

- Как исправить ошибки в 6-НДФЛ

- Месторасположение и расшифровка стр. 070 в отчете 6-НДФЛ

- Нюанс 2: когда сумма НДФЛ по строке 070 равна налогу по строке 040

- Нюанс 3: взаимосвязь строк 070 и 080 отчета 6-НДФЛ

- Куда сдавать расчет

- Выплаты в следующем отчетном периоде

- НДФЛ с аванса при выплате в последний день месяца

- Зарплата и компенсация за отпуск при увольнении

- Перерасчет отпускных после выплаты годовой премии

- Нулевые выплаты по зарплате

- Досрочная выплата зарплаты

- Задолженность по зарплате и отпускным

- Арендная плата физлицу раз в квартал

Строка 070 и 140 в 6 НДФЛ должны совпадать

Журнал «РНК» № 8, Апрель 2016

Приближается срок сдачи новой квартальной отчетности по форме 6-НДФЛ. Ее впервые нужно представить в инспекцию не позднее 4 мая 2016 года (п. 2 ст. 230 НК РФ и письмо ФНС России от 21.12.15 № БС-4-11/22387@). Форма отчета и порядок его заполнения утверждены приказом ФНС России от 14.10.15 № ММВ-7-11/450@.

За ошибки в отчете сейчас возможен штраф 500 руб . (ст. 126 НК РФ). Чтобы выявить в отчете недочеты или убедиться, что их нет, перед сдачей проверьте его с помощью контрольных соотношений. Налоговики никак не могут утвердить окончательный вариант этих соотношений. За последние четыре месяца они меняли их уже дважды.

Актуальные в настоящее время соотношения приведены в приложении к письму ФНС России от 10.03.16 № БС-4-11/3852@ (далее — Контрольные соотношения). Проверим по ним форму 6-НДФЛ за I квартал 2016 года.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения налоговых и юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 703-35-33 доб. 479 (Москва) +7 (812) 309-06-71 доб. 122. Это быстро и бесплатно !

Сумма вычетов по НДФЛ работникам не должна превышать общую сумму начисленного дохода

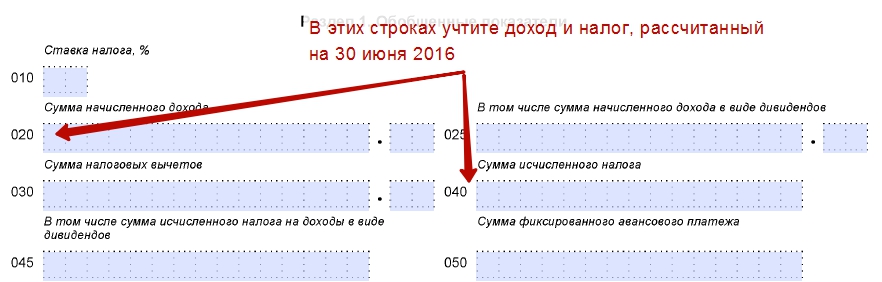

В строке 020 раздела 1 формы 6-НДФЛ организация указывает общую сумму доходов, начисленных всем физическим лицам с начала года (см. фрагмент отчета ниже). В строке 030 этого же раздела компания отражает сумму предоставленных вычетов по НДФЛ (п. 3.3 Порядка заполнения формы 6-НДФЛ).

Строка 020 должна быть больше или равна строке 030 (п. 1.2 Контрольных соотношений). Если строка 020 меньше строки 030, организация завысила сумму вычетов по НДФЛ.

Проверьте сведения обо всех предоставленных работникам вычетах по НДФЛ. Особое внимание уделите сотрудникам, которым полагается имущественный вычет в связи с покупкой жилья (ст. 220 НК РФ). Возможно, в форму 6-НДФЛ попала предельная сумма вычета работнику за год, а не фактически предоставленная за I квартал.

Если эту ошибку в отчете обнаружат налоговики, они сообщат о ней компании и предложат либо пояснить расхождения, либо внести исправления (п. 3 ст. 88 НК РФ).

Пояснения в этом случае не подойдут. Так как это явная ошибка. Значит, нужно будет ее исправить и пересдать форму 6-НДФЛ. На это есть пять рабочих дней со дня получения от инспекторов сообщения о расхождениях (п. 6 ст. 6.1 НК РФ).

При расчете общей суммы начисленного НДФЛ допускается погрешность 1 руб. на каждого получателя в месяц

Сумму начисленного НДФЛ (отражается в строке 040 раздела 1) проверьте по формуле (п. 1.3 Контрольных соотношений):

Строка 040 = (Строка 020 – Строка 030) × Строка 010. 100

Даже если расчетный показатель не совпадает с суммой НДФЛ, которая указана в строке 040, это не всегда ошибка (см. фрагмент формы ниже). Ведь НДФЛ рассчитывают в полных рублях. Сумму налога менее 50 коп. отбрасывают, а 50 коп. и более округляют до полного рубля (п. 6 ст. 52 НК РФ). Так что из-за округлений расхождения вполне возможны.

Налоговики с этим согласны. Они указали, что допустимым является расхождение в любую сторону в размере 1 руб. на каждое физическое лицо. Максимальную погрешность рассчитайте по формуле (п. 1.3 Контрольных соотношений):

Допустимая погрешность = Строка 060 × 1 руб. × Количество строк 100

В I квартале 2016 года ООО «Организация» выплатило доходы 53 работникам и двум сторонним физлицам, с которыми заключены договоры подряда. По этим договорам авансы не предусмотрены. Вознаграждение исполнителям (50 000 руб. в месяц) организация выплачивала по окончании каждого месяца. Образец заполнения формы 6-НДФЛ за I квартал приведен ниже.

В строке 040 раздела 1 компания указала сумму фактически начисленного НДФЛ — 478 365 руб. Расчетная сумма НДФЛ, которую организация определила при проверке формы 6-НДФЛ, равна 478 400 руб. .

Расчетный показатель превысил фактический на 35 руб. (478 400 – 478 365). Но это не является ошибкой. Так как допустимая погрешность по сумме начисленного НДФЛ составила 275 руб. . Организация уложилась в допустимый диапазон. Значит, она не обязана ничего объяснять налоговикам, а они не вправе требовать пояснения.

Если расхождение превысило допустимый предел, считается, что компания занизила или завысила сумму начисленного НДФЛ. Только при таком расхождении нужно искать ошибку в отчете. Если расхождение выявят налоговики, они уведомят об этом организацию и попросят дать пояснения либо откорректировать форму 6-НДФЛ (п. 3 ст. 88 НК РФ). Отметим, что в двух предыдущих редакциях контрольных соотношений речи о допустимой погрешности не было.

Налоговики признали, что сумма всех строк 140 раздела 2 может не совпадать со строкой 070 раздела 1 отчета

В строке 070 раздела 1 организация указывает общую сумму удержанного НДФЛ, а в строках 140 раздела 2 — удержанный НДФЛ в разрезе по датам выплаты дохода. В прежних редакциях контрольных соотношений ФНС России утверждала, что строка 070 должна быть равна сумме всех строк 140 (письма от 20.01.16 № БС-4-11/591@ и от 28.12.15 № БС-4-11/23081@).

Затем налоговики разъяснили, что зарплату за март, которую компания выплатила в апреле, нужно включить в строку 070 раздела 1 отчета за I квартал. Но ее можно не отражать в разделе 2, так как дата выплаты дохода относится к следующему кварталу (письма ФНС России от 25.02.16 № БС-4-11/3058@ и от 12.02.16 № БС-3-11/553@).

Если организация решила следовать этим разъяснениям, сумма всех строк 140 не совпадет со строкой 070. Поэтому ФНС России исключила это требование из Контрольных соотношений. Ведомство отдельно подтвердило, что выполнять это соотношение необязательно (письмо ФНС России от 15.03.16 № БС-4-11/4222@).

Воспользуемся формой 6-НДФЛ, которая приведена слева. Зарплату за март 2016 года ООО «Организация» выплатило 4 апреля, то есть во II квартале. Поэтому компания воспользовалась рекомендациями ФНС России и не стала отражать эти выплаты в разделе 2 формы 6-НДФЛ за I квартал 2016 года. Однако НДФЛ с зарплаты за март она включила в строку 070 раздела 1.

Таким образом, общая сумма исчисленного НДФЛ по строкам 140 раздела 2 составила 328 900 руб. (158 600 + 6500 + 150 800 + 6500 + 6500). Но в строке 070 раздела 1 организация указала, что удержала НДФЛ в размере 478 365 руб. С учетом новой редакции Контрольных соотношений это не является нарушением. Значит, это расхождение не вызовет вопросов налоговиков.

Отчет за год будем дополнительно сверять со справками 2-НДФЛ и декларацией по налогу на прибыль

5977 19 апреля 2016

Н алоговые органы признали, что сумма всех строк 140 раздела 2 может не совпадать со строкой 070 раздела 1 отчета по форме 6-НДФЛ.

Отвечает Любовь Котова,

начальник отдела нормативно-правового регулирования страховых взносов департамента налоговой и таможенной политики Минфина России

«Теперь на титульном листе расчета есть поля «Код по ОКВЭД», «Численность работающих инвалидов», «Численность работников, занятых на работах с вредными и опасными факторами». Раньше эти данные вы указывали в разделе II. В новой форме отчета нет ни раздела I, ни раздела II. Вместо них шесть таблиц. Как их заполнить? Читайте в рекомендации. Там же вы найдете готовый пример расчета.»

В строке 070 раздела 1 организация указывает общую сумму удержанного НДФЛ, а в строках 140 раздела 2 — удержанный НДФЛ в разрезе по датам выплаты дохода. В прежних редакциях контрольных соотношений ФНС России утверждала, что строка 070 должна быть равна сумме всех строк 140 (письма от 20.01.16 № БС-4-11/591@ и от 28.12.15 № БС-4-11/23081@).

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Статья:Проверяем форму 6-НДФЛ с учетом новых контрольных соотношений

Налоговики признали, что сумма всех строк 140 раздела 2 может не совпадать со строкой 070 раздела 1 отчета*

В строке 070 раздела 1 организация указывает общую сумму удержанного НДФЛ, а в строках 140 раздела 2 — удержанный НДФЛ в разрезе по датам выплаты дохода. В прежних редакциях контрольных соотношений ФНС России утверждала, что строка 070 должна быть равна сумме всех строк 140 (письма от 20.01.16 № БС-4-11/591@ и от 28.12.15 № БС-4-11/23081@ ).

Затем налоговики разъяснили, что зарплату за март, которую компания выплатила в апреле, нужно включить в строку 070 раздела 1 отчета за I квартал. Но ее можно не отражать в разделе 2. так как дата выплаты дохода относится к следующему кварталу (письма ФНС России от 25.02.16 № БС-4-11/3058@ и от 12.02.16 № БС-3-11/553@ ). Об этом мы писали в РНК, 2016, № 7.

Если организация решила следовать этим разъяснениям, сумма всех строк 140 не совпадет со строкой 070. Поэтому ФНС России исключила это требование из Контрольных соотношений. Ведомство отдельно подтвердило, что выполнять это соотношение необязательно (письмо ФНС России от 15.03.16 № БС-4-11/4222@ ).*

Воспользуемся формой 6-НДФЛ. которая приведена слева. Зарплату за март 2016 года ООО «Организация» выплатило 4 апреля, то есть во II квартале. Поэтому компания воспользовалась рекомендациями ФНС России и не стала отражать эти выплаты в разделе 2 формы 6-НДФЛ за I квартал 2016 года. Однако НДФЛ с зарплаты за март она включила в строку 070 раздела 1.

Таким образом, общая сумма исчисленного НДФЛ по строкам 140 раздела 2 составила 328 900 руб. (158 600 + 6500 + 150 800 + 6500 + 6500). Но в строке 070 раздела 1 организация указала, что удержала НДФЛ в размере 478 365 руб. С учетом новой редакции Контрольных соотношений это не является нарушением. Значит, это расхождение не вызовет вопросов налоговиков.

ЖУРНАЛ «РОССИЙСКИЙ НАЛОГОВЫЙ КУРЬЕР», № 8, АПРЕЛЬ 2016

Ошибки при заполнении строки 070

Одна из основных ошибок налоговых агентов, заполняющих Расчет — полагать, что показатели исчисленного и удержанного налога должны быть одинаковы, то есть строка 040 и 070 в 6-НДФЛ должны быть равны между собой. Действительно, показатели этих строк могут быть одинаковыми, если налог начислили и удержали в одном отчетном периоде, но также не будет ошибкой, если сумма удержанного в отчетном периоде НДФЛ отлична от исчисленного. Когда может возникнуть такая разница?

Чаще всего такое происходит при внесении данных в строку 070 формы 6-НДФЛ, когда зарплата, начисленная в одном квартале, выдается работникам в квартале следующем. Налог с зарплаты нужно удерживать непосредственно при ее выплате, поэтому в стр. 040 будет отражена исчисленная сумма налога, а в стр. 070 формы 6-НДФЛ будет указан «0» (письмо ФНС РФ от 16.05.2016 № БС-4-11/8609).

С зарплаты за сентябрь НДФЛ в организации исчислен 30.09.16. Зарплата выплачена сотрудникам 05.10.2016. Как будет отражен удержанный НДФЛ по строке 070?

В 6-НДФЛ за 9 месяцев Раздел 1 заполним так:

В стр. 020 включим сумму зарплаты за сентябрь,

В стр. 040 – сумма начисленного НДФЛ с зарплаты сентября,

В строку 070 6-НДФЛ за 3 квартал 2016 сентябрьский налог не попадет, поскольку зарплата сотрудникам еще не выплачена, а значит и НДФЛ еще не удержан.

В разделе 2 данные о зарплате и налоге за сентябрь тоже не показываем.

А вот заполняя годовой Расчет 6-НДФЛ, налог, удержанный с сентябрьской зарплаты, следует отразить как в строке 070, так и в разделе 2:

В стр. 020 включается сумма зарплаты за сентябрь,

В стр. 040 – НДФЛ с зарплаты за сентябрь включим в общую сумму налога,

В стр. 070 — отразим в том числе удержанный с зарплаты сентября НДФЛ.

В разделе 2 Расчета:

Стр. 100 – дата получения дохода — 30.09.2016,

Стр.110 – НДФЛ удержан при выплате сентябрьской зарплаты — 05.10.2016,

Стр. 120 – срок перечисления «зарплатного» налога — следующий день после ее выплаты сотрудникам, то есть 06.10.2016,

Стр. 130 – сумма начисленной сентябрьской зарплаты,

Стр. 140 – сумма удержанного НДФЛ с зарплаты сентября.

Как видим, не всегда в 6-НДФЛ строка 070 равна строке 040, гораздо чаще это равенство не соблюдается. Кстати, Контрольные соотношения для 6-НДФЛ тоже не содержат равенства строк 040 и 070 (письмо ФНС РФ от 10.03.2016 № БС-4-11/3852).

Обратите внимание, что такой «переходящий» НДФЛ, не указанный в строке 070, нельзя вносить в строку 080 как неудержанный налог. Строка 080 используется только для НДФЛ, который агент не сумел удержать исключительно с доходов в натуральной форме. или с материальной выгоды (письмо ФНС РФ от 19.07.2016 № БС-4-11/12975).

Существует ли контрольное соотношение, которое следует выполнять при заполнении строки 070 в 6-НДФЛ? Да, такое соотношение есть, и оно одно из самых важных, на которое обращают внимание инспекторы при камеральной проверке:

- Разница между НДФЛ, удержанным по стр. 070 и возвращенным по стр. 090, не может превышать сумму подоходного налога, перечисленную в бюджет с начала года на отчетную дату.

При нарушенном соотношении налоговики сделают вывод, что уплачен не весь налог, удержанный с доходов физлиц, и направят налоговому агенту требование предоставить в течение пяти дней пояснения, либо внести в Расчет 6-НДФЛ исправления.

6-НДФЛ: строки 070 и 140

Подскажите, должна сходиться сумма строк 140 (удержанный налог в разделе 2) и строка 070 (удержанный налог в разделе 1)?

Понимаю, что строка 070 с начала года, а раздел 2 — за квартал, но можно суммировать кварталы.

В контрольных соотношениях такого нет, видимо нельзя их сравнивать, но почему, в каких случаях?

Связано наверное с переходными месяцами, когда например налог удержан в апреле за март, в итоге в раздел 2 он попадет во 2-й квартал, а в раздел 1 в первый квартал? Ну это я к примеру.

Просто 1-й раздел должен соответствовать 2-НДФЛ, а в 2-НДФЛ удержанный налог не переходит в другой год, если мы выплатили ЗП в январе. Поэтому на ум приходит эта причина.

Рекламное место пустует

1 — 05.07.16 — 17:12

(0 ) в разделе 1 тоже попадет во второй квартал. Внимательно читайте инструкции

2 — 05.07.16 — 17:17

3 — 05.07.16 — 17:21

(2 ) это к бухгалтерам, наверно. Такое бешеное количество инструкций мне принесли, начиная с апреля, я даже теряюсь. Сейчас по второму кварталу, наверно, еще выпустят, поэтому пока нет смысла вообще браться за этот 6-ндфл, надо подождать недельки 2.

4 — 05.07.16 — 17:33

6 — 05.07.16 — 17:35

— Вопрос: О заполнении расчета по форме 6-НДФЛ за первый квартал, если зарплата за март выплачена в апреле.

— Ответ: Поскольку в рассматриваемой ситуации удержание суммы налога с дохода в виде заработной платы, начисленной за март, но выплаченной в апреле, налоговым агентом должно производиться в апреле непосредственно при выплате заработной платы, в строках 070 и 080 раздела 1 расчета 6-НДФЛ за первый квартал 2016 года проставляется «0». Данная сумма налога отражается только в строке 040 раздела 1 расчета 6-НДФЛ за первый квартал 2016 года.

7 — 05.07.16 — 17:36

(5 ) Только реализация одинэсом этого письма меня в ступор окончательно ввергла.

8 — 05.07.16 — 17:37

хотя помню когда сдавали, было другое, в строку 070 ставили 0, а в строку 080 как раз неудержанную сумму, которая доудержится в апреле. А теперь получается всё поменялось.

Ошибки в 6-НДФЛ

В 6-НДФЛ указан только фактически полученный доход

Некоторые программы учета заполняли 6-НДФЛ с ошибками. В частности, переносили в строку 130 только ту сумму, которую получили работники.

Чтобы исправить ошибку в 6-НДФЛ, в строке 130 раздела 2 надо записать доход сотрудников с НДФЛ. Об этом сказано в порядке заполнения расчета (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Но компания может удержать у работника не только налог, но и, например, алименты. Поэтому инспекторы считают, что в строке 130 правильно писать начисленный доход. Иначе сведения могут исказиться.

Оклад работника — 100 тыс. руб. Налог — 13 000 руб. (100 000 руб. × 13%). Кроме того, компания удерживает 25 процентов на алименты — 21 750 руб. ((100 000 руб. – 13 000 руб.) × 25%). Работник получил 65 250 руб. (100 000 – 13 000 – 21 750). В строке 130 запишите 100 тыс. руб.

Из 6-НДФЛ исключена зарплата, которая начислена, но не выплачена

Еще одна ошибка в 6-НДФЛ — из раздела 1 исключена зарплата, которая начислена но не выплачена.

В раздел 1 6-НДФЛ надо включить всю зарплату . начисленную в отчетном периоде. И не важно, когда работники получили деньги (письмо ФНС России от 12.02.2016 № БС-3-11/553@).

Чтобы исправить ошибку в 6-НДФЛ, надо уточнить расчет, увеличив доход в строке 020.

Работники получили зарплату за март в апреле. В разделе 1 6-НДФЛ доход за март надо показывать в 1 квартале. А в строке 130 раздела 2 отразить выплаты в расчете за полугодие.

В разделе 2 6-НДФЛ нет зарплаты за декабрь

Если в строке 130 раздела 2 указана зарплата, которую начисляли в январе-марте, но нет зарплаты за декабрь, которую выдали в январе, это ошибка.

Чтобы исправить недочет, в разделе 2 надо записать все доходы, налог с которых был удержан в отчетный период (письмо ФНС от 25.02.2016 № БС-4-11/3058@). Следует заполнить блоки со строками 100-140 в уточненном 6-НДФЛ .

Компания выдала зарплату за декабрь 12 января. В строке 100 запишите дату дохода 31.12.2015, а в строке 110 — дату выдачи денег 12.01.2016, а в строке 120 — следующий рабочий день 13.01.2016.

В строке 080 6-НДФЛ указан налог с зарплаты за март как неудержанный

Многие, кто до сдачи расчета не выдали зарплату за март, заполняли строку 080. В ней указывали налог, который исчислили, но не удержали, потому что фактически удержали НДФЛ только во 2 квартале.

Строку 080 6-НДФЛ заполнять не надо. В то же время инспекторы считают, что уточненный 6-НДФЛ не нужен. Компания удержит налог, когда расплатится с работниками, и отразит сумму в строке 070 расчета за полугодие.

Суммы в строках 070 и 140 6-НДФЛ совпадают

Одна из частых ошибок в 6-НДФЛ — подгонка значений строк 070 и 140.

Строки почти никогда не совпадают. В строке 070 компания заполняет налог, удержанный с доходов текущего года. А в строке 140 — тот, который удержала в первом квартале. Если компания выдала зарплату за декабрь прошлого года в январе, то она записывает в строку 140 удержанный с нее налог, а строку 070 оставляет пустой. Поэтому если подогнать показатели, то нужно сдать уточненный расчет 6-НДФЛ. В уточненке надо увеличить или уменьшить сумму налога в строке 070.

Уволенный сотрудник в 6-НДФЛ указан дважды

Компания могла дважды записать одного работника в расчете. Например, если сотрудник уволился и снова устроился на работу в течение квартала.

Чтобы исправить ошибку в 6-НДФЛ, в разделе 1 надо записать всех сотрудников, которые работали в компании с начала года. Если сотрудник уволился и снова вернулся, то его надо посчитать только один раз. Поэтому уменьшите число человек в строке 060 уточненного 6-НДФЛ.

Не включены подрядчики и арендодатели

Частая ошибка — в строке 060 6-НДФЛ только сотрудники, но не включены другие физлица, которые получали доход (подрядчики, арендодатели).

Чтобы исправить эту ошибку в 6-НДФЛ, надо включить физлиц в строку 060 уточненного расчета. Подсчитывать не надо только тех, за кого компания не сдает справки. Например, предпринимателей, продавцов имущества и т. п.

В строке 100 6-НДФЛ указаны даты, когда выдана заработная плата

Компании по ошибке записали в строке 100 6-НДФЛ даты, когда работники получили деньги.

Дата получения дохода в виде зарплаты — последний день месяца. То есть надо записать 31 января, 29 февраля и 31 марта. Формально эта дата ни на что не влияет, так как налог компания удерживает лишь при фактической выдаче денег. Но неверная цифра — повод оштрафовать компанию.

В строке 120 6-НДФЛ указаны даты, когда перечислен налог

Коллеги по ошибке считают, что в строке 120 надо записать фактическую дату, когда компания заплатила налог. Даже если опоздала или перечислила налог раньше.

В строке 120 пишут дату, когда компания должна перечислить налог, а не когда это сделала (п. 6 ст. 226 НК РФ). Поэтому запишите сроки оплаты по кодексу.

Если дата удержания налога в строке 110 будет сильно отличаться от даты оплаты в строке 120, то инспекторы могут запросить пояснения. И все равно узнают, что компания опоздала с оплатой. Поэтому, если не уточнить даты, инспекторы оштрафуют сразу по двум основаниям: за просрочку налога и недостоверные сведения (ст. 123, п. 2 ст. 126.1 НК РФ).

Компания выдала зарплату 4 февраля, а заплатила налог 8-го. В строке 110 запишите 4 февраля, а в строке 120 — следующий день, 5 февраля.

Как исправить ошибки в 6-НДФЛ

В поле «Номер корректировки» надо указать порядковый номер корректировки. Если компания впервые сдает уточненный 6-НДФЛ, то надо записать номер 001, если второй раз — 002 и т. д.

Если есть ошибка в ОКТМО, следует записать правильный номер. Проще всего узнать его на сайте nalog.ru в разделе «Электронные сервисы» > «Узнай ОКТМО».

Надо исправить количество страниц, если в уточненном 6-НДФЛ их больше, чем в исходном расчете.

В уточненный расчет 6-НДФЛ надо перенести все сведения из исходного, а не только те данные, которые исправляются или дополняются. Если записать в строках 100-140 раздела 2 только даты и суммы, которых не было в первичном расчете, то программа обнулит ранее сданные сведения. И отчет придется исправлять еще раз.

Иногда считают НДФЛ по разным ставкам (13 и 35%), а в расчете заполняют только по одной — 13%. Тогда в уточненном 6-НДФЛ надо добавить строки 010-050. А сумму налога, удержанного по разным ставкам, посчитать в одной строке 070.

Штраф за ошибки в 6-НДФЛ небольшой — 500 рублей (ст. 126.1 НК РФ). Но помимо этого инспекторы наверняка потребуют пояснения. Кроме того, в будущем ошибки в отчетности могут привести к проверке по НДФЛ.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Месторасположение и расшифровка стр. 070 в отчете 6-НДФЛ

В 6-НДФЛ строка 070 «Сумма удержанного налога» входит в раздел 1. Для нее отведено 15 ячеек, как и для большинства суммовых строк данного отчета.

Расшифровка содержания строки 070 дана в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@. Предписывается:

- отражать в указанной строке общую сумму удержанного НДФЛ;

- определять эту сумму нарастающим итогом с начала налогового периода.

Показатель в строке 070 является сборным и не только потому, что отчет 6-НДФЛ обобщает показатели по всем сотрудникам, но еще и в силу того, что в нем должны отразиться все суммы налога, удержанного при выплате. Напомним, что дата начисления и удержания налога совпадает далеко не всегда. Например, налог с зарплаты начисляется последним днем месяца, а удерживается при ее фактической выдаче. В т. ч. это может происходить по частям, если выплата осуществляется частями.

Для расчета цифры, отражаемой в строке 070, потребуется просуммировать все данные, попадающие в строку 140 раздела 2 нарастающим итогом с начала каждого отчетного периода. Т. е. для отчета:

- за 1 квартал строка 070 сложится из сумм строк 140, отраженных в разделе 2 этого же отчета;

- полугодие – из сумм строк 140, отраженных в разделе 2 отчета за полугодие, и суммы, показанной в строке 070 отчета за 1 квартал;

- 9 месяцев – из сумм строк 140, отраженных в разделе 2 отчета за 9 месяцев, и суммы, показанной в строке 070 отчета за полугодие;

- год – из сумм строк 140, отраженных в разделе 2 отчета за год, и суммы, показанной в строке 070 отчета за 9 месяцев.

Однако для данных, попадающих на границу периодов, рассчитанную таким образом сумму нужно скорректировать с учетом того, что фактические выплаты с удержанием налога с них могли быть сделаны в одном периоде, а срок, установленный для уплаты налога с них, из-за совпадения с выходным днем переходит на следующий период. В подобной ситуации строки 020, 040 и 070 в разделе 1 должны быть заполнены в периоде фактической выплаты, а в раздел 2 данные, относящиеся к этой операции, попадут уже в следующем отчетном периоде.

Подробнее о таких ситуациях читайте в публикациях:

- «6-НДФЛ и 2-НДФЛ: как показать январские отпускные, выданные 30 декабря?»;

- «Декабрьские больничные в 6-НДФЛ: в каком периоде показывать?».

Напомним, что раздел 1 отчета 6-НДФЛ заполняется нарастающим итогом, а раздел 2 содержит данные только по последнему кварталу периода отчета.

О принципах заполнения 6-НДФЛ читайте в материале «6-НДФЛ за 3 квартал 2018 года».

Нюанс 2: когда сумма НДФЛ по строке 070 равна налогу по строке 040

Данные, отражаемые в строке 070 6-НДФЛ и строке 040 (НДФЛ рассчитанный), совпадают крайне редко, поскольку основную часть выплат составляет зарплата, а она начисляется последним днем месяца (в т. ч. месяца, завершающего отчетный период), а выплачивается обычно в следующем месяце (который для месяца начисления, завершившего отчетный период, попадет уже в следующий квартал).

К примеру, отчет 6-НДФЛ за 9 месяцев в строке 040 содержит данные о зарплате, начисленной за сентябрь. В строку же 070 рассчитанный с нее налог войдет только в момент выплаты зарплаты. Для сентябрьского заработка это событие произойдет уже в следующем месяце — октябре. Для 6-НДФЛ это уже другой отчетный период.

Суммы налога, отраженные по строкам 070 и 040, могут совпасть, если, например:

- заработок регулярно выдается работникам в последний день месяца, за который он начислен, при этом происходит совпадение дат начисления и выплаты дохода / исчисления, удержания и уплаты НДФЛ;

- в отчетном периоде выплачивались только доходы, начисляемые в момент выплаты, и ситуаций, вынуждающих к переносу дат на другой отчетный период, не возникло.

Об особенностях отражения в 6-НДФЛ авансов по зарплате, читайте в материале «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Нюанс 3: взаимосвязь строк 070 и 080 отчета 6-НДФЛ

Если в течение года налоговому агенту не удалось удержать начисленный НДФЛ из выплаченных физлицу доходов, то для такого налога вместо строки 070 в отчете 6-НДФЛ будет задействована строка 080, предназначенная для отражения не удержанного налоговым агентом НДФЛ.

Неспособность налогового агента удержать НДФЛ из доходов физических лиц может возникнуть, например, в следующих случаях:

- Работник получил от фирмы доход в натуральной форме, а затем уволился. При этом увольнительной суммы оказалось недостаточно для удержания НДФЛ от стоимости натурального дохода.

- Бывшим работникам — пенсионерам выданы подарки к юбилею (стоимостью, превышающей 4 000 руб.). При этом иные денежные доходы не выплачивались.

- Сотрудник компании получил беспроцентный заем, но находится в длительном отпуске без сохранения зарплаты. При этом он ежемесячно получает доход от экономии на процентах (материальную выгоду), удержать с которой НДФЛ работодатель не в силах ввиду отсутствия выплачиваемых работнику доходов.

Разъяснения налоговиков по заполнению строк 070 и 080 смотрите в публикациях:

- «Годовой 6-НДФЛ не сойдется со справками 2-НДФЛ по сумме удержанного налога»;

- «Новые пояснения ФНС к строке 080 формы 6-НДФЛ».

Куда сдавать расчет

Наша организация — крупнейший налогоплательщик с разветвленной филиальной сетью. Куда нам сдавать расчет в отношении сотрудников филиалов?

Налоговые агенты должны ежеквартально представлять расчет по форме 6-НДФЛ в налоговые органы по месту своего учета (Приказ ФНС от 14.10.2015 № ММВ-7-11/450@). При этом, как и в случае с формой 2-НДФЛ, для некоторых категорий налоговых агентов введены отдельные правила определения налоговой инспекции, в которую нужно представить расчет. Однако абз. 3 п. 2 ст. 230 НК РФ, который посвящен крупнейшим налогоплательщикам, сформулирован крайне неоднозначно. Из него не ясно, в какой налоговый орган должны отчитываться по форме 6-НДФЛ представители данной категории.

Специалисты ФНС России указали в письмах от 25.02.2016 № БС-4-11/3058@ и от 02.03.2016 № БС-4-11/3460@, что крупнейшие налогоплательщики могут сдавать все расчеты в налоговый орган по месту регистрации в качестве крупнейшего. А могут поступить и как обычные налоговые агенты — подать расчеты в отношении работников филиалов в инспекции по месту учета этих подразделений.

Я предприниматель, одновременно работаю на УСН и ЕНВД. Куда сдавать расчет в отношении наемных сотрудников?

Как и крупнейшие налогоплательщики, предприниматели, совмещающие ЕНВД или патентную систему с другими режимами обложения, стали заложниками толкования НК РФ. Так, согласно абз. 5 п. 2 ст. 230 НК РФ налоговые агенты — индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением ЕНВД и (или) патентной системы налогообложения, представляют расчет в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности. И никакого уточнения о каких именно расчетах идет речь — только ли в отношении деятельности, переведенной на ЕНВД (ПСН), или в отношении всех выплачиваемых доходов — законодатели не сделали.

Буквальное толкование Кодекса приводит к выводу, что предприниматель должен представлять 6-НДФЛ в отношении всех наемных работников (занятых как в деятельности, облагаемой в рамках общего режима налогообложения либо УСН, так и в деятельности, облагаемой в рамках ЕНВД/патента) в налоговый орган по месту учета в качестве плательщика ЕНВД (ПСН). Однако Минфин России толкует эту норму иначе: по месту регистрации «вмененщика» подается только расчет в отношении выплат наемным работникам, нанятым в целях осуществления такой деятельности. А по отношению к выплатам работникам, нанятым в целях осуществления деятельности, облагаемой в рамках иных режимов налогообложения либо занятых в нескольких видах деятельности одновременно, действуют общие правила и расчет сдается по месту жительства предпринимателя (письмо Минфина от 08.04.2016 № 03-04-05/20162).

Однако из формулировки п. 2 ст. 230 НК РФ такой вывод не следует, а п. 7 ст. 3 Кодекса требует толковать противоречия и неясности Кодекса в пользу налогоплательщика. Так что, на наш взгляд, наказать предпринимателя, представившего 6-НДФЛ в отношении выплат всем сотрудникам в ИФНС по месту учета «вмененной» (патентной) деятельности, нельзя.

Выплаты в следующем отчетном периоде

Зарплата за июнь будет выплачиваться 5 июля. Как правильно заполнить расчет? Можно ли эти выплаты полностью отразить в расчете за полугодие?

Если зарплата за март 2016 года выплачивается в апреле, то данная операция отражается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2016 года (письмо ФНС России от 18.03.2016 № БС-4-11/4538@). Аналогичный подход применим и в отношении зарплаты за июнь, которая выплачивается в июле. Данная операция отражается в разделе 1 расчета за полугодие следующим образом:

- по строке 020 — сумма начисленной зарплаты;

- по строке 040 — сумма исчисленного налога по зарплате, при этом она не указывается по строке 070, так как удержать налог налоговый агент обязан при фактической выдаче (перечислении) денег налогоплательщику (согласно п. 4 ст. 226 НК РФ).

Отражение суммы исчисленного НДФЛ по зарплате за июнь в строке 070 расчета за полугодие приведет к включению в него некорректных данных, что может повлечь штраф по ст. 126.1 НК РФ. В рассматриваемой ситуации обязанность по удержанию налога по зарплате за июнь возникнет только 5 июля, это нужно будет отразить в разделе 1 расчета 6-НДФЛ за 9 месяцев по строке 070.

В строку 080 расчета за полугодие этот НДФЛ тоже не попадает. Поскольку включение в указанную строку сумм, которые удерживаются налоговым агентом в порядке, установленном НК РФ, противоречит п. 3.3 Порядка заполнения расчета. Это касается в том числе и НДФЛ, удержанного в июле за июнь.

Ситуация с заполнением раздела 2 аналогичная. В соответствии с п. 4.2 Порядка заполнения расчета по строке 110 указывается дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130. Соответственно, в июне корректно заполнить эту строку невозможно, так как налог не удержан. Данная операция будет отражена в разделе 2 расчета за 9 месяцев, то есть при непосредственной выплате зарплаты, следующим образом:

- по строке 100 — 30.06.2016 (так как дата фактического получения дохода по зарплате определена п. 2 ст. 223 НК РФ);

- по строке 110 — 05.07.2016 (п. 4 ст. 226 НК РФ);

- по строке 120 — 06.07.2016 (п. 6 ст. 226 НК РФ);

- строка 130 — сумма зарплаты за июнь;

- строка 140 — сумма удержанного с нее НДФЛ.

Бухгалтерия, зарплата и отчетность в дружелюбном сервисе.

Попробуйте бесплатно

НДФЛ с аванса при выплате в последний день месяца

В организации установлены следующие дни выплаты зарплаты: 30 числа выплачивается аванс, а 15 — заработная плата. Как заполнить расчет и надо ли удерживать НДФЛ при выплате аванса в последний день месяца?

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ). Это положение применяется с учетом правил ст. 223 НК РФ, устанавливающей даты фактического получения для отдельных видов доходов. В отношении зарплаты такой датой признается последний день месяца, за который был начислен доход. Именно эта норма дает возможность не удерживать НДФЛ при выплате денег за первую половину месяца (так называемого аванса).

Однако если «аванс» начисляется и выплачивается в последний день текущего месяца, то даты фактического получения дохода (п. 2 ст. 223 НК РФ) и реальной выплаты дохода (п. 4 ст. 226 НК РФ) совпадут. А значит, у организации возникнет обязанность исчислить сумму НДФЛ за прошедший месяц (то есть в рассматриваемом случае по выплатам 15 и 30 числа, если 30-е — последний день месяца). И если в этот же день производится выплата, то исчисленный налог подлежит удержанию из выплачиваемой суммы (определение Верховного Суда РФ от 11.05.2016 № 309-КГ16-1804). В бюджет его необходимо перечислить на следующий рабочий день. Получается, что в рассматриваемой ситуации ответ на вопрос зависит от количества дней в месяце. И, например, в апреле и июне выплата аванса 30 числа приведет к обязанности исчислить и удержать НДФЛ, а в мае, июле или августе — нет.

Соответственно будет заполняться и расчет. В апреле 30.04.2016 будет и датой получения дохода, и датой его реальной выплаты. Поэтому она вносится в строки 100 и 110 раздела 2 формы 6-НДФЛ:

- по строке 100 — 30.04.2016;

- по строке 110 — 30.04.2016;

- по строке 120 — 04.05.2016 (крайний срок перечисления налога в бюджет — следующий рабочий день после 30.04.2016).

А в мае 30 числа будет выплачен лишь аванс, и обязанность по исчислению и удержанию налога возникнет только при окончательном расчете 15 июня. Поэтому расчет будет заполнен иначе:

- по строке 100 — 31.05.2016;

- по строке 110 — 15.06.2016;

- по строке 120 — 16.06.2016.

Зарплата и компенсация за отпуск при увольнении

Сотрудник увольняется 22.04.2016. В связи с увольнением ему начислена зарплата за апрель 2016 года и компенсация за неиспользованный отпуск. Обе суммы выплачены в последний день работы — 22 апреля. Как правильно заполнить расчет?

В данном случае нужно обратить внимание на то, что речь идет о двух выплатах: зарплата и компенсация. Если трудовые отношения прекращаются до истечения календарного месяца, датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход (абз. 2 п. 2 ст. 223 НК РФ). В отношении компенсации за неиспользованный отпуск применяются общие правила определения даты возникновения дохода — день их выплаты.

Так как обе выплаты осуществляются одновременно, то у них в этом случае будет одна и та же дата возникновения дохода — 22 апреля. Дата удержания налога едина для всех типов денежных выплат — момент выплаты (п. 4 ст. 226 НК РФ). Тогда в разделе 2 расчета 6-НДФЛ отражаем (по обоим начислениям):

- по строке 100 — 22.04.2016 (дата возникновения дохода);

- по строке 110 — также 22.04.2016 (дата удержания налога).

По перечислению налога особые правила установлены только для доходов в виде пособий по временной нетрудоспособности, включая пособие по уходу за больным ребенком, и в виде оплаты отпусков (абз. 2 п. 6 ст. 226 НК РФ). В рассматриваемом случае оплачивается не отпуск (последняя часть ст. 136 ТК РФ), а компенсация в порядке, предусмотренном ст. 127 ТК РФ. Значит, действуют общие правила перечисления НДФЛ в бюджет — не позднее следующего рабочего дня (п. 6 ст. 226 НК РФ). На основании изложенного указываем:

- по строке 120 — 25.04.2016 (дата перечисления налога).

Как видим, все даты по обеим выплатам совпадают, значит, по строкам 130 и 140 они будут суммироваться (последний абзац п. 4.2 Порядка заполнения расчета).

Перерасчет отпускных после выплаты годовой премии

Согласно «Положению об оплате труда» премия по итогам работы за прошедший год выплачивается в мае текущего года. Соответственно, после ее выплаты происходит перерасчет отпускных тех сотрудников, которые были в отпуске в период с января по май, так как в расчете их отпускных не была учтена «13-я зарплата». В этом году недостающие суммы были выплачены сотрудникам 15 мая. Надо ли их отражать в расчете?

Датой фактического получения дохода в виде отпускных признается день выплаты или перечисления данной суммы налогоплательщику или третьим лицам по его поручению (пп. 1 п. 1 ст. 223 НК РФ). А суммы исчисленного и удержанного налога с такого дохода должны перечисляться в бюджет не позднее последнего числа месяца, в котором производились эти выплаты (п. 6 ст. 226 НК РФ). Соответственно, суммы отпускных, которые фактически выплачены (доплачены) сотруднику в мае, будут доходом этого месяца и должны попасть в расчет 6-НДФЛ за полугодие 2016 года. Раздел 2 в этом случае будет заполняться следующим образом:

- по строке 100 — 15.05.2016 (дата фактической выплаты данного дохода);

- по строке 110 — 15.05.2016 (дата удержания НДФЛ);

- по строке 120 — 31.05.2016 (последний день месяца, в котором выплачен доход, даже если НДФЛ фактически перечислен ранее, см. п. 6 ст. 226 НК РФ).

Нулевые выплаты по зарплате

В мае при выплате зарплаты выяснилось, что сумма к выдаче сотруднику равна нулю. За ним еще осталась небольшая задолженность, поскольку он недавно вернулся из отпуска, а также у него были удержания по решению суда. Что вносить в 6-НДФЛ?

Датой фактического получения дохода по зарплате за май будет 31 число. На эту дату налоговый агент обязан исчислить НДФЛ по сумме начисленного дохода. А далее удержать исчисленную сумму при первой же фактической выплате дохода (п. 4 ст. 226 НК РФ) и на следующий рабочий день перечислить ее в бюджет (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Соответственно, при заполнении расчета 6-НДФЛ в раздел 2 попадут следующие даты:

- по строке 100 — 31.05.2016;

- по строке 110 — дата первой после мая фактической выплаты любого дохода в денежной форме, в том числе аванса по зарплате;

- по строке 120 — первый рабочий день после даты, указанной в строке 110;

- по строке 130 — сумма начисленной зарплаты за май (до всех удержаний);

- по строке 140 — сумма удержанного с зарплаты за май НДФЛ.

Аналогичным образом заполняется расчет и в ситуации, когда по каким-то причинам аванс оказался больше или равен заработной плате, а значит, по окончании месяца сотруднику никаких выплат не производится. При этом по строке 130 указывается сумма аванса, которая и является базой для расчета налога за этот месяц.

Зарегистрируйтесь прямо сейчас на онлайн-курс «Отчетность по НДФЛ в 2016 году»

Досрочная выплата зарплаты

Денежные документы на выплату зарплаты в нашей организации подписывает только директор. Он должен был уехать в командировку с 27 мая по 15 июня. Поэтому было решено выплатить зарплату за май досрочно — 26 мая. Так, в мае сотрудники получили и аванс (20.05), и зарплату (26.05). Как отразить эту операцию в расчете и надо ли в мае удерживать НДФЛ?

По общему правилу расчет заполняется так (письмо ФНС России от 18.03.2016 № БС-4-11/4538@):

- строка 100 раздела 2 «Дата фактического получения дохода» расчета 6-НДФЛ (п. 2 ст. 223 НК РФ);

- строка 110 раздела 2 «Дата удержания налога» (п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ);

- строка 120 раздела 2 «Срок перечисления налога» (п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ).

По этому подходу в строке 100 надо указать 31 мая. Ведь датой получения дохода по зарплате всегда признается последний день месяца, за который она начислена (ТК РФ, п. 2 ст. 223 НК РФ). Это не зависит от реальной даты выплаты и от того, является ли этот день выходным или праздничным (письмо ФНС России от 16.05.2016 № БС-3-11/2169@). Что касается заполнения строк 110 и 120, то здесь есть два варианта:

1. Поскольку все фактические выплаты производятся до даты возникновения соответствующего дохода, то налоговый агент получает право не удерживать НДФЛ при выплате зарплаты 26 мая. И если он этим правом воспользуется, то налог, исчисленный по состоянию на последнее число мая, надо будет удержать при первой выплате любого дохода, в том числе и аванса, в июне или последующих месяцах (п. 4 ст. 226 НК РФ). Предположим, это произойдет в день выдачи аванса за июнь — 20-го числа. Тогда расчет будет заполнен так:

- строка 100 — 31.05.2016;

- строка 110 — 20.06.2016 (в этот день фактически удержан НДФЛ);

- строка 120 — 21.06.2016.

2. В то же время НК РФ не запрещает налоговому агенту удержать НДФЛ при выдаче зарплаты до окончания месяца, за который она начислена. Перечислить налог нужно будет также не позднее дня, следующего за днем выплаты дохода. И его «досрочное» удержание не исключение (п. 6 ст. 226 НК РФ). Поэтому если работодатель удержит НДФЛ при выплате зарплаты 26 мая, ситуация изменится. Организация обязана будет перечислить его в бюджет не позднее 27 мая. А расчет будет заполнен так:

- 100 — 31.05.2016;

- строка 110 — 26.05.2016;

- строка 120 — 27.05.2016.

Задолженность по зарплате и отпускным

Из-за нехватки денежных средств 20 мая 2016 года в организации была частично выплачена зарплата, начисленная за ноябрь 2015 и февраль 2016 года. Как отражать эти выплаты в расчете?

В этом случае при заполнении расчета нужно учитывать еще два письма налоговой службы:

- В письме от 25.02.2016 № БС-4-11/3058@ сказано, что в разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

- В письме от 07.10.2013 № БС-4-11/17931@ — что правило п. 2 ст. 223 НК РФ о дате фактического получения работником дохода в виде зарплаты не применяется в ситуации, когда она выплачивается с нарушением сроков, установленных ст. 136 ТК РФ. В таком случае (в отношении задолженности) доход в виде заработной платы должен отражаться в отчетности в тех месяцах налогового периода, в которых он был фактически выплачен.

Соответственно, в рассматриваемой ситуации заработная плата за ноябрь 2015 года и февраль 2016 года, выплаченная в мае 2016 года, будет доходом именно мая 2016 года. Поэтому дата ее фактической выплаты должна попасть в строку 100 расчета:

- по строке 100 — 20.05.2016;

- по строке 110 — 20.05.2016 (дата удержания НДФЛ по данным выплатам, которая должна совпадать с днем выплаты, п. 4 ст. 226 НК РФ);

- по строке 120 — 23.05.2016 (следующий рабочий день после дня удержания НДФЛ, указанного по строке 110, п. 6 ст. 226 НК РФ);

- по строке 130 — общая сумма выплаченной в мае задолженности по заработной плате (без уменьшения на вычеты);

- по строке 140 — общая сумма удержанного НДФЛ (с учетом примененных вычетов за январь — май 2016 года, если они ранее не применялись при выплате других доходов). Вычеты за 2015 год в этой ситуации работодатель применить уже, к сожалению, не сможет, так как вычеты уменьшают базу текущего года (п. 3 ст. 210 НК РФ).

Из-за нехватки денег, отпускные сотрудникам, ушедшим в отпуск в апреле, выплатили только в мае по их выходе на работу. Как заполнить 6-НДФЛ?

Для отпускных в ст. 223 НК РФ какого-либо отдельного правила определения даты получения дохода не установлено. Значит, пользуемся общей нормой: датой получения дохода будет день их фактической выплаты — май 2016 года. На эту же дату у организации возникает обязанность по исчислению и удержанию соответствующей суммы налога (п. 4 ст. 226 НК РФ, Постановление Президиума ВАС РФ от 07.02.2012 № 11709/11, письмо Минфина России от 10.04.2015 № 03-04-06/20406).

Но удержать налог надо только при фактической выплате дохода (п. 4 ст. 226 НК РФ). А п. 6 ст. 226 НК РФ говорит, что перечислить этот налог в бюджет надо не позднее последнего дня месяца, в котором производилась оплата отпуска. Соответственно организация удержит налог при фактической выплате в мае и перечислит его в бюджет не позднее 31 мая. Указанные даты и должны быть внесены в раздел 2 расчета 6-НДФЛ:

- по строке 100 — дата фактической выплаты отпускных (ст. 223 НК РФ, письмо ФНС России от 13.11.2015 № БС-4-11/19829);

- по строке 110 — дата удержания налога, совпадающая с датой выплаты отпускных;

- по строке 120 — 31.05.2016.

Арендная плата физлицу раз в квартал

Организация арендует помещение у физлица, которое не является ИП. Арендная плата начисляется каждый месяц, а выплачивается раз в квартал: за январь — март — 20 апреля, за апрель — июнь — 20 июля и т.д. Как заполнить расчет?

Дата фактического получения дохода в виде арендной платы — день выдачи (перечисления) денежных средств (п. 1 ст. 223 НК РФ). Значит, данное начисление должно попадать в раздел 1 расчета в периоде, когда производится фактическая выплата денег. В рассматриваемом случае это апрель и июль 2016 года.

Соответственно, начисления за январь — март будут отражены в разделе 1 расчета за полугодие, а за апрель — июнь — за 9 месяцев. В разделе 2 данные начисления будут отражены также при непосредственной выплате дохода физлицу. В данном случае эта операция попадет в раздел 2 расчета за полугодие и за девять месяцев:

- по строкам 100 и 110 — 20.04.2016 и 20.07.2016 (дата фактической выплаты арендной платы);

- по строке 120 — 21.04.2016 и 21.07.2016 (следующий за датой выплаты рабочий день);

- по строке 130 — сумма арендной платы за три месяца;

- по строке 140 — сумма НДФЛ с арендной платы за три месяца.

Только для читателей журнала «Я бухгалтер» онлайн-курс «Отчетность по НДФЛ в 2016 году» всего за 2 340 рублей (вместо 3 500 рублей)