Содержание

Налоговым агентам: проверить правомерность налоговых вычетов

Скорректирован п. 1.2 Контрольных соотношений, который касается следующих операций:

|

Операция |

Код операции |

Кто выступает в роли налогового агента |

Норма НК РФ |

|

Реализация на территории РФ конфискованного имущества, имущества, реализуемого по решению суда (за исключением реализации, предусмотренной пп. 15 п. 2 ст. 146 НК РФ), бесхозяйных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству |

Продавец указанного имущества |

Пункт 4 ст. 161 |

|

|

Реализация товаров, передача имущественных прав, выполнение работ, оказание услуг на территории РФ иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, на основе договоров поручения, договоров комиссии или агентских договоров |

Посредники иностранных продавцов |

Пункт 5 ст. 161 |

|

|

Оказание иностранными организациями услуг в электронной форме, в том числе на основании договоров поручения, комиссии, агентских или иных аналогичных договоров, заключенных с российскими организациями, индивидуальными предпринимателями или обособленными подразделениями иностранных организаций, являющимися посредниками |

Посредники иностранных исполнителей, состоящие на учете в налоговых органах и осуществляющие предпринимательскую деятельность с участием в расчетах непосредственно с покупателем |

Пункт 10 ст. 174.2 |

По операциям, указанным выше, налоговые агенты не вправе принять к вычету «агентский» НДС (п. 3 ст. 171 НК РФ).

Пример 1.

Российская организация – комиссионер реализует на территории РФ товар, принадлежащий иностранной компании (на учете в налоговых органах в качестве налогоплательщика не состоит). Цена товаров, подлежащих реализации, равна 300 000 руб., без учета НДС.

Российская организация, состоящая на учете в качестве налогоплательщика, выступает в роли налогового агента (п. 5 ст. 161 НК РФ).

Исчисление суммы НДС производится ею в зависимости от того, по какой ставке облагается реализация рассматриваемых товаров. Предположим, для нашего случая ставка НДС составляет 18%. Тогда продавать товар российский посредник будет по цене 354 000 руб. (300 000 руб. + 300 000 руб. x 18%).

Сумма налога (54 000 руб.) будет отражена по строке 060 разд. 2 декларации по НДС (п. 37.6 Порядка заполнения декларации по НДС).

По строке 070 налоговый агент укажет код 1011707.

Пример 2.

Стоимость онлайн-услуг иностранной компании, оказываемых на территории РФ российской организацией – посредником, равна 20 000 руб., без НДС. Посредник участвует в расчетах с покупателем (получает выручку и перечисляет ее нерезиденту).

Сумма НДС составит 3 600 руб. (20 000 руб. x 18%). Покупатель уплатит 23 600 руб. (20 000 + 3 600).

Налоговый агент – посредник перечисляет налог в бюджет. При заполнении разд. 2 декларации по НДС он укажет:

-

по строке 060 – 3 600 руб.;

-

по строке 070 – код 1011714.

Коли вычет «агентского» НДС в указанных случаях налоговый агент применить не вправе, строка 180 (графа 3) разд. 3 не должна быть заполнена. Поэтому ФНС увязывает показатели декларации следующим образом.

Если по строке 070 разд. 2 отражены только коды 1011705, 1011707, 1011714, значение строки 180 разд. 3 декларации должно быть равно нулю. В противном случае (значение строки 180 больше нуля) контролеры укажут на неправомерность вычета НДС налоговым агентом.

Характер данного нарушения, а также действия проверяющих описаны, повторимся, в п. 1.2 Контрольных соотношений.

Проверить суммы налога, подлежащие восстановлению

Суммы налога, подлежащие восстановлению, отражаются по строке 080 разд. 3 декларации (п. 38.6 Порядка заполнения декларации по НДС). Здесь выделяются два основания для указанной процедуры:

-

восстановление «авансового» НДС в соответствии с пп. 3 п. 3 ст. 170 НК РФ (строка 090);

-

восстановление налога при совершении операций, облагаемых по налоговой ставке 0% (строка 100).

Но в гл. 21 НК РФ определены и другие случаи, ведущие к восстановлению НДС: они касаются приобретенных или построенных объектов основных средств (ст. 171.1 НК РФ). Восстановленный налог отражается в приложении 1 к разд. 3 (строка 070, графа 4). Эти данные переносятся в строку 080 разд. 3 декларации, составленной за последний налоговый период календарного года (п. 39.17 Порядка заполнения декларации по НДС). Дополнительно см. консультацию «О восстановлении НДС по основному средству».

ФНС, увязывая показатели декларации в отношении проверки восстановленных сумм налога, указывает на соблюдение следующего неравенства (п. 1.5 Контрольных соотношений).

|

Раздел 3 строки 080 графы 5 |

Раздел 3 (строка 090 графы 5 + строка 100 графы 5) + приложение 1 к разд. 3 суммы строк 070 графы 4 по кодам 1011801, 1011802, 1011803, 1011805, 1011806, 1011807, 1011808 за отчетный год, указанный по строке 070 графы 1 и соответствующий отчетному году на титульном листе декларации по НДС |

По указанным кодам отражаются операции, не признаваемые объектом налогообложения и отраженные в п. 2 ст. 146 НК РФ (пп. 1 – 8 соответственно).

Впрочем, значение, полученное как разница строк (080 — 090 — 100) графы 5 разд. 3, также должно быть больше или равно значению суммы строк 070 граф 4 по приведенным выше кодам (1011801, 1011802, 1011803, 1011805, 1011806, 1011807, 1011808) за отчетный год, отраженный по строке 070 графы 1 и соответствующий отчетному году на титульном листе декларации по НДС (п. 1.6 Контрольных соотношений).

Невыполнение этого соотношения сигнализирует о занижении суммы, подлежащей восстановлению и уплате в бюджет, и ведет, соответственно, к дополнительным пояснениям со стороны налогоплательщиков. А установление факта нарушения законодательства о налогах и сборах приведет к составлению акта проверки согласно ст. 100 НК РФ.

Подбиваем цифры по всему разделу 3

Налогооблагаемые объекты и сумма НДС

Проверить равенство величин нужно по первому блоку разд. 3, включающему обозначенные далее строки. (В таблице использованы сокращения: товары, работы, услуги, имущественные права именуются по первым буквам – ТРУИП.)

|

Номер строки |

|

|

010, 020, 030, 040 |

Реализация (передача на территории РФ для собственных нужд) ТРУИП по соответствующим ставкам налога, а также суммы, связанные с расчетами по оплате налогооблагаемых ТРУ |

|

041, 042 |

Реализация по истечении срока, указанного в абз. 3 пп. 1.1 ст. 151 НК РФ, товаров, в отношении которых при таможенном декларировании был исчислен налог в соответствии с абз. 1 пп. 1.1 ст. 151 НК РФ* |

|

Реализация предприятия в целом как имущественного комплекса |

|

|

Выполнение СМР для собственного потребления |

|

|

Суммы полученной оплаты (частичной оплаты) в счет предстоящих поставок ТРУИП |

|

|

Сумма восстановленного налога |

|

|

105, 106, 107, 108 |

Корректировка реализации ТРУИП по соответствующим ставкам налога на основании п. 6 ст. 105.3 НК РФ |

|

Корректировка реализации предприятия в целом как имущественного комплекса на основании п. 6 ст. 105.3 НК РФ |

|

|

Уплата сумм налога, исчисленных при таможенном декларировании товаров в случаях, предусмотренных абз. 3 пп. 1.1 п. 1 ст. 151 НК РФ* |

|

|

Уплата сумм налога, исчисленных при таможенном декларировании товаров в случаях, предусмотренных п. 6 ст. 173 НК РФ |

* В силу абз. 1 пп. 1.1 п. 1 ст. 151 НК РФ при выпуске товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области суммы исчисленного налога налогоплательщиками не уплачиваются при условии, что они на дату выпуска товаров согласно указанной таможенной процедуре не применяют специальные налоговые режимы, не используют право на освобождение (ст. 145 НК РФ), за налоговый период, предшествующий дате выпуска товаров согласно указанной таможенной процедурой, не осуществляли операции по реализации товаров, не подлежащие налогообложению (ст. 149 НК РФ).

Суммы налога, исчисленные при таможенном декларировании, которые не были уплачены (абз. 1 пп. 1.1 п. 1 ст. 151 НК РФ), подлежат уплате в бюджет определенными налогоплательщиками в порядке, предусмотренном абз. 1 п. 1 ст. 174 НК РФ, по итогам налогового периода, в котором истекают 180 календарных дней с даты выпуска товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области, если до истечения названного срока эти товары не были использованы налогоплательщиками для осуществления операций, признаваемых объектами налогообложения, без применения освобождения от уплаты налога, установленного гл. 21 НК РФ.

Сумма значений, указанных в перечисленных строках, должна равняться итоговой строке.

|

Общая сумма налога, исчисленная с учетом восстановленных сумм налога (сумма величин графы 5 строк 010 – 080, 105 – 115) |

Таким образом, должно выполняться равенство, на которое ФНС указала в п. 1.7 Контрольных соотношений.

|

Раздел 3 строк (010 + 020 + 030 + 040 + 041 + 042 + 050 + 060 + 070 + 080 + 105 + 106 + 107 + 108 + 109 + 110 + 115) графы 5 |

= |

Раздел 3 строк 118 графы 5 |

Если левая часть равенства больше правой, сумма НДС занижена вследствие неполного отражения налоговой базы по операциям, указанным в строках 010 – 080 и 105 – 109, и налогоплательщика попросят представить необходимые пояснения.

Налоговые вычеты

Аналогичным образом производится проверка показателей по второму блоку разд. 3 декларации.

|

Номер строки |

|

|

Сумма налога, предъявленная налогоплательщику при приобретении ТРУИП на территории РФ, подлежащая вычету в соответствии с п. 2, 4, 13 ст. 171, а также п. 5 ст. 171 НК РФ |

|

|

Сумма налога, предъявленная налогоплательщику-покупателю при перечислении предоплаты в счет предстоящих поставок, подлежащая вычету у покупателя |

|

|

Сумма налога, исчисленная при выполнении СМР для собственного потребления, подлежащая вычету |

|

|

Сумма налога, уплаченная таможенным органам при ввозе товаров на территорию РФ (иные территории, находящиеся под ее юрисдикцией), в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории |

|

|

Сумма налога, уплаченная таможенным органам при ввозе товаров на территорию РФ (иные территории, находящиеся под ее юрисдикцией), с территории государств – членов ЕврАзЭс |

|

|

Сумма налога, исчисленная продавцом с предоплаты, подлежащая вычету у продавца с даты отгрузки соответствующих ТРУ |

|

|

Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая вычету |

|

|

Сумма налога, подлежащая вычету в соответствии с п. 14 ст. 171 НК РФ |

Сумма величин обозначенных строк – общая сумма налога, подлежащая вычету.

|

Общая сумма налога, подлежащая вычету (сумма величин, указанных в строках 120 – 185) |

Отсюда следующая взаимоувязка (п. 1.8 Контрольных соотношений).

|

Раздел 3 строки 190 графы 3 |

= |

Раздел 3 строк (120 + 130 + 140 + 150 + 160 + 170 + 180 + 185) графы 3 |

Если левая часть равенства больше правой, имеют место необоснованные налоговые вычеты.

Обнаружив подобное несоответствие, налоговики потребуют пояснения или внесение соответствующих исправлений в установленный срок. Если же при этом в налоговой декларации будет заявлено возмещение НДС (строка 050 разд. 1 декларации), нужно будет представить документы, подтверждающие правомерность применения налоговых вычетов в соответствии со ст. 172 НК РФ. При необходимости могут быть истребованы документы у контрагентов или иных лиц, располагающих документами, касающимися деятельности налогоплательщика.

Если факт нарушения законодательства о налогах и сборах будет установлен, налоговый орган составит акт проверки согласно ст. 100 НК РФ.

Итоги расчета

В зависимости от итогов расчета по разд. 3 в целом могут иметь место следующие факты:

-

если показатель строки 118 больше показателя строки 190, НДС подлежит уплате в бюджет (строка 200);

-

если показатель строки 190 больше показателя строки 118, налог подлежит возмещению из бюджета (строка 210).

А в пунктах 1.9 и 1.10 Контрольных соотношений ФНС указала на соблюдение равенств по декларации.

|

Раздел 3 строки 200 графы 3 |

= |

Раздел 3 строки 118 графы 5 — строка 190 графы 3 |

|

Раздел 3 строки 210 графы 3 |

= |

Раздел 3 строки 190 графы 5 — строка 118 графы 3 |

Невыполнение одного из названных равенств (если значение строки 200 меньше указанной разницы строк 118 и 190 либо значение строки 210 больше указанной разницы строк 190 и 118) сигнализирует о занижении суммы НДС, исчисленной к уплате в бюджет по разд. 3 декларации, со всеми вытекающими из этих обстоятельств последствиями.

Гид по заполнению. Построчное отображение данных

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

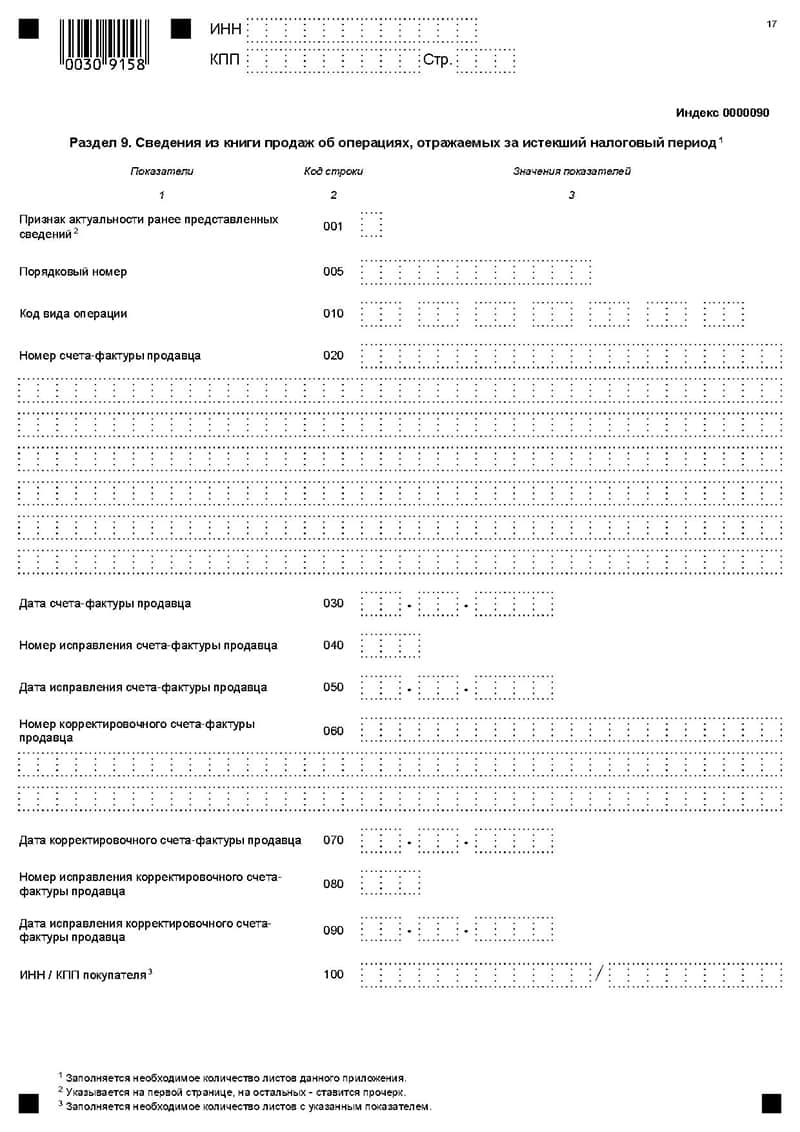

Раздел содержит 28 строк. Вверху страницы девятого раздела декларации нужно прописать ИНН и КПП заполнителя, указать порядковый номер заполняемой страницы.

- Строка: 010 – признак актуальности сведений – 0/1.

“0” – если в предыдущей декларации данные в этом разделе не прописывались, либо в случае корректировки данных, если были найдены ошибки или они были неполными.

“1” – если данные на текущий момент являются актуальными, достоверными, изменению не подлежали. В таком случае в строках 010-190 прописываются прочерки.

Следующие строки касаются счетов-фактур продавца:

- Строка: 020 – номер – он может содержать букву, дефис и другие символы. Если в номере допустить ошибку, возможны расхождения с отчетностью продавца – его нужно точно сверить с книгой покупок;

- Строка: 030 – дата счета из строки 020 – не указывается если налогоплательщик делает заявку на вычет налога при импорте;

- Строка: 040 – номер исправления;

- Строка: 050 – дата исправления;

- Строка: 060 – номер скорректированного счета;

- Строка: 070 – дата скорректированного счета;

- Строка: 080 – номер исправления скорректированного счета;

- Строка: 090 – дата счета из строки 080;

- Строка: 100 – ИНН и КПП покупателя;

- Строка: 110 – ИНН и КПП посредника – если присутствовал факт приобретения товара через посредника, который действовал от своего имени;

- Строка: 120 – номер документа, который обосновывает уплату;

- Строка: 130 – дата такого документа;

- Строка: 140 – код валюты по ОКВ;

- Строка: 150 – стоимость продаж по счету строки 020, разница стоимости по счету строки 060 в валюте счета;

- Строка: 160 – величина строки 150 в рублях, копейках;

- Строка: 170 – стоимость продаж, подлежащим налогообложению по строке 020, разница стоимости по счету строки 060 (освобожденного от налога) в руб./коп. по расчёту 18 %;

- Строка: 180 – 10 %;

- Строка: 190 – 0 %;

- Строка: 200 – сумма налога по счету строки 020, разница суммы налога по счету строки 060 в рублях, копейках, по ставке 18 %;

- Строка: 210 – 10%;

- Строка: 220 – стоимость необлагаемых продаж

- Строка: 230-280 – подытоженные данные книги покупок в строчке “Всего” – заполняется только на последней странице 8 раздела, на остальных – прочерк.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Факт несоответствия кода постановки на учет в листах книг покупок и продаж не будет считаться ошибкой при верном сопоставлении остальных данных.

Факт несоответствия кода постановки на учет в листах книг покупок и продаж не будет считаться ошибкой при верном сопоставлении остальных данных.

Разграничение государственной собственности на землю – это передача земли во владение муниципалитетов.

Разграничение государственной собственности на землю – это передача земли во владение муниципалитетов.

Как осуществляется подготовка межевого плана и каким требованиям должен отвечать документ? Узнайте об этом .

Как правильно приватизировать землю сельхозназначения? Этому вопросу посвящена наша статья.

В случае если программа федеральной налоговой службы выдаст незначительные расхождения с данными налогового агента, ответственность не предусмотрена.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Рейтинг автора Автор статьи Андрей Чернов Юрист Написано статей 3129

Заполнение раздела 9 декларации по НДС осуществляется по инструкции, приведенной в приказе ФНС от 29.10.2014 г. № ММВ-7-3/558@. Форма декларации, применяемая для отчетности за 4 квартал 2018, утверждена этим же приказом. В соответствии с законодательными требованиями, данные в раздел 9 декларационной формы вносятся при наличии начислений по налогу на добавленную стоимость в отчетном квартале. Оформление этой части декларации свойственно как налогоплательщикам, так и налоговым агентам по НДС, если в результате проведенных хозяйственных операций у них появились обязательства по исчислению налога к уплате в бюджет.

Раздел 9 декларации НДС – правила заполнения

На каждой странице раздела необходимо вводить номера ИНН и КПП субъекта предпринимательства, который подает декларацию. Все листы должны быть пронумерованы по общим правилам в трехзначном формате (например, 001, 002 и т.д.).

В раздел 9 вносятся данные из книги продаж по отраженным в ней операциям отчетного периода. Если и в дополнительных листах книги продаж в отчетном периоде зарегистрированы счета-фактуры, эти сведения также надо перенести в раздел 9 декларационной формы (они отражаются в приложении 1 к разделу 9).

Раздел 9 НДС в строке 001 может содержать одно из значений:

-

«0», этот код характерен для ситуаций, когда необходимо заменить ранее отраженные сведения, или если представляются данные, которые до этого момента не были отражены;

-

«1», этот шифр применяется в ситуациях, когда ранее представленные данные сохраняют свою актуальность и не подлежат корректировке;

-

«-«, если составляется первичная декларация.

В поле 005 надо проставить порядковый номер, присвоенный конкретной записи в книге продаж (графа 1 книги).

На основании книги продаж вносятся показатели в графы 010 – 220. В них надо отразить следующий набор сведений:

-

код операции (например, по операциям отгрузки – 01, по предоплатам – 02);

-

номер и дата счета-фактуры, выписанного продавцом;

-

реквизиты таможенной декларационной формы;

-

при наличии исправленных или корректировочных счетов-фактур надо указать их реквизиты;

-

в раздел 9 сведения из книги продаж переносятся и в отношении информации, идентифицирующей покупателей – их номера ИНН, КПП (если сделка проведена с привлечением посредников, в отдельные графы надо вписать их данные);

-

при получении авансового платежа отражается номер и дата платежного документа;

-

код валюты, в которой производятся расчеты (потребуется для идентификации сделок с иностранными контрагентами, так как этот параметр нужен только для идентификации иностранной валюты);

-

стоимость продажи с отображением ставки налогообложения.

Третья страница раздела 9 посвящена итоговым показателям книги продаж. Здесь надо указать общую сумму продаж, сумму налога и стоимость сделок, освобожденных от взимания НДС. Раздел 9 может быть дополнен приложением. Оно необходимо в случаях, когда в декларации отражаются данные из дополнительных листов книги продаж. Схема его заполнения аналогична порядку оформления основной части раздела.

На то, что будет внесено в раздел 9, книга продаж, которую ведет налогоплательщик, оказывает непосредственное влияние. Если в учетном регистре в рассматриваемом отчетном периоде не будет записей, нет необходимости заполнять раздел 9 декларации. Если хоть одна запись в книге продаж имеется, в первичной или уточненной декларации девятый раздел должен быть заполнен.

Пример

ООО «Кольт» в 4 квартале 2018 года провело две сделки по продаже оборудования контрагентам:

-

ООО «Миг», 23.12.2018 г. – сумма реализованной контрагенту продукции составила 100 300 руб. (в том числе НДС в размере 15 300 руб.);

-

ООО «Залп», 25.12.2018 г. – стоимость отгруженных товаров равна 21 240 руб. (включая НДС 3240 руб.).

В приведенной ситуации раздел 9 будет состоять из 5 страниц. Первые два листа посвящены сделке с ООО «Миг», следующие две страницы отражают сумму отгрузки в пользу ООО «Залп».

На последней странице раздела подводятся итоги, которые должны совпадать со сводной строкой книги продаж. Здесь вписывается обобщенная стоимость сделок по всем контрагентам ((100 300 – 15 300) + (21 240 – 3240) = 103 000), общая сумма исчисленного налога, которая отражена по зарегистрированным в книге продаж счетам-фактурам (15 300 + 3240 = 18 540).

Построчная инструкция

Покажем на примере, как заполнить раздел 9.

ПАО «ТехноКвант» производит промышленные освежители воздуха и самостоятельно их продает. У компании заказы распределены по крупным оптовым заказчикам, и в течение года отгрузки происходят ориентировочно один раз в квартал. В 3-м квартале предприятие отгрузило в адрес оптового заказчика продукцию на сумму 28 974 230,94 руб. (в том числе НДС (20%) = 4 829 038,49 руб.) — счет-фактура № 3 от 27.07.2019.

ПАО «ТехноКвант» оформляет декларацию по НДС, используя следующие подходы:

- Исходные данные заносятся в декларацию из учетной программы.

- Декларация формируется и представляется контролерам в электронной форме.

- Корректность включаемых в декларацию сведений проверяется специалистами внутреннего контроля ПАО «ТехноКвант».

Посмотрим пошагово, как ПАО «ТехноКвант» заполнит раздел 9 декларации по НДС за 3-й квартал.

Строки 001–030

Строки 035–100

В этом блоке ПАО «ТехноКвант» заполнит только строку 100 «ИНН/КПП покупателя». Для остальных строк нет данных:

Строки 110–220

На этой странице раздела 9 ПАО «ТехноКвант» заполнит 3 строки:

- 160 «Стоимость продаж по счету-фактуре… (включая налог)»;

- 170 «Стоимость продаж, облагаемых налогом…(без налога)»;

- 200 «Сумма налога…».

Строки 230–280

Завершающий блок строк раздела 9 ПАО «ТехноКвант» заполнит так: