Содержание

- Руководство по заполнению. Построчный алгоритм внесения сведений

- Кому следует вносить данные в раздел 8 в налоговом отчете по НДС?

- Правила отражения сведений в разделе 8 НДС-декларации

- Раздел 8 «Сведения из книги покупок…»

- Приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок»

- Раздел 9 «Сведения из книги продаж…»

- «Посреднические» разделы 10 и 11

- Раздел 12 — для неплательщиков, выставивших счета-фактуры с НДС

Руководство по заполнению. Построчный алгоритм внесения сведений

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Раздел содержит 19 строк. Вверху страницы восьмого раздела декларации нужно прописать ИНН и КПП заполнителя, указать порядковый номер заполняемой страницы.

- Строка: 010 – признак актуальности сведений – 0/1.

“0” – если в предыдущей декларации данные в этом разделе не прописывались, либо в случае корректировки данных, если были найдены ошибки или они были неполными.

“1” – если данные на текущий момент являются актуальными, достоверными, изменению не подлежали. В таком случае в строках 010-090 прописываются прочерки.

Как правило, ставка земельного налога для юридических лиц выше, чем для физических.

Как правило, ставка земельного налога для юридических лиц выше, чем для физических.

Когда право бессрочного пользования может быть прекращено? Все основания подробно описаны .

При отсутствии некоторых документов оформить в собственность земельный участок не получится. Подробнее читайте в нашей статье.

Следующие строки касаются счета-фактуры (счетов-фактур) продавца.

- Строка: 020 – номер – он может содержать букву, дефис и другие символы. Если в номере допустить ошибку, возможны расхождения с отчетностью продавца – его нужно точно сверить с книгой покупок;

- Строка: 030 – дата счета из строки 020 – не указывается если налогоплательщик делает заявку на вычет налога при импорте;

- Строка: 040 – номер исправления;

- Строка: 050 – дата исправления;

- Строка: 060 – скорректированный номер;

- Строка: 070 – дата скорректированного номера;

- Строка: 080 – номер исправления корректировочного счета;

- Строка: 090 – дата счета из строки 080;

- Строка: 100 – номер документа, что обосновывает уплату налога;

- Строка: 110 – дата такого документа;

- Строка: 120 – дата взятия на учет хозяйственной операции;

- Строка: 130 – ИНН КПП продавца;

- Строка: 140 – ИНН КПП посредника – если присутствовал факт приобретения товара через посредника, действующего от своего имени;

- Строка: 150 – номер декларации таможенного контроля;

- Строка: 160 – код валюты по ОКВ;

- Строка: 170 – стоимость покупок по счету 020, разница стоимости строки 060;

- Строка: 180 – сумма налога в рублях, копейках по счету, разница суммы налога к вычету счета строки 060;

- Строка: 190 – сумма налога из книги покупок в строке “Всего” – заполняется только на последней странице 8 раздела, на остальных – прочерк.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Факт несоответствия кода причины постановки на учет в записях книг покупок и продаж не будет считаться ошибкой при верном сопоставлении остальных данных.

Факт несоответствия кода причины постановки на учет в записях книг покупок и продаж не будет считаться ошибкой при верном сопоставлении остальных данных.

В случае если программа федеральной налоговой службы выдаст незначительные расхождения с данными налогового агента, ответственность не предусмотрена.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Кому следует вносить данные в раздел 8 в налоговом отчете по НДС?

Раздел 8 в налоговой декларации по НДС (действующую ее форму утвердил приказ ФНС России от 29.10.2014 № ММВ-7-3/558@) предназначен для отражения сведений, попавших в книгу покупок. Задачей этой книги является детализация суммы примененных за период вычетов по налогу в отношении каждого документа, полученного составителем НДС-отчета от поставщиков.

Заполнение раздела 8 доступно лишь лицам, имеющим право на использование вычетов. Кому предоставлено такое право? Только плательщикам налога (п. 1 ст. 171 НК РФ), т. е. тем, у кого имеется обязанность начислять НДС по каждой операции, облагаемой этим налогом.

Не могут заполнять раздел 8 неплательщики налога и лица, освобождаемые от платежей по НДС по ст. 145 НК РФ, у которых необходимость в подаче НДС-отчетности возникает лишь при появлении ситуации, обязывающей к начислению этого налога (неплательщик оказывается налоговым агентом, платит ввозной налог или выставил контрагенту счет-фактуру с выделением суммы налога). Однако обязанность по составлению декларации и уплате налога у таких лиц не приводит к появлению права на вычет. Соответственно, книгу покупок они не ведут, и данных для внесения в раздел 8 в НДС-отчете у них нет.

Правила отражения сведений в разделе 8 НДС-декларации

Строки, выделяемые в разделе 8, полностью отражают содержание книги покупок, форма которой утверждена постановлением Правительства РФ от 26.12.2011 № 1137. Достигается это повторением в строках 005–180 раздела наименований всех граф (с 1-й по 16-ю), содержащихся в книге.

Число листов раздела равно количеству операций, отразившихся в книге покупок. Кроме того, оно будет увеличиваться при необходимости отражения разных дат уплаты налога или принятия приобретений к учету (строки 100–120) либо информации о разных продавцах (строка 130).

Общее итоговое значение величины вычетов, отображающееся в книге в графе 16 по строке «Всего» в НДС-отчете попадет в строку 190 на последнем из листов раздела 8. На прочих листах в этой строке показываются прочерки (п. 45.5 приложения № 2 к приказу № ММВ-7-3/558@).

В сравнении с книгой раздел 8 дополнен строкой, отражающей код признака актуальности подаваемых данных (строка 001). Она задействуется при подаче уточненного отчета, подлежит заполнению только на первой из страниц раздела и допускает лишь два варианта кода (п. 45.2 приложения № 2 к приказу № ММВ-7-3/558@):

- 0 — когда происходит замена ранее поданных данных;

- 1 — когда замена не требуется.

В первой из этих ситуаций раздел 8 в уточненном НДС-отчете заполняют обновленными (дополненными или исправленными) сведениями, при этом в строку кода актуальности на всех листах, отличающихся от первого, вносятся прочерки. Во второй ситуации оформляется всего 1 лист раздела, и на нем будет отражен код признака, свидетельствующий о том, что уточнение ранее поданных сведений не производится. По всем иным строкам этого единственного листа следует показать прочерки.

Прочерк по строке, предназначенной для кода признака актуальности, появится при составлении исходной (первичной) декларации.

Раздел 8 «Сведения из книги покупок…»

В этом разделе надо заполнить два листа по каждому счету-фактуре, по которому в книге покупок заявлен НДС к вычету.

Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период (1)

| Показатели | Код строки | Значения показателей |

| 1 | 2 | 3 |

| Признак актуальности ранее представленных сведений (2) | 001 | В первичной декларации в разделах 8—12 в строке 001 ставится прочерк. А в случае представления уточненной декларациипп. 45.2, 46.2, 47.2, 48.2, 49.2, 50.2, 51.2 Порядка, утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок): <если>в ранее представленной декларации сведения по конкретному разделу отсутствовали, а в уточненной они есть, либо сведения были неверные или неполные — ставится «0» и далее заполняется сам раздел; <если>сведения раздела первичной декларации были правильные и не требуют изменений — ставится «1». При этом в других строках раздела (к примеру, в строках 005, 010—190 раздела 8) ставятся прочерки. Разделы 8—12 декларации могут состоять из нескольких листов. В таком случае значение в строке 001 указывается только на первом листе, в остальных листах ставится прочерк |

| Порядковый номер | 005 | Отражается порядковый номер записи из графы 1 книги покупок, в которой зарегистрирован счет-фактура |

| Код вида операции | 010 | В разделах 8—11 важно правильно проставлять коды операций. Причем желательно использовать не только ранее утвержденные кодыутв. Приказом ФНС от 14.02.2012 № ММВ-7-3/83, но и новые, рекомендованные налоговой службой в январеПисьмо ФНС от 22.01.2015 № ГД-4-3/794 |

…

| Общая сумма дохода | 020 | Внимательно переписывайте номера счетов-фактур, особенно если они содержат латинские буквы, дефисы и прочие символы. Правда, бывает невозможно угадать, из какого алфавита (русского или латинского) продавец проставил буквы в номере счета-фактуры. В таком случае лучше уточнить правильный номер у контрагента, чтобы ваши данные были идентичны |

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ Ольга Сергеевна Советник государственной гражданской службы РФ 2 класса

“Если продавец выставил счет-фактуру с номером, в котором есть префиксы (буквы и символы), он должен правильно перенести этот номер в книгу продаж, данные из которой будут отражены в разделе 9 декларации. А покупатель, получивший такой счет-фактуру, должен полностью перенести его номер в графу 3 книги покупок, из которой в автоматизированном режиме формируются данные раздела 8 декларации. В таком случае не возникнет сложностей при автоматизированной проверке записей из книги покупок покупателя и из книги продаж продавца”.

| Дата счета-фактуры продавца | 030 | |

| Номер исправления счета-фактуры продавца | 040 | |

| Дата исправления счета-фактуры продавца | 050 |

…

| ИНН/КПП продавца (1) | 130Проверьте ИНН и КПП контрагента через сервис «Проверка контрагента»Письмо ФНС от 27.11.2014 № ЕД-4-15/24519. Если обнаружите явные ошибки, лучше исправьте их. Особое внимание уделите ИНН, ведь КПП у организации может быть несколько. К примеру, в счете-фактуре, полученном от обособленного подразделения, должен быть указан КПП этого подразделения. Программа проверки может указать, что КПП неверный (если на сайте налоговой службы забит КПП только самой организации, а не ее подразделения). Однако из-за этого не должно быть сложностей с прохождением проверки НДС-декларации и ее приемом инспекцией |

|

| ИНН/КПП посредника (комиссионера, агента, экспедитора, застройщика) | 140Проверьте ИНН и КПП контрагента через сервис «Проверка контрагента»Письмо ФНС от 27.11.2014 № ЕД-4-15/24519. Если обнаружите явные ошибки, лучше исправьте их. Особое внимание уделите ИНН, ведь КПП у организации может быть несколько. К примеру, в счете-фактуре, полученном от обособленного подразделения, должен быть указан КПП этого подразделения. Программа проверки может указать, что КПП неверный (если на сайте налоговой службы забит КПП только самой организации, а не ее подразделения). Однако из-за этого не должно быть сложностей с прохождением проверки НДС-декларации и ее приемом инспекцией |

“Если счет-фактура выставлен обособленному подразделению покупателя, то в строке 6б счета-фактуры указывается КПП этого подразделения. Продавец переносит КПП в книгу продаж, так что затем КПП автоматически отражается и в строке 100 раздела 9 декларации по НДС. Когда счет-фактура выставляется обособленным подразделением продавца, то покупатель в графе 10 книги покупок проставляет КПП, который продавец указал в строке 2б счета-фактуры. И этот же код автоматически отражается в строке 130 раздела 8 декларации”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

На сайте ФНС в разделе «НДС 2015» налоговая служба разместила ответы на часто задаваемые вопросы. Один из таких вопросов — о проверке КПП при приеме декларации.

Ответ на него специалисты ФНС дали такой: «Несоответствие КПП в записях книг покупок и продаж при правильном сопоставлении других реквизитов записи не будет являться ошибкой».

Так что не стоит бояться, если сервис проверки контрагента на сайте ФНС выдает, что в КПП ваших контрагентов есть ошибки.

| Номер таможенной декларации | 150 |

…

| Код валюты по ОКВ | 160 | |

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая налог), в валюте счета-фактуры | 170Разницы в суммах одного и того же счета-фактуры у продавца и покупателя возможны. Причем не только из-за ошибок, но и, к примеру, из-за неполного принятия к вычету НДС покупателем по причине того, что товары используются как в облагаемой, так и в не облагаемой НДС деятельности. Или же в других ситуациях, когда покупатель заявил изначально лишь часть вычета, а остальное — позже | |

| Сумма налога по счету-фактуре, разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | 180Разницы в суммах одного и того же счета-фактуры у продавца и покупателя возможны. Причем не только из-за ошибок, но и, к примеру, из-за неполного принятия к вычету НДС покупателем по причине того, что товары используются как в облагаемой, так и в не облагаемой НДС деятельности. Или же в других ситуациях, когда покупатель заявил изначально лишь часть вычета, а остальное — позже |

“Сумма налога, заявленная к вычету покупателем, не должна быть больше, чем сумма налога, отраженная продавцом по конкретному счету-фактуре. Если в соответствии с правилами гл. 21 НК РФ покупатель по одному счету-фактуре применяет вычеты в разных налоговых периодах, то один и тот же счет-фактуру надо регистрировать в книге покупок по мере возникновения права на вычеты (в соответствующих суммах)”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

| Сумма налога всего по книге покупок в рублях и копейках (2) | 190 | Здесь надо показать сумму НДС из строки «Всего» книги покупок. Эту строку надо заполнить только на последней странице раздела 8 декларации. На остальных страницах по строке 190 ставится прочеркп. 45.5 Порядка |

________________________

(1) Заполняется необходимое количество листов с указанным показателем.

(2) Указывается на последней странице, на остальных — ставится прочерк.

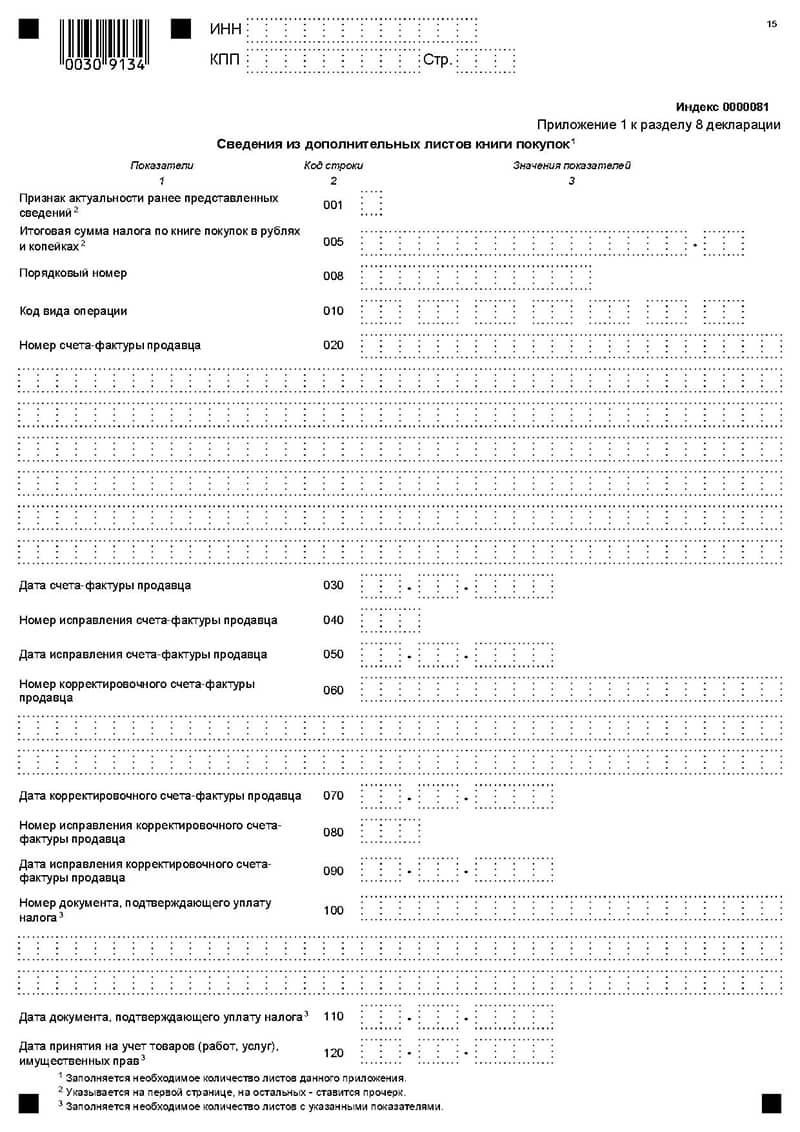

Приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок»

Приложение заполняется, к примеру, за квартал, за который уже подана первичная декларация, если в книге покупок обнаружена ошибка, влияющая на сумму НДС-вычетовп. 46 Порядка. Например, если ошибочно не зарегистрирован какой-либо из счетов-фактур либо в зарегистрированном счете-фактуре нашлись критические ошибки и запись в книге покупок нужно аннулировать.

Только не надо забывать, что с 2015 г. вычет входного НДС можно заявить в любом квартале в течение 3 лет после принятия на учет приобретенных товаров, работ, услуг или имущественных правп. 1.1 ст. 172 НК РФ. Так что можно обойтись без доплистов к книге продаж и без уточненки, зарегистрировав «забытый» счет-фактуру в более позднем квартале.

А если вы получили счет-фактуру от продавца после окончания квартала, в котором товары, работы, услуги приняты на учет, но до срока сдачи декларации за этот квартал, то у вас есть право заявить вычет по такому счету-фактуре в декларации за квартал принятия к учету товаров, работ или услугп. 1.1 ст. 172 НК РФ. В этом случае несмотря на то, что уточненную декларацию вы подавать не должны, пригодится приложение 1 к разделу 8. Ведь у вас будет дополнительный лист к книге покупок (если нет возможности внести обычную запись в книгу покупок прошедшего квартала). Как видим, не обязательно приложение 1 будет заполнено только в уточненной НДС-декларации.

Приложение 1 к разделу 8 декларации

Сведения из дополнительных листов книги покупок (1)

…

| Признак актуальности ранее представленных сведений (2) | 001 | |

| Итоговая сумма налога по книге покупок в рублях и копейках (2) | 005 | |

| Порядковый номер | 008 | |

| Код вида операции | 010 | |

| Номер счета-фактуры продавца | 020 |

…

| ИНН/КПП продавца (1) | 130 | |

| ИНН/КПП посредника (комиссионера, агента, экспедитора, застройщика) | 140 |

…

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая налог), в валюте счета-фактуры | 170Суммы в этих строках заполняются по тем же правилам, что и показатели граф 15—16 дополнительного листа книги покупокп. 46.5 Порядка. То есть если в доплисте регистрируется счет-фактура (корректировочный счет-фактура), запись по которому надо аннулировать, то суммы надо указать с отрицательным значением (со знаком минус)п. 5 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137. А если в доплисте регистрируется счет-фактура, по которому заявляется вычет НДС, то суммы стоимости покупок и самого налога надо указывать с положительным значением | |

| Сумма налога по счету-фактуре, разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | 180Суммы в этих строках заполняются по тем же правилам, что и показатели граф 15—16 дополнительного листа книги покупокп. 46.5 Порядка. То есть если в доплисте регистрируется счет-фактура (корректировочный счет-фактура), запись по которому надо аннулировать, то суммы надо указать с отрицательным значением (со знаком минус)п. 5 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137. А если в доплисте регистрируется счет-фактура, по которому заявляется вычет НДС, то суммы стоимости покупок и самого налога надо указывать с положительным значением |

“Дополнительные листы к книге покупок или книге продаж можно заполнить, даже если не требуется аннулировать изначально отраженные в этих книгах записи. Поэтому если, к примеру, покупатель принял к учету товары 31.03.2015 (в I квартале 2015 г.), а получил счет-фактуру от продавца 20.04.2015 (во II квартале), то он вправе зарегистрировать этот счет-фактуру в книге покупок за I кварталп. 1.1 ст. 172 НК РФ. Если налогоплательщик уже успел направить декларацию за I квартал в налоговый орган, можно составить дополнительный лист к книге покупок за I квартал, представить уточненную декларацию за I квартал с заполненным приложением 1 к разделу 8. А можно пойти другим путем и зарегистрировать этот счет-фактуру в книге покупок II квартала — нарушений в этом случае не будет”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

| Сумма налога всего по Приложению 1 к разделу 8 в рублях и копейках (2) | 190 | Заполняется только на последней странице приложения 1 к разделу 8 декларациип. 46.6 Порядка. В ней надо отразить сумму налога, указываемую по строке «Всего» дополнительного листа книги покупок |

________________________

(1) Заполняется необходимое количество листов с указанным показателем.

(2) Указывается на последней странице, на остальных — ставится прочерк.

Раздел 9 «Сведения из книги продаж…»

В разделе 9 надо заполнить два листа по каждому выставленному счету-фактуре, а сведения брать из граф 1—19 книги продаж.

Раздел 9 также включает в себя приложение 1 «Сведения из дополнительных листов книги продаж», в котором надо указывать данные из этих доплистов. Принцип заполнения приложения 1 к разделу 9 такой же, как и приложения 1 к разделу 8.

Как видим, приложения к разделам 8 и 9 заполняются при обнаружении ошибок. Однако форма и порядок заполнения новой декларации предусматривают и возможность заполнения уточненных разделов 8 и 9 без заполнения приложений к ним. Что и в каком случае заполнять, нам пояснили специалисты налоговой службы.

“Если после представления декларации по НДС в налоговый орган обнаружены ошибки в книге покупок или книге продаж, необходимо представить уточненную декларацию с внесенными в нее изменениями, в частности в разделы 8 и 9. Для исправления таких ошибок используются дополнительные листы книги покупок и книги продаж и, соответственно, автоматически заполняемые в уточненной декларации приложения 1 к разделам 8 и 9.

При этом в разделе 8 (разделе 9) в строке 001 «Признак актуальности ранее представленных сведений» надо проставить «1» и далее заполнять этот раздел не нужно. Этот код «1» в строке 001 означает, что ранее представленные в разделе 8 (разделе 9) сведения актуальны, достоверны и в уточненной декларации не изменяются. Однако если допущенные ошибки, которые плательщик НДС желает исправить, не влияют на сумму налога, то у него есть выбор:

- <или>можно подать уточненную декларацию с исправленным разделом 8 или 9. Но имейте в виду, что в уточненной декларации раздел 8 (раздел 9) должен быть полностью заполнен — в нем должны быть отражены абсолютно все операции, а не только те, по которым вносятся исправления. В таком случае в поле 001 проставляется код «0». Этот вариант исправления удобен, если операций, отраженных в разделе 8 или 9, немного;

- <или>можно заполнить дополнительный лист книги покупок и книги продаж, и, соответственно, автоматически заполнится приложение 1 к разделу 8 (разделу 9). Этот вариант проще, если в первоначальной декларации было отражено большое количество операций.

Так что ошибки в разделе 8 (9) декларации по НДС исправляются при подаче уточненной декларации либо в приложении 1 к разделу 8 (разделу 9), либо путем уточнения этих разделов. Не требуется при исправлении одной и той же ошибки одновременно вносить изменения в сам раздел 8 или 9 и заполнять приложение к нему”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

В разделе 9 и приложении к нему надо указывать ИНН и КПП контрагента (покупателя). Однако если покупатели — физические лица, в счете-фактуре (сводном или индивидуальном) могут ставиться прочерки вместо ИНН и КПП. И это не ошибка — счета-фактуры им вообще могут не выставлятьсяподп. 1 п. 3 ст. 169 НК РФ. А в книге продаж можно отразить данные ленты ККТ (если были продажи через кассу) или какого-либо сводного регистра. К примеру, данные справки бухгалтера или обобщенного счета-фактурыПисьмо ФНС от 27.01.2015 № ЕД-4-15/1066@.

“Отсутствие в данных о счетах-фактурах ИНН и КПП покупателей при бесплатной раздаче рекламных товаров или при продажах физическим лицам не является ошибкой”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

Итак, в разделе 9 поставщик должен указать все выставленные за квартал счета-фактуры. По этим данным налоговая служба сможет затем проверить правомерность вычетов входного НДС у покупателей. В идеале в информационной системе налоговой службы ежеквартально должна проводиться перекрестная сверка всех счетов-фактур между продавцами и покупателями.

Если все сходится, вычету НДС у покупателя ничего не грозит. Однако если контрагент не будет найден или обнаружатся серьезные разногласия по суммам, номерам счетов-фактур и другим реквизитам, то налоговая служба может направить покупателю требование о представлении пояснений. В таком случае в течение 6 рабочих дней он обязан направить в ответ квитанцию о приеме требованияп. 5.1 ст. 23 НК РФ. Иначе инспекция может заблокировать банковские счета покупателя. В течение следующих 5 рабочих дней надо ответить на требование по существу — либо представив уточненную декларацию, либо дав необходимые поясненияп. 3 ст. 88 НК РФ.

Если покупатель подтвердит обоснованность своего вычета (у него есть счет-фактура и все документы для вычета), но в декларации поставщик «забыл» про эту отгрузку, у инспекторов могут возникнуть претензии к поставщику — получается, что он занизил базу по НДС.

«Посреднические» разделы 10 и 11

Разделы 10 и 11 надо заполнять в случае выставления/получения счетов-фактур в рамках деятельности в интересах другого лицапп. 49, 50 Порядка:

- на основе договоров комиссии, агентских договоров;

- на основе договоров транспортной экспедиции (если по таким договорам в составе доходов, облагаемых налогом на прибыль и иным «доходным» налогом, учитываются лишь доходы в виде вознаграждения);

- при выполнении функций застройщика.

Но делать это нужно при условии, что организации или ИП, заполняющие декларацию, сами:

- <или>являются плательщиками НДС;

- <или>освобождены от исполнения обязанностей налогоплательщиков, связанных с исчислением и уплатой НДС, но при этом они являются налоговыми агентами;

- <или>выступают налоговыми агентами и при этом не являются плательщиками НДС.

Как видим, в списке нет лиц, не считающихся плательщиками этого налога (если только они не налоговые агенты). Получается, что спецрежимникам-посредникам заполнять эти разделы вовсе не нужно. Ведь по правилам НК они должны вести журнал учета счетов-фактур и представлять в инспекцию сведения из него (а не сдавать декларацию)п. 3.1 ст. 169, п. 5.2 ст. 174 НК РФ.

“Лица, не являющиеся плательщиками НДС, и лица, освобожденные от исполнения обязанностей плательщика по ст. 145 НК РФ, не признаваемые налоговыми агентами, в случае выставления или получения счетов-фактур в рамках посреднической деятельности от своего имени (или на основе договоров транспортной экспедиции и при выполнении функций застройщика) должны представить в налоговый орган журнал учета полученных и выставленных счетов-фактур в электронной форме по телекоммуникационным каналам связи не позднее 20-го числа месяца, следующего за истекшим кварталомп. 5.2 ст. 174 НК РФ. Делать это нужно начиная с отчетности за I квартал 2015 г. Журнал учета представляется в налоговый орган в рамках документооборота по представлению отдельных документов в налоговые органы (12 ДО)утв. Приказом ФНС от 09.11.2010 № ММВ-7-6/535@ с описью документовутв. Приказом ФНС от 29.06.2012 № ММВ-7-6/465@”.

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

Как видим, посредникам-спецрежимникам очень важно определиться с тем, что они должны сдавать — НДС-декларацию или журнал учета счетов-фактур, поскольку и виды представляемых данных, и сроки их подачи разные.

Раздел 10 «Сведения из журнала учета выставленных счетов-фактур…» надо заполнять, если компания перевыставляет счета-фактуры как посредник. К примеру, если комиссионер реализует товары, в разделе 10 нужно отразить счет-фактуру, выставленный покупателю. А счет-фактуру на стоимость этих товаров, полученный от комитента, надо отразить в разделе 11 «Сведения из журнала учета полученных счетов-фактур…».

Напомним, что в журнале надо регистрировать только «транзитные» счета-фактуры, полученные (выставленные, перевыставленные) в связи с деятельностью посредника, застройщика или экспедитора. Счета-фактуры, выставленные такими организациями — плательщиками НДС на суммы своего вознаграждения, в журнале учета выставленных счетов-фактур регистрировать не нужно, только в книге продажп. 3.1 ст. 169 НК РФ. Соответственно, эти счета-фактуры будут отражены в разделе 9, а не в разделе 10 декларации.

Раздел 12 — для неплательщиков, выставивших счета-фактуры с НДС

Раздел 12 «Сведения из счетов-фактур…» предназначен для тех, кто выставил счет-фактуру с этим налогом, однако самп. 5.1 ст. 174 НК РФ:

- <или>освобожден от исполнения обязанностей плательщика НДС по ст. 145 НК РФ;

- <или>отгрузил товары (выполнил работы, оказал услуги), операции по реализации которых не подлежат обложению НДС;

- <или>не является плательщиком НДС.

В этом разделе надо отразить информацию по каждому выставленному счету-фактуре — номер, дату, ИНН и КПП покупателя, код валюты, стоимость товаров и сумму налога. На основе этих сведений инспекция может сравнить заявленные вычеты в декларации у покупателя со сведениями, указанными в разделе 12. Ведь поскольку НДС по выставленному счету-фактуре перечисляется в бюджет, покупатель может принять к вычету предъявленный ему налогПисьмо ФНС от 18.12.2014 № ГД-4-3/26274.

***

Как видим, теперь в НДС-декларацию переносятся не обобщенные суммы начислений налога и заявляемых вычетов, а вполне конкретные по каждой отгрузке или покупке. Поскольку увеличился массив указываемых в НДС-декларации данных, вырастет и количество ошибок и нестыковок. Учитывая колоссальный объем информации, которым будут располагать налоговики, можно прогнозировать, что отказов в вычете НДС станет больше. Так что на будущее тщательно проверяйте своих поставщиков.

Однако для того чтобы успешно представить декларацию в инспекцию, важно:

- сдать ее по установленным форме и формату;

- следить за правильностью указания собственных данных (ИНН, КПП и других реквизитов).

Все иные ошибки, недочеты и нестыковки (в том числе если декларация не проходит проверку на контрольные соотношения) инспекция будет выяснять уже в рамках камеральной проверки принятой декларации.

На всякий случай почаще проверяйте почту, приходящую по ТКС из налоговой инспекции. Будьте готовы вовремя представить пояснения, если у вас их затребуют.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Налоговые изменения»:

2019 г.

- Январские НДС-поправки, № 1 Налог на имущество «обездвижили»!, № 1

2018 г.

- Налоговая амнистия — 2018, № 3

- Экспортные НДС-новости, № 2

- Первая партия НДС-поправок, № 17

- Новшества июля-2018, № 14

- НДС-поправки: к чему готовиться, № 1 КБК в платежках-2018, № 1