Содержание

- Счет Внебюджетный

- Бухгалтерский учет внебюджетной деятельности

- 5.4. Внебюджетные средства бюджетных учреждений

- ЗАДАНИЕ 19. Отредактируйте предложения

- Три «не» при квалификации нарушений

- Нецелевое использование бюджетных средств

- Неэффективное использование бюджетных средств

- Важно

- Неправомерное использование бюджетных средств

- Внимание

- Суды против

- Порядок ведения внебюджетной деятельности изменился

Счет Внебюджетный

Смотреть что такое «Счет Внебюджетный» в других словарях:

-

СЧЕТ, ВНЕБЮДЖЕТНЫЙ — счет, открываемый в банке бюджетной организации для сбора, хранения и использования денег, поступающих в распоряжение организации помимо бюджетного финансирования … Большой бухгалтерский словарь

-

СЧЕТ, ВНЕБЮДЖЕТНЫЙ — счет, открываемый в банке бюджетной организации для сбора, хранения и использования денег, поступающих в распоряжение организации помимо бюджетного финансирования … Большой экономический словарь

-

Внебюджетный фонд — по законодательству РФ внебюджетный фонд, создаваемый за счет относимых на себестоимость производимой продукции отчислений организаций для финансирования научных исследований и экспериментальных разработок. В РФ внебюджетные фонды могут… … Финансовый словарь

-

внебюджетный фонд — Государственный фонд, образуемый вне федерального бюджета и бюджетов субъектов Российской Федерации в соответствии с федеральным законодательством. внебюджетный фонд Государственный… … Справочник технического переводчика

-

Внебюджетный фонд — (off budget funds) государственный денежный фонд, образуемый вне федерального бюджета и бюджетов субъектов Российской Федерации в соответствии с федеральным законодательством. Формируется за счет специальных источников (не налоги, а специфические … Экономико-математический словарь

-

Внебюджетный фонд — (Off budget fund) Состав и классификация внебюджетных фондов Особенности социальных внебюджетных фондов РФ Содержание > Содержание Внебюджетный фонд это, определение это фонд денежных средств, не включаемый в бюджетную систему. К В.ф. принято… … Энциклопедия инвестора

-

Взыскание налога, сбора, а также пени за счет денежных средств, находящихся на счетах налогоплательщика (плательщика сборов) — организации или налогового агента — организации в банках — в случае неуплаты или неполной уплаты налога в установленный срок обязанность по уплате налога исполняется принудительно путем обращения взыскания на денежные средства налогоплательщика или налогового агента на счетах в банках. Взыскание налога… … Энциклопедический словарь-справочник руководителя предприятия

-

Государственный внебюджетный фонд — Государственный внебюджетный фонд фонд денежных средств, образуемый вне федерального бюджета и бюджетов субъектов Российской Федерации и предназначенный для реализации конституционных прав граждан на пенсионное обеспечение, социальное… … Википедия

-

ФОНД, ЭКОЛОГИЧЕСКИЙ — внебюджетный фонд, созданный для решения неотложных природоохранительных задач, восстановления потерь, компенсации причиненного вреда и др. Федеральные, республиканские, краевые, областные и местные фонды образуют единую систему внебюджетных Э.ф … Большой экономический словарь

-

Бюджет — (Budget) Содержание Содержание Определение Бюджетное право Бюджетирование, ориентированное на результат (БОР) История развития БОР в Нормативная база БОР Задачи БОР Местный бюджет Экономическая сущность Федеральный бюджет Российской Федерации… … Энциклопедия инвестора

- Государственный внебюджетный фонд — форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов… Пограничный словарь

- ГОСУДАРСТВЕННЫЙ ВНЕБЮДЖЕТНЫЙ ФОНД — форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов… Словарь юридических терминов

- ФОНД, ВНЕБЮДЖЕТНЫЙ — фонд денежных средств, не включаемый в бюджетную систему… Большой бухгалтерский словарь

- Внебюджетный фонд — в РФ целевой гос-ный, региональный или местный финансовый фонд, образуемый для накопления и дальнейшего целевого использования денежных средств в соответствии с потребностями социально-экономического развития… Большой юридический словарь

- Государственный внебюджетный — ФОНД — в бюджетном законодательстве РФ и законодательстве РФ о налогах и сборах форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов РФ, фонд денежных средств,… Большой юридический словарь

- Внебюджетный Фонд — См. Фонд… Словарь бизнес терминов

- Фонд Внебюджетный — фонды, организуемые для финансирования определенных программ государственными органами или органами местного самоуправления… Словарь бизнес терминов

- СЧЕТ, ВНЕБЮДЖЕТНЫЙ — счет, открываемый в банке бюджетной организации для сбора, хранения и использования денег, поступающих в распоряжение организации помимо бюджетного финансирования… Большой экономический словарь

- ФОНД, ВНЕБЮДЖЕТНЫЙ — фонд денежных средств, не включаемый в бюджетную систему… Большой экономический словарь

- СЧЕТ, ВНЕБЮДЖЕТНЫЙ — счет, открываемый в банке бюджетной организации для сбора, хранения и использования денег, поступающих в распоряжение организации помимо бюджетного финансирования… Большой бухгалтерский словарь

- внебюджетный — … Орфографический словарь русского языка

- внебюджетный — … Слитно. Раздельно. Через дефис. Словарь-справочник

- Внебюджетный — внебюдже́тный прил. Не связанный с государственным бюджетом, предназначенный для расходования помимо бюджетных ассигнований… Толковый словарь Ефремовой

- внебюджетный — … Орфографический словарь-справочник

- внебюджетный — внебюдж’… Русский орфографический словарь

- внебюджетный — … Формы слова

Бухгалтерский учет внебюджетной деятельности

Как правильно вести бухгалтерский учет по поступлению и расходованию внебюджетных средств (доходов от оказания платных услуг)? Как формируются доходы и фактические расходы в разрезе кодов бюджетной классификации? Как формируется себестоимость по видам затрат? Ответы на эти и некоторые другие вопросы вы найдете в предлагаемом материале.

Рассмотрим порядок ведения бухгалтерского учета по внебюджетной деятельности на примере бюджетного учреждения, которое финансируется путем выделения субсидий на выполнение государственного задания (оказание санитарно-эпидемиологических услуг). Кроме бюджетной деятельности, оно оказывает санитарно-эпидемиологические услуги на платной основе юридическим и физическим лицам на основании заключенных с ними договоров, то есть занимается иной приносящей доход деятельностью, руководствуясь Перечнем платных услуг (утвержден приказом предприятия).

Если в бюджете в соответствии с Инструкцией по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденной приказом Минфина России от 01.12.2010 (в ред. от 12.10.2012; далее — Инструкция) применяется код вида финансового обеспечения деятельности 4 (КФО 4), то по иной приносящей доход деятельности применяется код вида финансового обеспечения деятельности 2 (КФО 2).

Доходы от оказания платных услуг учитываются по кредиту счета 2.401.10.130.

Рассмотрим некоторые проводки:

1. Заказчику оказали услугу, выполнили работу. На основании акта выполненных работ, подписанного обеими сторонами (заказчиком и исполнителем услуг), начисляем доход:

Дебет счета 2.205.31.560 Кредит счета 2.401.10.130.

2. Заказчик оплатил оказанную услугу, денежные средства поступили на лицевой счет, открытый в органе Федерального казначейства:

Дебет счета 2.201.11.510 Кредит счета 2.205.31.660.

3. Заказчик оплатил оказанную услугу в кассу учреждения:

Дебет счета 2.201.34.510 Кредит счета 2.205.31.660.

4. Выручку от оказания платных услуг из кассы учреждения по объявлению на взнос наличными сдаем на лицевой счет, открытый в органе Федерального казначейства:

Дебет счета 2.210.03 560 Кредит счета 2.201.34.610.

5. Денежные средства (выручка) зачислены на лицевой счет, открытый в органе Федерального казначейства:

Дебет счета 2.201.11.510 Кредит счета 2.210.03.660.

Поступление денежных средств отражается по дебету счета 2.201.11.210.

Одновременно делается запись по дебету забалансового счета 17.01.

6. Внутриведомственные расчеты между головным учреждением и филиалом по доходам отражаются следующей проводкой:

Дебет счета 2.304.03.130 Кредит счета 2.401.10.130.

Итак, доходы отражаются по кредиту счета 2.401.10.130 (КОСГУ 130).

При выполнении учреждением каких-либо работ, оказании услуг их себестоимость формируется на счете 109.00.000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» с учетом прямых, накладных (косвенных) и общехозяйственных расходов. Использование указанного счета предусмотрено Инструкцией. Учреждение в учетной политике должно определить порядок и периодичность отражения расходов на этом счете. Предположим, расходы отражаются по итогам месяца.

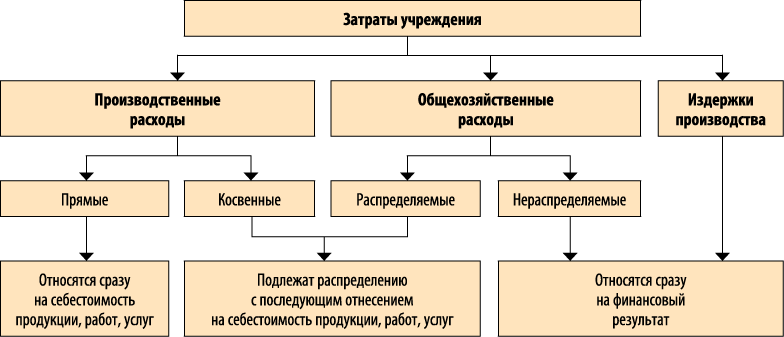

В бухгалтерском учете расходы делятся на прямые, общехозяйственные, накладные (см. рисунок). К прямым расходам относятся расходы на оплату труда специалистов по штатному расписанию, которые заняты оказанием санитарно-эпидемиологических услуг, и начисления на выплаты по оплате труда (страховые взносы) этих специалистов, а также расходные материалы (химические реактивы бактериологические препараты, среды, спирт и т. д.), которые непосредственно используются в процессе оказания услуг.

Общехозяйственные расходы — это расходы на коммунальные услуги (за исключением нормативных затрат), услуги связи, транспортные услуги, на оплату труда и начисления на выплаты по оплате труда административно-управленческого, административно-хозяйственного и вспомогательного персонала, который не принимает непосредственного участия в оказании санитарно-эпидемиологических услуг, на содержание объектов недвижимого имущества.

Косвенные производственные затраты нельзя прямо отнести к конкретному виду услуг. Это затраты на содержание и эксплуатацию основных средств, на управление, организацию, на обслуживание производственного процесса, на командировки, обучение сотрудников и т. д. Они подлежат распределению между видами финансового обеспечения деятельности (КФО).

КЛАССИФИКАЦИЯ ЗАТРАТ УЧРЕЖДЕНИЯ

Как видим, на рисунке прямые и косвенные (накладные) расходы объединены в группу «производственные расходы» Накладные расходы в этой группе подлежат распределению на себестоимость продукции, работ, услуг (по видам). На основании п. 135 Инструкции общехозяйственные расходы учреждения за отчетный период (месяц) распределяются на себестоимость работ, услуг, а нераспределенные расходы — на увеличение расходов текущего финансового года. К ним относятся расходы непроизводственного характера. На основании п. 136 Инструкции сумма затрат, произведенных учреждением в результате реализации работ, услуг, является издержками обращения, которые тоже относятся на увеличение расходов текущего года.

Итак, распределению подлежат косвенные (накладные) расходы, связанные с оказанием услуг, выполнением работ, и общехозяйственные распределяемые расходы. Порядок распределения таких расходов определяется предпариятием самостоятельно и отражается в учетной политике.

Финансовое обеспечение основной деятельности бюджетного учреждения осуществляется в виде субсидий на выполнение государственного задания. Они выделяются с учетом расходов на содержание недвижимого имущества и особо ценного движимого имущества, закрепленных за учреждением учредителем или приобретенных за счет средств, выделенных ему учредителем на приобретение такого имущества, а также расходов на уплату налогов, объектом налогообложения по которым признается соответствующее имущество.

Бюджетному учреждению при составлении плана финансово-хозяйственной деятельности на очередной финансовый год необходимо распределить планируемые общехозяйственные расходы по видам деятельности. Доходы по субсидиям на выполнение государственного задания планируются на основании данных, полученных от учредителя. Кроме того, планируются доходы от оказания платных услуг (по видам услуг). Общие расходы согласно учетной политике распределяются пропорционально доходам по видам деятельности. Рассмотрим на примере, как распределяются общие расходы между видами деятельности на стадии планирования.

Пример

Доходы предприятия по видам деятельности составляют:

- субсидии, на выполнение госзадания — 10 020 000 руб.

приносящая доход деятельность — 30 000 000 руб.

На уплату налогов на имущество и землю, в качестве объекта налогообложения по которым признается недвижимое имущество и особо ценное движимое имущество учреждения, выделено 20 000 руб.

Расходы предприятия представлены в табл. 1.

|

Таблица 1. Расходы предприятия |

||

|

Вид расходов |

КОСГУ |

Всего общих расходов, руб. |

|

Услуги связи |

221 |

30 000 |

|

Коммунальные услуги |

223 |

500 000 |

|

В том числе: |

||

|

электроэнергия |

223 |

100 000 |

|

тепловая энергия |

223 |

300 000 |

|

водопотребление водоотведение |

223 |

100 000 |

|

Транспортный налог |

290 |

29 000 |

|

Итого |

559 000 |

|

Согласно установленному методу распределения общих расходов при планировании финансово-хозяйственной деятельности общие расходы распределяем пропорционально доходам по видам деятельности (в общей сумме доходов и без учета суммы субсидии, выделенной на уплату налогов на имущество и землю; табл. 2):

1. Общая сумма субсидий на выполнение государственного задания (без учета суммы на налоги) составляет:

10 020 000 – 20 000 = 10 000 000 руб.

2. Общая сумма поступлений по всем видам деятельности (без учета на налоги):

40 020 000 – 20 000 = 40 000 000 руб.

3. Доля доходов по субсидиям:

10 000 000 руб. / 40 000 000 руб. = 25 %.

4. Доля доходов от приносящей доход деятельности:

30 000 000 руб. / 40 000 000 руб. = 75 %.

|

Таблица 2. Распределение расходов по видам деятельности |

|||

|

Вид расходов |

КОСГУ |

Субсидии на выполнение госзадания (25 %) |

Средства от приносящей доход деятельности (75 %) |

|

Услуги связи |

221 |

11 250 |

18 750 |

|

Коммунальные услуги |

223 |

187 500 |

312 500 |

|

В том числе: |

|||

|

электроэнергия |

223 |

37 500 |

62 500 |

|

тепловая энергия |

223 |

112 500 |

187 500 |

|

водопотребление водоотведение |

223 |

37 500 |

62 500 |

|

Транспортный налог |

290 |

10 875 |

18 125 |

|

Итого |

|

209 625 |

349 375 |

Таким образом, общие расходы распределены по видам финансового обеспечения деятельности:

1) получение субсидий на выполнение государственного задания КФО 4;

2) получение доходов от предпринимательской деятельности КФО 2.

Начисление прямых расходов отражаются на счете 2.109.61.000 «Себестоимость готовой продукции, выполнение работ, услуг» с помощью следующих проводок:

Дебет счета 2.109.61.211 Кредит счета 2.302.00.730 — расходы на оплату труда сотрудников, непосредственно участвующих в оказании услуги.

Дебет счета 2.109.61.213 — Кредит счета 2.303.00.730 — страховые взносы, начисленные на выплаты по оплате труда этих сотрудников.

Дебет счета 2.109.61.272 Кредит счета 2.105.00.340 — расходы материальных запасов, которые непосредственно используются при оказании услуги.

Начисление накладных расходов отражается на счете 2.109.71.000 «Накладные расходы производства готовой продукции, работ, услуг». Здесь могут быть такие проводки:

Дебет счета 2.109.71.272 Кредит счета 2.105.00.440 — расходы на прочие материалы.

Дебет счета 2.109.71.290 Кредит счета 2.208.00.660 — прочие расходы.

Начисление общехозяйственных расходов отражается на счете 2.109.81.000 «Общехозяйственные расходы»:

Дебет счета 2.109.81.211 Кредит счета 2.302.00.730 — расходы на оплату труда управленческого и вспомогательного персонала.

Дебет счета 2.109.81.213 Кредит счета 2.303.00.730 — страховые взносы, начисленные на выплаты по оплате труда этого персонала.

Дебет счета 2.109.81.221 Кредит счета 2.302.00.730 — расходы на услуги связи.

Дебет счета 2.109.81.226 — Кредит счета 2.302.00.730 — расходы на прочие услуги.

Дебет счета 2.109.81.272 Кредит счета 2.105.00.440 — расходы на прочие материалы, которые не используются непосредственно для оказания услуги.

Начисление затрат на издержки обращения отражается на счете 2.109.91.000 «Издержки обращения».

При распределении накладных и общехозяйственных расходов по завершению месяца делаются записи по соответствующим аналитическим счетам:

Дебет счета 2.109.61.000 Кредит счета 2.109.71.000, Кредит счета 2.109.81.000.

Все суммы, отраженные на счете 2.109.61.000, учитываются при формировании финансового результата.

Расходы за счет предпринимательской деятельности формируются по виду финансового обеспечения деятельности КФО 2. Кроме того, в бюджетных организациях расходы формируются по статьям и подстатьям экономической классификации бюджетов Российской Федерации, отражающих наиболее детальное распределение расходов бюджетов:

статья 210 «Оплата труда и начисления на оплату труда» включает следующие подстатьи:

- 211 «Заработная плата»;

- 212 «Прочие выплаты»;

- 213 «Начисления на оплату труда»;

статья 220 «Приобретение услуг» включает подстатьи:

- 221 «Услуги связи»;

- 222 «Транспортные услуги»;

- 223 «Коммунальные услуги»;

- 224 «Арендная плата за пользование имуществом»;

- 225 «Услуги по содержанию имущества;

- 226 «Прочие услуги»;

статья 300 «Поступление нефинансовых активов» включает подстатьи:

- 310 «Увеличение стоимости основных средств»;

- 320 «Увеличение стоимости нематериальных активов»;

- 340 «Увеличение стоимости материальных запасов»;

статья 290 «Прочие расходы» включает в себя расходы по выплате стипендий; оплату налогов в соответствии с налоговым законодательством Российской Федерации, другие расходы, не отнесенные на подстатьи 211–263.

Итак, мы рассмотрели учет доходов и расходов в бухгалтерском учете. Теперь перейдем к формированию доходов и расходов для налогового учета. Деление расходов на прямые и косвенные различаются в бухгалтерском и налоговом учете. При формировании доходов и расходов по предпринимательской деятельности для целей налогообложения, при расчете налога на прибыль надо руководствоваться нормами гл. 25 НК РФ.

На основании ст. 249 НК РФ доходами от реализации признается выручка от реализации товаров, работ, услуг собственного производства, выручка от реализации имущественных прав. В учетной политике должен быть прописан метод признания доходов и расходов поступлений, связанных с расчетами за реализованные услуги. В нашем учреждении это метод признания доходов по начислению, то есть доходы признаются в том налоговом периоде, в котором они имели место, независимо от фактического поступления денежных средств. Налоговый регистр выглядит следующим образом (табл. 3).

|

Таблица 3. Налоговый регистр по доходам за 1-е полугодие 2013 г. |

||||||

|

Наименование расходов |

На начало периода |

2-й квартал |

Итого с начала года |

|||

|

апрель |

май |

июнь |

всего за 2-й квартал |

|||

|

Доходы, в том числе: |

6 882 590 |

3 107 592 |

2 523 486 |

1 634 988 |

7 266 066 |

14 148 656 |

|

Санитарно-эпидемиологические услуги |

6 882 590 |

3 107 592 |

2 523 486 |

1 634 988 |

7 266 066 |

14 148 656 |

|

Внереализационные доходы |

||||||

|

В том числе: |

||||||

|

возмещение территориального органа по э/энергии |

0 |

0 |

||||

|

возмещение по решению суда |

|

0 |

0 |

|||

|

Всего |

6 882 590 |

3 107 592 |

2 523 486 |

1 634 988 |

7 266 066 |

14 148 656 |

Данные по счету 2.401.10.130 Главной книги — 14 148 656,28 руб.

Данные по налоговому регистру составляет 14 148 656 руб. (с округлением).

Значит, доход от реализации услуг составляет:

16 644 335,52 – 2 495 679,24 (НДС) = 14 148 656,28 руб.

Перейдем к формированию налогового регистра по расходам.

Расходы на производство и реализацию включают в себя прямые расходы и косвенные расходы. Методика определения расходов — по методу начисления. Руководствуясь ст. 318 гл. 25 НК РФ, к прямым расходам отнесем:

1. Материальные затраты (пп. 1–4 ст. 254 гл. 25 НК РФ).

2. Расходы на оплату труда персонала, участвующего в процессе оказания услуг, расходы на обязательное пенсионное страхование (страховая и накопительная часть трудовой пенсии), на социальное страхование, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы на оплату труда.

3. Суммы начисленной амортизации на основные средства, которые непосредственно участвуют в оказании услуг.

К косвенным расходам относятся все остальные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со ст. 265 гл. 25 НК РФ.

При этом сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных Налоговым кодексом РФ. В аналогичном порядке включаются в расходы текущего периода внереализационные расходы.

Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены в соответствии со ст. 319 гл. 25 НК РФ. Налогоплательщик, оказывающий услуги, вправе относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

Налоговый регистр по расходам за 1-е полугодие 2013 г. представлен в табл. 4.

|

Таблица 4. Налоговый регистр по расходам за 1-е полугодие 2013 г. |

|||||||

|

№ п/п |

Наименование расходов |

На начало периода |

2-е полугодие |

Итого с начала года |

|||

|

апрель |

май |

июнь |

всего за 2 квартал |

||||

|

1 |

Прямые расходы всего |

1 702 867 |

1 214 409 |

1 328 031 |

1 144 249 |

3 686 689 |

5 389 556 |

|

В том числе: |

|||||||

|

зарплата сотрудников, выполняющих платные услуги |

869 575 |

916 060 |

974 390 |

857 728 |

2 748 178 |

3 617 753 |

|

|

начисления на зарплату |

260 873 |

229 400 |

247 265 |

209 850 |

686 515 |

947 388 |

|

|

медикаменты и бактериологические препараты, химические .реактивы |

241 597 |

-37426 |

|

|

–37 426 |

204 171 |

|

|

амортизация основных средств производственного назначения |

330 822 |

106 375 |

106 376 |

76 671 |

289 422 |

620 244 |

|

|

2 |

Косвенные расходы всего |

5 200 349 |

1 001 774 |

1 072 855 |

1 070 925 |

3 145 554 |

8 345 903 |

|

В том числе: |

|||||||

|

материальные расходы (ГСМ, запчасти, услуги производственного характера, сбор на загрязнение окружающей среды в пределах установленных лимитов и т. д.) |

229 800 |

119 009 |

119 009 |

119 010 |

357 028 |

586 828 |

|

|

зарплата АУП, обслуживающего персонала (в том числе ЕСН) |

1 997 949 |

501 069 |

581 070 |

541 068 |

1 623 207 |

3 621 156 |

|

|

амортизация основных средств непроизводственного назначения |

232 484 |

28 901 |

28 901 |

28 902 |

86 704 |

319 188 |

|

|

коммунальные услуги |

391 581 |

86 651 |

86 651 |

86 651 |

259 953 |

651 534 |

|

|

услуги связи |

105 179 |

36 560 |

36 570 |

36 560 |

109 690 |

214 869 |

|

|

в том числе услуги сотовой связи |

10 549 |

3251 |

3632 |

3578 |

10 461 |

21 010 |

|

|

ремонт |

29 084 |

10 490 |

10 490 |

10 491 |

31 471 |

60 555 |

|

|

сумма налогов и сборов (за исключением ЕСН и сбора за загрязнение окружающей среды) |

60 227 |

19 564 |

19 564 |

19 564 |

58 692 |

118 919 |

|

|

прочие расходы |

2 154 045 |

199 530 |

190 600 |

228 679 |

618 809 |

2 772 854 |

|

|

3 |

Всего расходов |

6 903 216 |

2 216 183 |

2 400 886 |

2 215 174 |

6 832 243 |

13 735 459 |

|

4 |

Внереализационные расходы |

0 |

0 |

||||

|

В том числе: |

|||||||

|

возмещение территориального органа на э/энергию |

|

0 |

0 |

||||

|

возмещение суда |

|||||||

|

Всего |

6 903 216 |

|

|

|

|

13 735 459 |

|

Данные по счету 2.109.61.000 Главной книги — 13 995 399 руб.

Данные по налоговому регистру — 13 735 459 руб.

Как видим, суммы расходов, сформированные в налоговом регистре, меньше сумм расходов, сформированных на счете 2.109.61.000, на сумму затрат за счет социального страхования (155 748 руб.), на сумму затрат на амортизационные отчисления основных средств (104 192 руб.), приобретенных учреждением, со стоимостью свыше 40 000 руб. за каждую единицу:

13 995 399 – 13 735 459 = 259 940 руб.;

155 748 + 104 192 = 259 940 руб.

Суммы затрат за счет социального страхования на случай временной нетрудоспособности и в связи с материнством отражаются на счете 303.02 (табл. 6).

|

Таблица 6. Анализ счета 303.032 (КФО 2) за 1-е полугодие 2013 г. |

||

|

|

Дебет |

Кредит |

|

Начальное сальдо |

–271 996,60 |

|

|

109.60 |

155 747,63 |

|

|

109.61 |

155 747,63 |

|

|

236 600,00 |

||

|

201.10 |

236 600,00 |

|

|

201.11 |

236 600,00 |

|

|

475 781,74 |

||

|

302.10 |

475 781,74 |

|

|

302.13 |

475 781,74 |

|

|

Оборот |

475 781,74 |

392 347,63 |

|

Конечное сальдо |

–355 430,71 |

|

Напомним, что все затраты должны быть экономически обоснованы, то есть произведены для осуществления деятельности, направленной на получение дохода, и документально подтверждены.

Затраты, произведенные за счет прибыли сразу списываются на счет 2 401 20 000 «Расходы текущего финансового года».

5.4. Внебюджетные средства бюджетных учреждений

Бюджетные учреждения помимо ассигнований из соответствующих бюджетов имеют, как правило, и внебюджетные средства. Внебюджетные средства бюджетных учреждений образуются сегодня в основном за счет оказания бюджетными учреждениями платных услуг.

Иногда внебюджетные средства могут образовываться у бюджетного учреждения и по другим основаниям.

Виды и правовой режим внебюджетных средств бюджетных учреждений определены еще Положением, утвержденным постановлением Совета Министров СССР от 26 июня 1980 г. и Инструкцией Минфина СССР «О порядке планирования, использования и учета внебюджетных средств, а также отчетности по ним» от 12 июня 1981 г.

В соответствии с этой инструкцией внебюджетные средства бюджетных учреждений подразделяются на 4 группы: специальные средства, суммы по поручениям, депозитные суммы, другие внебюджетные средства.

Специальные средства — самая широкая группа внебюджетных средств бюджетных учреждений. Ими являются доходы бюджетных учреждений, получаемые от реализации продукции, выполнения работ, оказания услуг или осуществления иной деятельности. Специальные средства имеются, например, у медицинских учреждений, которые помимо своей основной деятельности, финансируемой из бюджета, осуществляют и платные медицинские услуги в соответствии с Законом РФ «О защите прав потребителей» от 7 февраля 1992г в редакции Федерального закона от 9 января 1996г. и постановлением Правительства «Об утверждении правил предоставления платных медицинских услуг населению медицинскими учреждениями» от 13 января 1996г. Кроме того, такие средства имеются у высших учебных заведений, учреждений культуры и искусства.

Суммы по поручениям — это средства, получаемые бюджетными учреждениями от предприятий, учреждений и организаций для выполнения определенных поручений. К их числу относятся: суммы, полученные бюджетным учреждением на выплату стипендий студентам и учащимся за счет средств предприятий, направивших их в учебные заведения; суммы, переведенные предприятиями бюджетному учреждению

на выполнение конкретных заданий в соответствии с действующим законодательством.

Депозитные суммы — это средства, поступающие во временное распоряжение бюджетных учреждений и подлежащие по наступлении определенных условий возврату вносителям или передаче по назначению. К ним относятся денежные средства больных, находящихся на лечении в лечебных учреждениях; денежные средства в виде заработной платы, не полученные работниками в срок и т. д. Депозитные суммы, подлежащие передаче гражданам, хранятся в течение трех лет, предприятиям, организациям и учреждениям (кроме бюджетных учреждений) — в течение одного года, бюджетным учреждениям — до 31 декабря того года, в котором эти суммы были внесены.

Другие внебюджетные средства — это средства, не входящие в состав специальных средств, сумм по поручениям и депозитных сумм. К их числу относятся: плата за содержание детей в дошкольных учреждениях; плата за обучение детей в музыкальных школах; плата за пользование общежитиями при высших и средних специальных учебных заведениях; средства, образующие фонд всеобуча для оказания материальной помощи нуждающимся учащимся.

54

внебюджетные средства

Вопросы для повторения к модулю 5

Определите государственные и муниципальные расходы.

Классифицируйте государственные и муниципальные расходы по разным основаниям.

Что такое финансирование государственных или муниципальных расходов?

Опишите источники финансирования государственных и муниципальных расходов.

Что такое капитальные вложения?

Как осуществляется размещение средств федерального бюджета и бюджетов субъектов РФ?

За счет чего формируются средства бюджета развития?

Какие новые явления возникли в порядке финансирования государственных и муниципальных расходов в условиях перехода к рыночной экономике?

Каковы цели создания Российской финансовой корпорации, ее функции?

Кто является объектом сметно-бюджетного финансирования?

Что такое сметно-бюджетное финансирование?

Перечислите виды смет, дайте определение сметы.

Что такое норматив расходов?

Что такое депозитные

суммы и каков их правовой режим?

ЗАДАНИЕ 19. Отредактируйте предложения

1. Прошу вас выслать нам для ознакомления расценки на приобретение оборудования. 2. Расходы произвести за счет средств, предусмотренных бюджетом. 3. При необходимости проверка продукции должна проводиться в соответствии с техническими условиями на продукцию. 4. Перед сдачей объекта под охрану проверять,закрыты ли окна, форточки и двери. 5. Покупатель обязуется принять продукцию по количеству и по качеству в соответствии с требованиями инструкций. 6. При этом транспортные расходы по централизованной доставке относятся на предприятие. 7. Арендатор обязуется заключить все необходимые договора на страхование. 8. Разработать программу учета потребляемых средств на объектах здравоохранения, народного образования и на объектах культуры.

ЗАДАНИЕ 20. Отредактируйте предложения, устранив ошибки в порядке слов предложения.

1. При невыполнении данного пункта договора заказчик обязуется выплатить в размере 0,1% стоимости готовой продукции неустойку за хранение продукции. 2. В связи с передачей объекта в ведение МП «Волгопроммаш» и предоставленных расчетов прошу выделить 200 млн. рублей. 3. В свою очередь Подрядчик несет материальную ответственность за повреждения энергосистемы, находящейся в ведении Заказчика в полном объеме. 4. Во время работы специалистов исполнителя Заказчик обеспечивает рабочими местами в помещениях АТС и измерительными приборами. 5. Датой передачи собственности считается дата зачисления денежных средств за всю партию на расчетный счет поставщика. 6. Срок гарантии нормальной работы продукции устанавливается с даты подписания акта о приемке сторонами законченных работ в полном объеме. 7. Каждая из сторон имеет право прекратить действие Договора, уведомив не менее чем за 20 рабочих дней, другую сторону в письменном виде.

ЗАДАНИЕ 21. Отредактируйте предложения с деепричастными оборотами, где нужно заменяя их придаточными предложениями или устойчивыми оборотами.

1. Ссылаясь на нашу договоренность, платеж будет произведен через инкассо. 2. Отвечая на Ваше письмо относительно финансового положения компании, нами была собрана следующая информация. 3.Принимая во внимание наше длительное сотрудничество, товар будет поставлен Вам со скидкой 5%. 4. Подписывая договора, оплата гарантируется. 5. Направляя на рассмотрение данный вопрос, нам необходимо увеличение годового фонда минимум на сорок тонн. 6. Записываясь на прием в городскую администрацию, гражданам выдаются пропуска.

Три «не» при квалификации нарушений

Что означают понятия «нецелевое расходование бюджетных средств», «неэффективное расходование бюджетных средств» и «неправомерное расходование бюджетных средств», чем они отличаются и в каких случаях выявляемые нарушения квалифицируются таким образом. А главное, почему растет их количество и что это означает для бюджетной системы страны.

Анатолий Борисович ВИФЛЕЕМСКИЙ, действительный член Академии педагогических и социальных наук, доктор экономических наук, магистр юриспруденции

Нецелевое использование бюджетных средств

Теория

Принцип целевого характера бюджетных средств установлен статьей 38 БК РФ. Он означает, что бюджетные ассигнования и лимиты бюджетных обязательств доводятся до конкретных получателей бюджетных средств с указанием цели их использования. На практике под такой целью понимают заранее определенные направления расходования бюджетных средств. Если расходы произведены в рамках этих направлений, то признаются целевым использованием бюджетных средств, если же за пределами них, то нецелевым (НИБС).

Однако в БК РФ есть еще и специальная статья 306.4 «Нецелевое использование бюджетных средств», которая содержит определение этого понятия: направление средств бюджета бюджетной системы РФ и оплата денежных обязательств в целях, не соответствующих полностью или частично целям, определенным законом (решением) о бюджете, сводной бюджетной росписью, бюджетной росписью, бюджетной сметой, договором (соглашением) либо правовым актом, являющимся основанием для предоставления указанных средств. Поэтому с позиций бюджетного законодательства только действия участников бюджетного процесса могут быть квалифицированы как бюджетное правонарушение и только к ним могут применяться бюджетные меры принуждения, которые предусмотрены в статье 306.4 БК РФ.

В КоАП РФ понятие «нецелевое использование бюджетных средств» трактуется значительно шире, нежели в БК: статья 15.14 КоАП РФ признает нецелевым направление средств, полученных из бюджета бюджетной системы РФ, на цели, которые не соответствуют целям документа, являющегося правовым основанием их предоставления. Формулировка «средства, полученные из бюджета» позволяет привлекать к ответственности и лиц, не являющихся получателями бюджетных средств. Понятие «средства, полученные из бюджета» законом не определено, но фактически под такими средствами понимаются, как правило, средства субсидий, получаемых бюджетными и автономными учреждениями, а также иными некоммерческими и даже коммерческими организациями.

УК РФ в статье 285.1 формально ограничивает возможность квалификации нецелевого использования средств в качестве преступления лишь расходованием бюджетных средств должностным лицом получателя бюджетных средств на цели, не соответствующие условиям их получения ( Определенные утвержденными бюджетом, бюджетной росписью, уведомлением о бюджетных ассигнованиях, сметой доходов и расходов либо иным документом, являющимся основанием для получения бюджетных средств.), совершенным в крупном размере (крупным размером признается сумма, превышающая 1,5 миллиона рублей). При этом в определении Конституционного суда РФ от 20 декабря 2016 года № 2776-О подчеркнуто, что это законоположение применяется в нормативном единстве с положениями бюджетного законодательства. Поэтому, казалось бы, расширительных трактовок быть не должно, ведь перечень получателей бюджетных средств (получателей средств соответствующего бюджета) четко определен в статье 6 БК РФ. Однако органы финансового контроля ( Такой позиции придерживаются органы как внутреннего, так и внешнего финансового контроля (см. Классификатор нарушений (рисков), утвержденный Казначейством России 19 декабря 2017 года, Классификатор нарушений, утвержденный постановлением Коллегии Счетной палаты РФ от 7 сентября 2017 года № 9ПК).) трактуют положения статьи 285.1 УК РФ расширительно (как и статья 15.14 КоАП РФ) и говорят об уголовном преследовании не только должностных лиц получателей бюджетных средств, но и должностных лиц бюджетных и автономных учреждений.

Практика

На практике нецелевым использованием бюджетных средств считается следующее:

расходование бюджетных средств по государственному или муниципальному контракту при несоответствии использования поставленного товара, выполненной работы (ее результата) или оказанной услуги цели осуществления самой закупки, а также без подтверждения первичными учетными документами;

- расходование бюджетных средств сверх утвержденных сметных назначений;

- несоблюдение указаний по применению кодов бюджетной классификации РФ;

- использование средств от приносящей доход деятельности и неперечисление их в доход бюджета;

- оплата расходов, на обеспечение которых не предоставлены лимиты бюджетных обязательств;

- оплата расходов, не предусмотренных законом (постановлением) о бюджете;

- оплата расходов за подведомственное учреждение;

- расходование бюджетных средств сверх утвержденных решением о бюджете, сводной бюджетной росписью, бюджетной сметой, сверх доведенных лимитов бюджетных обязательств;

- использование бюджетных средств на оплату расходов, которые должны осуществляться за счет бюджетов других уровней;

- использование бюджетных средств на оплату расходов, которые должны осуществляться за счет внебюджетных источников, если это не предусмотрено в бюджете;

- несанкционированное перемещение, перераспределение бюджетных средств по кодам бюджетной классификации;

- использование бюджетных средств на оплату работ и услуг, не связанных с деятельностью казенного учреждения (взносы в уставный капитал юридических лиц, расходы на капитальный ремонт и реконструкцию арендуемых помещений);

- использование бюджетных средств на строительство объектов, не включенных в перечень объектов капитального строительства (реконструкции) и приобретения объектов недвижимого имущества в государственную (муниципальную) собственность в форме капитальных вложений, утвержденный в установленном порядке, и на затраты, не предусмотренные проектно-сметной документацией;

- использование средств, выделенных на реализацию государственных (муниципальных) целевых программ, на иные цели;

- осуществление расходов на оплату товаров (работ, услуг), не связанных с деятельностью учреждения;

- расходование средств субсидий на финансовое обеспечение выполнения задания государственным (муниципальным) учреждением на оплату товаров, работ, услуг, приобретаемых для приносящей доход деятельности или прямо не предусмотренных соглашением о предоставлении субсидии, в том числе на оплату труда работников учреждения, не участвующих в выполнении задания, на командировочные и прочие расходы, не связанные с выполнением задания;

- использование средств субсидий на оказание финансовой помощи коммерческим организациям или на их создание.

Неэффективное использование бюджетных средств

Казначейство России в своем классификаторе вводит также понятия «неэффективное использование бюджетных средств» и «неправомерное использование бюджетных средств», оговариваясь при этом, что ответственность при такой квалификации использования бюджетных средств пока не наступает.

Важно

Неэффективное использование бюджетных средств определяется Федеральным казначейством, исходя из статей 34, 162 БК РФ, как достаточно субъективная, оценочная категория. Неэффективным считается использование бюджетных средств с превышением объема, установленного при их предоставлении (достаточного для достижения цели, результата), или недостижение результата, установленного при предоставлении бюджетных средств, с использованием определенного при предоставлении объема бюджетных средств.

В пункте 23 постановления Пленума ВАС РФ от 26 февраля 2009 года № 17 указывались случаи, когда конкретная расходная операция может быть признана неэффективным расходованием бюджетных средств. О неэффективном расходовании можно говорить, если уполномоченный орган докажет, что поставленные перед участником бюджетного процесса задачи могли быть выполнены с использованием меньшего объема средств или что, используя определенный бюджетом объем средств, участник бюджетного процесса мог бы достигнуть лучшего результата. Казалось бы, к бюджетным и автономным учреждениям, не относящимся к участникам бюджетного процесса в силу определений, данных в статье 152 БК РФ, применить этот принцип нельзя, тем более что средства субсидий, которые получили эти учреждения, уже не являются бюджетными.

Однако, если бюджетные (автономные) учреждения не обеспечивают достижения установленных целевых показателей эффективности (результативности) при использовании субсидий, контролеры также называют такое расходование средств неэффективным. При этом они ссылаются на пункт 6 статьи 69.2, пункт 1 статьи 78.1, пункт 2 статьи 78.2 БК РФ, порядки, регламентирующие предоставление соответствующих субсидий, и заключенные с учреждениями соглашения. Тем самым фактически игнорируется позиция Минфина России, изложенная, в частности, в письме от 23 мая 2014 года № 02-03-11/24579. Письмо, ссылаясь на статью 78.1 БК РФ, разъясняет, что после списания в установленном порядке субсидии на выполнение государственного задания с единого счета бюджета и ее зачисления на счет бюджетного учреждения субсидия теряет статус средств соответствующего бюджета. На указанные средства не распространяются требования бюджетного законодательства, в том числе и положения статьи 306.4 БК РФ.

В целом на практике использование бюджетных средств считается неэффективным, когда:

- товары (работы, услуги) приобретены по завышенным ценам или ненадлежащего качества;

- средства израсходованы на покупку морально устаревшего оборудования, имущества, которое длительное время не используется (не вводится в эксплуатацию при строительстве), дорогостоящего имущества (при отсутствии необходимости в нем) или на закупку имущества при наличии запаса аналогичного;

- оплачены услуги по разработке проектно-сметной документации, а сами работы (строительство, ремонт), с целью выполнения которых она была разработана, не запланированы и (или) не начаты (длительное время);

- товары (услуги, работы) приобретены в меньшем объеме, чем указывали при обосновании бюджетных ассигнований, но с использованием всех выделенных средств;

- средства израсходованы по договорам аренды имущества на сумму, превышающую его рыночную стоимость (то есть при приобретении оборудования мог быть использован меньший объем средств, чем при его аренде);

- допущено расходование средств, которого можно было избежать.

Неправомерное использование бюджетных средств

Неправомерным использованием бюджетных средств ФК считает любую оплату денежных обязательств с нарушением бюджетного законодательства РФ и иных нормативных правовых актов, регулирующих бюджетные правоотношения. Исключения — нецелевое использование бюджетных средств, а также оплата денежных обязательств с нарушениями в документах, являющихся правовым основанием принятия бюджетных обязательств (контрактов (договоров, соглашений) и заключенных в целях исполнения договоров (соглашений) о предоставлении средств из соответствующего бюджета бюджетной системы РФ и государственных (муниципальных) контрактов). Кроме того, для автономных и бюджетных учреждений ФК вводит еще одно понятие — «неправомерное использование средств субсидии», не расшифровывая его детально, но сообщая об отсутствии ответственности за это нарушение.

В письме Минфина России от 25 апреля 2017 года № 02-09-08/24851 подтверждается, что понятие «неправомерное расходование бюджетных средств» Бюджетным кодексом не определено. Также Минфин России указывает, что «при отнесении действий (бездействия) участников бюджетного процесса к неправомерному расходованию бюджетных средств следует исходить из общепринятого в юридической практике признания неправомерными действий (бездействия), в случае если они противоречат требованиям правовых норм». На основании изложенного Минфин России относит к неправомерному расходованию бюджетных средств действия (бездействие), противоречащие требованиям бюджетного законодательства РФ и иным нормативным правовым актам, регулирующим бюджетные правоотношения.

Внимание

На практике контролеры считают неправомерным использование не только бюджетных средств, но и средств субсидий автономными и бюджетными учреждениями, если нарушены требования хоть какого-то нормативного правового акта.

К неправомерному использованию средств органы финансового контроля относят следующее:

- расходование средств без подтверждения оправдательными документами;

- осуществление авансовых платежей сверх установленного Правительством РФ, органом исполнительной власти субъекта, местной администрацией размера;

- переплаты и неположенные выплаты заработной платы (денежного содержания, довольствия);

- сверхнормативные расходы, кроме переплат и неположенных выплат заработной платы (денежного содержания, довольствия);

- неправомерное расходование средств при ремонтно-строительных работах;

- предоставление учреждением займов и кредитов;

- уплату штрафов и иных санкций, наложенных на должностных лиц, за счет средств учреждения;

- ремонт имущества, переданного в аренду (если в договоре указана обязанность арендатора производить за свой счет тот или иной вид ремонта);

- использование бюджетных средств на оплату расходов, которые должны осуществляться за счет иных источников, в том числе внебюджетных (включая содержание за счет бюджетных средств имущества, переданного в аренду);

- неоприходование в кассу и неотражение в бухгалтерском учете и отчетности денежных средств, поступающих от физических лиц за оказанные услуги;

- сверхнормативное списание ГСМ, неправомерное списание ГСМ вследствие завышения показаний спидометра в путевых листах; превышение предельных норм расхода топлива для автомобильного транспорта;

- списание продуктов питания сверх норм закладки и в нарушение рецептуры блюд и др.

Суды против

Неправомерным расходованием бюджетных средств контролеры называют и необоснованные закупки. То есть неправомерной признаются оплата закупок, которые осуществлены без обоснования начальной (максимальной) цены контракта и способа определения поставщика, проведены не на основании плана-графика; оплата контрактов, информация по которым не размещена в ЕИС в реестре контрактов. При этом учреждениям и непосредственно руководителям учреждений выставляются требования вернуть неправомерно потраченные средства в бюджет.

Такие требования контролеров пока не всегда поддерживаются судами. Суды указывают на то, что обнаруженные в ходе проверки нарушения не являются бюджетными. К полномочиям финансового органа относится выдача предписания по устранению бюджетных нарушений, а не любых нарушений (в частности, гражданского, трудового законодательства), не относящихся к бюджетным. Следовательно, контролеры не вправе требовать от учреждения (а тем более от его руководителя) вернуть денежные средства. Но приходится констатировать, что бывают и другие судебные решения.

Совсем недавно суды подчеркивали, что «при условии соответствия расходов бюджетных средств плану финансово-хозяйственной деятельности учреждения, а также выполнения объемов государственного задания и обеспечения своевременности и полноты выплат, непосредственно связанных с оказанием услуг и выполнением работ, включенных в государственное задание, учреждение вправе расходовать средства субсидии на выполнение государственного задания по своему усмотрению» ( См., в частности, постановление Арбитражного суда Волго-Вятского округа от 3 марта 2016 года по делу № А17-2519/2015.). Такие выводы были основаны на изменениях законодательства, осуществленных в рамках бюджетной реформы, проведенной Минфином России.

Ключевая идея реформы заключалась в том, чтобы переориентировать учреждения с процесса расходования бюджетных средств на достижение результатов своей основной деятельности. В комментариях (комплексных рекомендациях) ( Письмо Минфина России от 22 октября 2013 года № 12-08-06/44036.) по вопросам, связанным с реализацией положений Федерального закона № 83?ФЗ прямо указывалось: «Основная задача учреждения — выполнить государственное (муниципальное) задание в заданном объеме в соответствии со стандартом (при его наличии) и с должным качеством (если показатели качества установлены), а не израсходовать средства субсидии на государственное (муниципальное) задание ровно по той формуле, по которой она была рассчитана». Подчеркивалось, что Федеральный закон № 83?ФЗ положил начало реализации важнейшей фундаментальной реформы системы оказания государственных и муниципальных услуг, определенной Бюджетным посланием Президента РФ от 25 мая 2009 года.

В частности, Минфин указывал, что остатки субсидии на государственное (муниципальное) задание могут быть израсходованы учреждением, например, на проведение капитального ремонта имущества, принадлежащего ему на праве оперативного управления (в том числе в дополнение к целевой субсидии, предоставленной учреждению на осуществление капитального ремонта), приобретение оборудования, осуществление приносящей доход деятельности, повышение заработной платы сотрудникам учреждения. Единственное условие — направления расходования этих остатков соответствуют целям деятельности учреждения, утвержденным в его уставе. Предполагалось, что использование субсидий осуществляется учреждениями в соответствии с планом их финансово-хозяйственной деятельности (ПФХД), составляемым и утверждаемым в установленном порядке. И если учреждение определило направление использования средств в ПФХД, то такое расходование средств является целевым и правомерным.

Однако сегодня многие органы финансового контроля считают иначе. Несмотря на то что средства потрачены учреждением в полном соответствии с ПФХД, контролеры настаивают на неправомерности такого расходования средств. Выполнение государственного (муниципального) задания не является для них основанием признать право учреждения самостоятельно распределить остаток субсидии. Сегодня произошло фактическое отождествление новых типов государственных и муниципальных учреждений (бюджетное и автономное) со старым типом (бюджетное, аналогом которого стало казенное учреждение) и унификация требований к ним в части целевого использования средств. При отсутствии изменения уголовного законодательства действия должностных лиц автономных и бюджетных учреждений, не являющихся получателями бюджетных средств, называются преступлениями. Законодательное определение понятия «получатель бюджетных средств» заменяется обыденным разумением: если получил, значит, получатель.

Все это привело к росту случаев квалификации расходов автономных и бюджетных учреждений как нецелевое, неэффективное или неправомерное использование средств. Что, в свою очередь, может являться стимулом для роста коррупции и определенно вызывает сомнения в целесообразности проведенной Минфином России бюджетной реформы.

Порядок ведения внебюджетной деятельности изменился

Опальская А. Л., профессор кафедры бухгалтерского учета и аудита

Института экономики и управления Минэкономразвития России (г. Москва)

Журнал «Учет в сфере образования» № 2, февраль 2011 г.

Начиная с нынешнего года государственные (муниципальные) образовательные учреждения должны вести предпринимательскую деятельность по новым правилам.

Правила зависят от вида учреждения

Для начала отметим, что соответствующие изменения были необходимы в связи с реформой бюджетной сферы (Федеральный закон от 8 мая 2010 г. № 83-ФЗ).

На основании статьи 6 Закона № 83-ФЗ теперь все государственные (муниципальные) учреждения поделены на соответствующие группы:

– казенные;

– бюджетные;

– автономные.

Действующими нормами определено, что казенное учреждение может вести приносящую доход деятельность в соответствии со своими учредительными документами.

Полученные доходы поступают в соответствующий бюджет бюджетной системы РФ. Основание – статья 13 Закона № 83-ФЗ.

А вот бюджетное учреждение нового типа может (сверх установленного государственного (муниципального) задания) оказывать платные услуги, относящиеся к его основным видам деятельности, предусмотренным его учредительным документом. При этом они могут предоставляться для граждан и юридических лиц за плату и на одинаковых при оказании одних и тех же услуг условиях.

Заниматься иными видами деятельности можно, только если это служит достижению целей, ради которых создано учреждение, при условии, что такая деятельность указана в его учредительных документах.

Обратите внимание: доходы и приобретенное за счет вырученных средств имущество поступают в самостоятельное распоряжение учреждения.

Автономное учреждение также вправе вести деятельность, приносящую доход, лишь постольку, поскольку это служит достижению целей, ради которых оно создано (должна быть указана в учредительных документах).

Причем доходы, полученные от такой деятельности, и приобретенное за счет этих доходов имущество поступают в самостоятельное распоряжение автономного учреждения.

На что следует обратить внимание

Первый вывод, который можно сделать, проанализировав нормы действующего законодательства, состоит в том, что все учреждения (казенные, бюджетные и автономные) могут заниматься приносящей доход деятельностью при наличии указанных видов деятельности в учредительных (правоустанавливающих) документах.

Однако не стоит забывать, что с 1 января 2011 года до 1 июля 2012 года установлен переходный период, в течение которого на деятельность, приносящую доход, распространяются следующие правила:

– для казенных и бюджетных учреждений установлено, что приносящая доход деятельность производится на основании документа (генерального разрешения) главного распорядителя (распорядителя) бюджетных средств, в котором указываются источники образования и направления использования средств;

– бюджетное учреждение, являющееся получателем бюджетных средств, или казенное учреждение осуществляют операции с внебюджетными средствами в соответствии со сметой доходов и расходов по приносящей доходы деятельности, подлежащей представлению в орган Федерального казначейства.

Вывод второй: в 2011 году необходимо утвердить смету доходов и расходов по приносящей доход деятельности (данная смета, как и разрешение, является основанием для открытия и ведения лицевого счета).

Кроме того, для отражения на соответствующих лицевых счетах учреждений, являющихся получателями бюджетных средств (в том числе и казенных учреждений), операций с внебюджетными средствами применяются единая для бюджетов бюджетной системы РФ группа доходов бюджетов «Доходы от приносящей доходы деятельности» и входящие в нее соответствующие подгруппы.

1. Доходы от собственности по приносящей доходы деятельности.

2. Рыночные продажи товаров и услуг.

3. Безвозмездные поступления от приносящей доходы деятельности.

4. Целевые отчисления от государственных и муниципальных лотерей.

Каким нормативным актом руководствоваться

В 2011 году, оказывая услуги (выполняя работы) в рамках внебюджетной деятельности, образовательному учреждению необходимо руководствоваться нормами приказа Минфина России от 1 сентября 2008 г. № 88н «О Порядке осуществления федеральными казенными учреждениями операций со средствами, полученными от приносящей доход деятельности».

Следует учесть, что нормы приказа № 88н действуют до 1 января 2012 года. Причем они распространяются не только на казенные учреждения, но и на бюджетные учреждения, в отношении которых не принято решение о предоставлении им субсидий из федерального бюджета.

Кроме того, отметим, что приказом № 88н определен порядок оформления разрешений на осуществление предпринимательской и иной приносящей доход деятельности по типовым формам.

– форма 0531735 – Разрешение на осуществление приносящей доход деятельности;

– форма 0531736 – Дополнение к Разрешению на осуществление приносящей доход деятельности.

Обратите внимание: дополнительно к Разрешению главному распорядителю (распорядителю), получателю средств следует представить в орган Федерального казначейства по месту его обслуживания:

– Сведения о сметных назначениях, содержащихся в Смете доходов и расходов (ф. 0531737);

– Смету доходов и расходов по приносящей доход деятельности на текущий финансовый год.

Внебюджетная смета

Доходная часть данной сметы включает в себя остаток средств на начало текущего финансового года и ожидаемые поступления средств текущего финансового года в соответствии с разрешением по кодам классификации доходов бюджетов (включая коды по видам доходов, подвидам доходов КОСГУ).

Сумма оплаченных налогов, не включаемых в состав расходов (налог на прибыль учреждения, налог на добавленную стоимость), указывается со знаком минус по соответствующим кодам классификации доходов бюджетов, отражающих объекты налогообложения.

Следует также учитывать, что в соответствии с пунктом 1.1 Порядка, утвержденного приказом № 88н, в составе доходной части сметы показываются доходы не только от оказания платных услуг, но и в качестве безвозмездных поступлений от физических и юридических лиц, в том числе добровольные пожертвования.

При составлении расходной части сметы оформляют финансово-экономическое обоснование расходов с расчетами по статьям и подстатьям расходов КОСГУ, перечень договоров, контрактов, соглашений и прочих документов.

Смета на текущий финансовый год составляется учреждениями в рублях с двумя десятичными знаками после запятой. Подписывают документ руководитель и главный бухгалтер учреждения (или лица, их замещающие). Далее смету заверяют гербовой печатью и направляют главному распорядителю на утверждение. В течение года при необходимости в утвержденную смету могут вноситься изменения.

Обратите внимание: уточненная смета также подлежит утверждению главным распорядителем.

С 1 января 2012 года бюджетными (нового типа) и автономными учреждениями вместо сметы будет составляться План финансово-хозяйственной деятельности в соответствии c Требованиями, которые утверждены приказом Минфина России от 28 июля 2010 г. № 81н.

В пункте 2 Требований сказано: «Государственное (муниципальное) бюджетное и автономное учреждение, их обособленные (структурные) подразделения без прав юридического лица, осуществляющие полномочия по ведению бухгалтерского учета… составляет План в порядке, определенном органом исполнительной власти (органом местного самоуправления), осуществляющим функции и полномочия учредителя в отношении учреждения».

Плановые показатели будут формироваться учреждением в разрезе поступлений от оказания услуг (выполнения работ), относящихся в соответствии с уставом учреждения (положением) к его основным видам деятельности, предоставление которых для физических и юридических лиц осуществляется на платной основе, а также поступлений от иной приносящей доход деятельности.

Особенности учета полученных средств на счете

Операции со средствами от приносящей доход деятельности отражаются на лицевых счетах получателя бюджетных средств на основании Разрешений и Сведений о смете.

Для оплаты обязательств за счет средств от приносящей доход деятельности учреждения представляют в органы Федерального казначейства по месту обслуживания Заявку на кассовый расход (ф. 0531801) или Заявку на получение наличных денег (ф. 0531802).

Остаток, сформированный по результатам деятельности в предыдущем году, в текущем учитывается на лицевых счетах учреждения как вступительный остаток на 1 января текущего финансового года.

Отражение операций по коммерческой деятельности

Предпринимательская деятельность на счетах учета отражается в соответствии с Единым планом счетов и Инструкцией по ее применению (утверждены приказом Минфина России от 1 декабря 2010 г. № 157н). Причем следует учитывать ряд нюансов.

1. Для отражения операций на счетах в рабочем плане счетов в 18-м разряде применяется код вида финансового обеспечения (деятельности) – 2 «Приносящая доход деятельность (собственные доходы учреждения)».

2. Для учета расчетов по суммам доходов (поступлений), начисленных учреждением в момент возникновения требований к их плательщикам, а также поступивших от плательщиков предварительных оплат применяется счет 2 205 00 «Расчеты по доходам».

Отметим, что в учете данные расходы можно группировать в разрезе видов доходов учреждения по аналитическим группам синтетического счета объектов учета:

– 30 «Расчеты по доходам от оказания платных работ, услуг»;

– 70 «Расчеты по доходам от операций с активами»;

– 80 «Расчеты по прочим доходам».

В рамках формирования учетной политики учреждение вправе устанавливать в составе рабочего плана счетов дополнительную группировку – дополнительные аналитические коды номеров счетов бухгалтерского учета.

3. При поступлении вырученных денежных средств операции группируются по счетам 2 201 00 «Денежные средства учреждения» в разрезе следующих групп счетов:

– 10 «Денежные средства на лицевых счетах учреждения в органе казначейства»;

– 20 «Денежные средства на счетах учреждения в кредитной организации»;

– 30 «Денежные средства в кассе учреждения».

Счет 2 201 10 предназначен для учета операций с безналичными денежными средствами в валюте РФ, осуществляемых по счетам казенных учреждений, в случае их проведения не через органы Федерального казначейства (финансовый орган), а также операций по счетам бюджетных и автономных учреждений.

4. Для учета операций по формированию себестоимости готовой продукции, выполняемых работ, оказываемых услуг применяется счет 2 109 00 «Затраты по изготовлению готовой продукции, выполнению работ, услуг».

Затраты группируются по видам расходов:

– прямые затраты, напрямую относимые на себестоимость готовой продукции, работ, услуг;

– накладные расходы производства готовой продукции, работ, услуг;

– общехозяйственные расходы;

– издержки обращения.

5. Для отражения результата финансовой деятельности учреждений предназначен счет 2 401 00 «Финансовый результат хозяйствующего субъекта», к которому открываются счета:

– 2 401 10 «Доходы текущего финансового года»;

– 2 401 20 «Расходы текущего финансового года».

Все перечисленные счета предназначены для учета финансового результата текущей деятельности учреждения по методу начисления. Для его определения доходы и расходы учреждения группируются по видам доходов (расходов):

– казенными учреждениями, бюджетными учреждениями – в разрезе кодов классификации операций сектора государственного управления;

– автономными учреждениями – в разрезе видов поступлений (выплат), предусмотренных планом финансово-хозяйственной деятельности учреждения.

Формирование раздельного учета по видам доходов (расходов) на счетах финансового результата текущего финансового года, в том числе для целей налогового (управленческого) учета, осуществляется в порядке, установленном главным администратором средств бюджета, органом, выполняющим функции и полномочия учредителя, актом учреждения, принимаемым при формировании учетной политики. Сформированная по результатам деятельности учреждения себестоимость отражается на соответствующих счетах финансового результата текущего финансового года в уменьшение дохода от оказания платных услуг (работ), реализации готовой продукции соответственно.

6. При завершении финансового года суммы начисленных доходов и признанных расходов по методу начисления, отраженные на соответствующих счетах финансового результата текущего финансового года, закрываются на финансовый результат прошлых отчетных периодов – счет 2 401 30.

В заключение отметим, что с 1 января 2011 года в соответствии с пунктом 5 статьи 16 Федерального закона от 8 мая 2010 г. № 83-ФЗ статья 321.1 Налогового кодекса не действует. Значит, учреждениям (казенным, бюджетным, автономным) придется разработать систему налогового учета для определения налога на прибыль (по приносящей доход деятельности) в соответствии с общими принципами, установленными главой 25 Налогового кодекса РФ.

При этом следует обратить внимание, что бюджетные учреждения, равно как и автономные, вправе уплачивать только квартальные авансовые платежи по налогу на прибыль по итогам отчетного периода (п. 3 ст. 286 Налогового кодекса РФ). Следовательно, перечислять ежемесячные авансовые платежи они не должны.

Важно запомнить

Образовательные учреждения могут заниматься приносящей доход деятельностью при наличии соответствующих видов деятельности в учредительных (правоустанавливающих) документах. Планирование соответствующих доходов и расходов следует отразить в смете доходов и расходов по приносящей доход деятельности, которая является основанием для открытия и ведения лицевого счета в органе Федерального казначейства.