Содержание

- Какой порядок и сроки уплаты налога на прибыль (проводки)?

- Срок уплаты налога на прибыль: годовой, квартальный, ежемесячный

- Как уплачивается налог на прибыль в 2020 году (сроки)

- Уплата налога на прибыль (проводки)

- Итоги

- Налог на прибыль за год

- Кто должен перечислять налог на прибыль компании

- Налоговая база для расчета налога на прибыль

- Доходы по налогу на прибыль

- Расходы по налогу на прибыль

- Налоговый и отчетный период по налогу на прибыль

- Налог на прибыль предприятия: ставка

- Что это такое

- Кто освобожден от уплаты налога на прибыль

- Объект налога на прибыль организаций

- Методы учета доходов и расходов

- Расчет налога на прибыль организаций

- Налог на прибыль к уплате

- Отчетность по налогу на прибыль организаций

- Кто платит

- На что начисляется налог

- На что не начисляется налог

- В какой момент признать доходы и расходы при расчете налога на прибыль

- Налоговые ставки

- Как рассчитать налог на прибыль

- Как рассчитать авансовые платежи по налогу на прибыль

- Когда перечислять деньги в бюджет

- Как отчитываться по налогу на прибыль

- Перечисление налога в бюджет

Какой порядок и сроки уплаты налога на прибыль (проводки)?

Срок уплаты налога на прибыль: годовой, квартальный, ежемесячный

Как уплачивается налог на прибыль в 2020 году (сроки)

Уплата налога на прибыль (проводки)

Итоги

Срок уплаты налога на прибыль: годовой, квартальный, ежемесячный

Порядок уплаты налога на прибыль регламентирован ст. 287 НК РФ, где в том числе определены сроки перечисления в бюджет налога, исчисленного по итогам года, и авансовых платежей, рассчитываемых внутри него.

Годовой налог на прибыль уплачивается не позднее срока, установленного для подачи налоговых деклараций за год, то есть не позднее 28 марта года, следующего за годом, за который исчислен налог (п. 1 ст. 287, п. 4 ст. 289 НК РФ).

Срок уплаты налога на прибыль по итогам отчетных периодов зависит от того, каким способом организация исчисляет авансовые платежи.

Так, если отчетным периодом для организации являются I квартал, полугодие и 9 месяцев и при этом организация не уплачивает ежемесячные авансовые платежи, сроки уплаты квартального аванса будут такими (п. 1 ст. 287, п. 3 ст. 289 НК РФ):

- 28 апреля;

- 28 июля;

- 28 октября.

Если помимо квартального аванса компания платит ежемесячные, они перечисляются не позднее 28-го числа каждого месяца соответствующего отчетного периода.

При этом уплаченные ежемесячные авансы засчитываются в счет квартального аванса, а квартальные авансы — в счет налога за год (п. 1 ст. 287 НК РФ).

Те же организации, которые платят авансы по фактической прибыли, перечисляют их не позднее 28-го числа месяца, следующего за тем, по итогам которого исчислен налог (п. 1 ст. 287 НК РФ).

Во всех случаях 28-е число — срок регламентный. Если эта дата выпадает на выходной или нерабочий праздничный день, то срок уплаты переносится на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

О том, какими будут последствия неуплаты авансовых платежей, читайте в материале «Единственное последствие неуплаты авансов по прибыли — пени».

Как уплачивается налог на прибыль в 2020 году (сроки)

Для 2020 года конкретные сроки уплаты налога на прибыль с учетом вышеизложенных правил таковы:

|

Срок уплаты |

При уплате квартальных авансов |

При уплате авансов по фактической прибыли |

|

Первый ежемесячный авансовый платеж в I квартале 2020 года |

— |

|

|

Второй ежемесячный авансовый платеж в I квартале 2020 года |

Авансовый платеж за январь 2020 года |

|

|

Годовой налог за 2019 год. Третий ежемесячный авансовый платеж в I квартале 2020 года |

Годовой налог за 2019 год. Авансовый платеж за февраль 2020 года |

|

|

Первый ежемесячный авансовый платеж во II квартале 2020 года. Аванс за I квартал 2020 года (в т. ч. для тех, кто платит только квартальные авансы) |

Авансовый платеж за март 2020 года |

|

|

Второй ежемесячный авансовый платеж во II квартале 2020 года |

Авансовый платеж за апрель 2020 года |

|

|

Третий ежемесячный авансовый платеж во II квартале 2020 года |

Авансовый платеж за май 2020 года |

|

|

Первый ежемесячный авансовый платеж в III квартале 2020 года. Аванс за II квартал 2020 года (в т. ч. для тех, кто платит только квартальные авансы) |

Авансовый платеж за июнь 2020 года |

|

|

Второй ежемесячный авансовый платеж в III квартале 2020 года |

Авансовый платеж за июль 2020 года |

|

|

Третий ежемесячный авансовый платеж в III квартале 2020 года |

Авансовый платеж за август 2020 года |

|

|

Первый ежемесячный авансовый платеж в IV квартале 2020 года. Аванс за III квартал 2020 года (в т. ч. для тех, кто платит только квартальные авансы) |

Авансовый платеж за сентябрь 2020 года |

|

|

Второй ежемесячный авансовый платеж в IV квартале 2020 года |

Авансовый платеж за октябрь 2020 года |

|

|

Третий ежемесячный авансовый платеж в IV квартале 2020 года |

Авансовый платеж за ноябрь 2020 года |

Уплата налога на прибыль (проводки)

В бухучете организаций, не применяющих ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н), начисление налога на прибыль отражается проводкой: Дт 99 Кт 68.

О том, кто может не применять ПБУ 18/02, читайте в статье «ПБУ 18/02 — кто должен применять и кто нет?».

Если организация использует ПБУ 18/02, сумма налога к уплате выводится в виде кредитового сальдо по счету 68 с применением дополнительных проводок, отражающих постоянные и отложенные налоговые активы и обязательства. При этом со счетом 68 оказывается корреспондирующим не только счет 99, но и счета 09 и 77.

Подробнее о применяемых в этом случае проводках читайте в материале «Бухгалтерский учет расчетов по налогу на прибыль».

Итоговый результат начислений к уплате в аналитике на счете 68 разбивается по бюджетам.

Уплата налога на прибыль отразится проводкой Дт 68 Кт 51 также с учетом аналитики по бюджетам.

Итоги

Периодичность уплаты налога на прибыль для организации может быть ежемесячной или ежеквартальной, но в любом случае предельная дата срока платежа устанавливается как 28-е число месяца, наступающего, соответственно, за очередным месяцем или кварталом. Исключение составляет уплата налога по году: ее надо осуществить не позже 28 марта следующего года. Срок уплаты подчиняется правилу переноса на более позднюю дату при совпадении с выходным днем.

Налог на прибыль за год

Налог на прибыль организаций – это налог, который отчисляют в бюджет все юрлица, работающие на общем налоговом режиме. База для расчета налога на прибыль организации рассчитывается как разница между доходами и расходами. Общая ставка налога на прибыль – 20%, но в ряде случаев применяются другие тарифы. Так налоги на прибыль организации характеризуются кратко. В реальности расчет налога связан с множеством нюансов. Далее мы расскажем подробно, что собой представляет и как рассчитывается налог на прибыль компании в России.

Ставки налога на прибыльскачать бесплатноДекларация по налогу на прибыль: бланкскачать бесплатноДекларация по налогу на прибыль: образецскачать бесплатноКБК для уплаты налога на прибыльскачать бесплатноПлатежка по налогу на прибыль: образецскачать бесплатно

Кто должен перечислять налог на прибыль компании

Налог на прибыль – это налоговая нагрузка в основном компаний-общережимников, но не только их:

|

Налог на прибыль организации |

|

|---|---|

|

Платят |

Не платят |

|

|

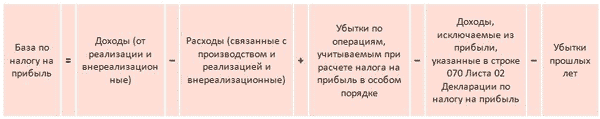

Налоговая база для расчета налога на прибыль

Налоговая база для исчисления налога на прибыль организации – это прибыль, которую предприятие получило в результате своей деятельности. Согласно ст. 247 НК РФ, прибыль определяется как разница между доходами и расходами:

Эта формула применяется в расчете стандартного налога по ставке 20%. Некоторые налогоплательщики рассчитывают базу для начисления налога на прибыль в ином порядке. Среди них можно назвать:

- Кредитные организации (банки),

- Страховые организации,

- Негосударственные пенсионные фонды,

- Микрофинансовые фирмы,

- Потребительские кооперативы,

- Участники рынка ценных бумаг.

Доходы по налогу на прибыль

Все денежные поступления делятся на три категории:

|

Доходы от реализации |

Внереализационные доходы |

Поступления, не учитываемые при определении налоговой базы |

|---|---|---|

|

ст. 249 НК РФ |

ст. 250 НК РФ |

ст. 251 НК РФ |

|

Выручка от продажи собственной продукции или товаров, ранее приобретенных специально для перепродажи |

Выручка от нетипичных операций: сдача в аренду неиспользуемого помещения, продажа ТМЦ, ранее приобретенных для себя, списанная кредиторская задолженность и т.д. |

Поступления, не связанные с реализацией: предоплата за товары, работы и услуги, зачисление на расчетный счет кредитных средств и т.д. |

В учете доходов нужно принимать во внимание два важных момента:

- Не имеет значения, в какой форме доход получен. Это может быть денежная или натуральная форма. Натуральные поступления переводятся в денежный эквивалент и отражаются в бухгалтерском и налоговом учете,

- Расчеты с контрагентами могут вестись в российских рублях, иностранной валюте или в условных единицах. Но в бухгалтерском и налоговом учете доходы отражаются только в рублях. Валюта и условные единицы конвертируются в рубли по специальным правилам.

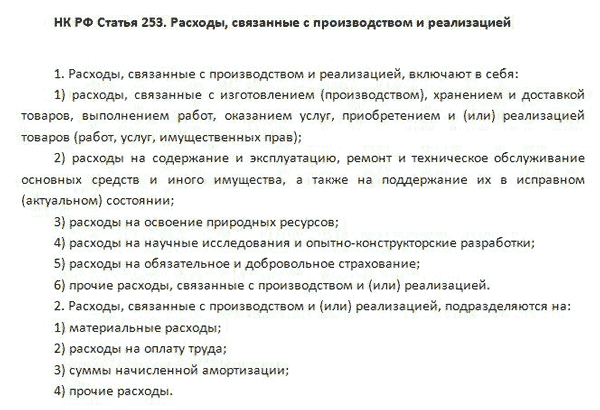

Расходы по налогу на прибыль

Расходы по налогу на прибыль – что это с точки зрения налогоплательщика? Расходы по налогу на прибыль организаций тоже делятся на три большие группы:

|

Расходы, связанные с производством и реализацией |

Внереализационные расходы |

Траты, не учитываемые при определении налоговой базы |

|---|---|---|

|

ст. 253 НК РФ |

ст. 265 НК РФ |

ст. 270 НК РФ |

|

Затраты на производство продукции, ее хранение, упаковку, доставку к покупателю, содержание персонала, социальные отчисления с фонда оплаты труда, затраты на содержание помещения и т.д. То есть все то, что напрямую связано с процессом производства и реализации |

Траты, напрямую не связанные с производственным процессом. Например, штрафы, неустойки, пени, оплата банковского обслуживания, курсовые разницы, убытки прошлых лет и т.д. |

Отток денежных средств, не признаваемый расходами. Например, возврат кредитов и займов, выплата дивидендов, некоторые виды добровольного страхования, залоги, задатки, обеспечительные платежи и т.д. |

НК РФ предъявляет к учету расходов гораздо больше требований, чем к учету доходов:

- Затраты должны быть обоснованными и документально подтвержденными,

- Для учета многих видов расходов установлены отдельные правила,

- Расходы должны делиться на прямые и косвенные. При этом торговые предприятия должны руководствоваться правилами, установленными НК РФ. Самостоятельное определение прямых и косвенных расходов по налогу на прибыль – это преимущество деятельности по изготовлению продукции.

Затраты на производство и реализацию делятся на четыре группы:

- Материальные расходы по налогу на прибыль – это траты на покупку сырья и материалов, инструментов, комплектующих и т.д. Полный перечень приведен в ст. 254 НК РФ,

- Затраты на оплату труда – это зарплата персонала и страховые взносы, а также другие траты, перечисленные в ст. 255 НК РФ,

- Амортизационные отчисления (ст. 256 – 259.3 НК РФ),

- Прочие затраты, перечисленные в ст. 264 НК РФ.

Налоговый и отчетный период по налогу на прибыль

Как платить налог на прибыль: за квартал или год? Оба ответа верны. Сначала в течение года перечисляются авансы по налогу на прибыль. Годовой налог уплачивается до 28 марта следующего года. Есть еще один вариант уплаты авансов – ежемесячно, исходя из фактической прибыли.

Налог на прибыль организации – это какой налог с точки зрения сдачи отчетности? Ответ зависит от порядка уплаты авансов:

|

Как перечисляются авансы |

Как сдавать отчетность |

|---|---|

|

Ежемесячно |

За каждый месяц |

|

Ежеквартально |

За каждый квартал |

|

Авансовые платежи в течение квартала |

И в любом случае компания сдает годовую налоговую декларацию.

Налог на прибыль предприятия: ставка

Следующее, что вам понадобится, чтобы рассчитать налог на прибыль организаций – это ставки налога на прибыль. Стандартная ставка налога на прибыль организации составляет 20%. Она делится между двумя бюджетными уровнями:

- Налог на прибыль организаций – это налог федеральный в размере 3%

- Налог на прибыль организаций – это налог региональный в размере 17%.

Пример

За год фирма получила прибыль в размере 550 000 руб. Налоговые отчисления будут такими:

- Налог на прибыль организации в федеральный бюджет – 16 500 руб. (550 000 * 3%),

- Налог на прибыль организации – налог в региональный бюджет – 93 500 руб. (550 000 * 17%).

Это в стандартной ситуации. Региональные чиновники могут ввести в своем субъекте РФ пониженный тариф. Тогда картина будет такой:

- Налог на прибыль организации – это федеральный налог в размере тех же 3%,

- Налог на прибыль организации – это региональный налог в размере, установленном местными властями.

Не всегда налог на прибыль фирмы платят по указанным ставкам. Налоговый кодекс (ст. 284) устанавливает льготные ставки в зависимости от категории налогоплательщика или вида его деятельности. Например:

|

Ставка |

Для кого действует |

|---|---|

|

0% |

|

|

2% |

Резиденты отдельных экономических зон |

|

3% |

Технико-внедренческие компании |

|

9% |

Участники рынка ценных бумаг |

|

13% |

Получатели дивидендов от российских источников |

|

15% |

Участники сделок с государственными ценными бумагами |

|

30% |

Иностранные участники российского рынка ценных бумаг |

Скачать ставки налога на прибыль на 2020 год в полной таблице вы можете по ссылке в начале статьи.

>Налог на прибыль организаций в 2019 году

Что это такое

Налог на прибыль является одним из обязательных налогов ОСНО для юридических лиц (в том числе иностранных). ИП, в свою очередь, платят налог на доходы физических лиц (более подробно ). Налог на прибыль является федеральным налогом, величина которого напрямую зависит от финансовой деятельности организации (ее прибыли).

Кто освобожден от уплаты налога на прибыль

От уплаты налога на прибыль освобождены:

- Организации, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН), а также уплачивающие налог на игорный бизнес.

- Участники проекта «Инновационный центр «Сколково».

- Ряд иностранных и международных организаций (перечисленных в п.4 ст. 246 НК РФ).

- Организации, отвечающие определенным условиям, при соблюдении которых полученный доход облагается нулевой ставкой, например, ведение образовательной или медицинской деятельности (перечень доходов, по которым возможно применение ставки 0%, установлен ст.284, 284.1, 284.3 НК РФ).

Объект налога на прибыль организаций

Объектом налогообложения является прибыль организации, полученная по итогам отчетного (налогового) периода.

Примечание: прибыль – это разница между полученными доходами и произведенными расходами.

Доходы для целей налогообложения прибыли

- Доходы от реализации (выручка от реализации товаров, работ и услуг, имущественных прав).

- Внереализационные доходы (иные поступления, не относящие к доходам от реализации). Полный перечень внереализационных доходов приведен в ст. 249 НК РФ.

Примечание: перечень доходов, не учитываемых при расчете налога, приведен в ст. 251 НК РФ. Данный список является закрытым и, в случае, если какие-то доходы не указаны в нем, их нужно учесть при расчете налога.

Расходы для целей налогообложения прибыли

- Расходы от реализации.

- Внереализационные расходы.

Расходы от реализации, в свою очередь, делятся на прямые и косвенные.

Прямые расходы учитываются по мере реализации товаров, в стоимости которых они учтены (амортизационные расходы, оплата труда сотрудникам, участвующим в производстве товаров, работ и услуг, материальные расходы).

Косвенные расходы учитываются в том периоде в котором были произведены. К ним относятся все иные расходы, кроме прямых и внереализационных.

Примечание: перечень расходов, не учитываемых при расчете налога, приведен в ст. 270 НК РФ. Указанный список является закрытым, перечисленные в нем расходы ни при каких обстоятельствах не могут уменьшать доходы организации.

Обратите внимание, для того, чтобы принять расходы в уменьшение налога на прибыль они должны быть документально подтверждены, обоснованы и направлены на получение дохода. Если хотя бы одно из условий не соблюдено в признании расходов организации будет отказано.

Примечание: очень часто налоговые органы ставят под сомнение обоснованность заявленных расходов из-за недобросовестных контрагентов. Подробно о проверке контрагентов вы можете прочитать .

Методы учета доходов и расходов

Порядок учета доходов и расходов в том или ином периоде определяется двумя методами:

- Метод начисления. Доходы и расходы признаются в том периоде, в котором они были произведены, вне зависимости от даты оплаты и поступления средств.

- Кассовый метод. Доходы и расходы признаются в том периоде, в котором прошла оплата расходов или были получены средства (имущество, имущественные права). Организации могут применять этот метод при условии, что за четыре предыдущих квартала выручка не превышала миллиона за каждый квартал (в сумме 4 млн. руб. за 4 квартала).

Примечание: организация может применять только один из указанных методов, комбинирование (например, для доходов один метод, а для расходов другой) не допускается.

Более подробно о методах ведения учета доходов и расходов по налогу на прибыль можно узнать из ст. 271-273 НК РФ.

Расчет налога на прибыль организаций

Налог на прибыль организаций рассчитывается по следующей форме:

Налог к уплате в бюджет = Налоговая база х Ставка налога – Авансовые платежи – Торговый сбор

Налоговая база

База налога на прибыль определяется как разница между доходами и расходами (прибыль). В случае если расходы превышают доходы, база признается равной нулю. И налог в бюджет не уплачивается.

Обратите внимание, прибыль определяется нарастающим итогом с начала года.

Примечание: если прибыль облагается разными ставками, то налоговая база рассчитывается отдельно по каждой ставке.

В случае если у организации имеется убыток, подлежащий переносу, он также уменьшает базу по налогу.

Налоговая ставка

Основная ставка – 20%. Налог, уплаченный по данной ставке, распределяется в бюджеты в следующих пропорциях:

- 3% – в федеральный бюджет.

- 17% – в бюджет субъекта РФ.

Специальные налоговые ставки

| Налоговая ставка | Вид дохода |

|---|---|

| 30% | Доходы от оборота ценных бумаг (кроме доходов по дивидендам), учитываемых на счетах депо, при нарушении процедуры представления информации налоговому агенту |

| 20% | Доходы иностранных организаций не относящиеся к деятельности через постоянное представительство (кроме доходов, поименованных в п.2,3,4 ст.284 НК РФ) |

| Доходы от деятельности по добыче углеводородного сырья в отношении организаций, отвечающих требованиям п.1 ст. 275.2 НК РФ | |

| 15% | Доходы в виде процентов по государственным и муниципальным ценным бумагам |

| Доходы иностранных организаций, полученные в виде дивидендов от российских компаний | |

| 13% | Доходы российских организаций в виде дивидендов от российских и иностранных компаний |

| Доходы от дивидендов, полученных по акциям, права на которые удостоверены депозитарными расписками | |

| 10% | Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок |

| 9% | Доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 г., а также иные доходы, указанные в пп. 2 п. 4 ст. 284 НК РФ |

| 0% | Перечень организаций, имеющих право применять нулевую ставку поименован в ст. 284 НК РФ. |

Авансовые платежи

Авансовые платежи уплачиваются одним из трех способов:

- Каждый квартал с уплатой ежемесячных платежей.

- Каждый квартал без уплаты ежемесячных платежей.

- Ежемесячно по фактической прибыли.

Более подробно о порядке расчета, сроках и способах уплаты авансовых платежей.

Пример расчета налога на прибыль по итогам года

Налогооблагаемый доход ООО «Ромашка» за 2018 год составил 35 млн. руб.

Расходы, принимаемые в уменьшение доходов, составили 15 млн. руб.

База по налогу составит 20 млн. руб. (35 млн. руб. – 15 млн. руб.)

Ставка – 20 %.

Налог, рассчитанный по итогам 2018 года, будет равен 4 млн. руб. (20 млн. руб. х 20%).

Уплаченные за год авансовые платежи составили 3 млн. руб.

Налог к уплате в бюджет составит 1 млн. руб. (4млн. руб. – 3 млн. руб.), из них:

- 30 000 руб. в федеральный бюджет.

- 170 000 руб. в бюджет субъекта РФ.

Налог на прибыль к уплате

Отчетным периодом по налогу на прибыль является квартал, полугодие и 9 месяцев.

Примечание: для организаций, выбравших способ уплаты авансов по фактической прибыли (ежемесячно), отчетным периодом является месяц, два месяца и так до окончания года.

Налоговым периодом по налогу на прибыль является календарный год.

Организации в течение года должны уплачивать авансовые платежи по итогам каждого отчетного периода (в зависимости от способа уплаты авансов).

Более подробно о порядке расчета, сроках и способах уплаты авансовых платежей.

Налог на прибыль подлежит уплате в срок до 28 марта следующего года.

Отчетность по налогу на прибыль организаций

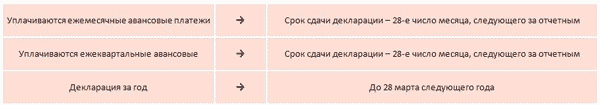

По итогам каждого отчетного и налогового периода организациям необходимо сдавать налоговую декларацию.

Обратите внимание, что с 2017 года применяется новая форма налоговой декларации по налогу на прибыль.

Если организация уплачивает ежеквартальные авансы декларации она сдает 4 раза (по итогам каждого квартала за год). При уплате авансов по фактической прибыли декларацию нужно сдавать 12 раз в год (с января по ноябрь и за год).

Декларации по итогам отчетного периода сдается в ИФНС не позднее 28 дней с окончания отчетного периода. Декларация по итогам года не позднее 28 марта следующего года.

Примечание: декларация сдается по месту учета организации и ее обособленных подразделений. Крупнейшие налогоплательщики отчитываются по месту учета.

Плательщики налога на прибыль обязаны вести регистры налогового и аналитического учета.

Если в налоговом периоде у налогоплательщика отсутствовали операции по налогу на прибыль и не было движения денежных средств по расчетным счетам и кассе он может подать единую упрощенную декларацию.

>Глава 25 НК РФ. Налог на прибыль организаций

Кто платит

- Все российские юридические лица (ООО, АО и пр.).

- Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ.

На что начисляется налог

На прибыль, то есть на разницу между доходами и расходами.

Доходы — это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении прибыли все доходы учитываются без НДС и акцизов.

Расходы — это обоснованные и документально подтвержденные затраты предприятия. Они делятся на расходы, связанные с производством и реализацией (зарплата сотрудников, покупная стоимость сырья и материалов, амортизация основных средств и пр.) и на внереализационные расходы (отрицательная курсовая разница, судебные и арбитражные сборы и пр.). Кроме того, существует закрытый перечень расходов, которые нельзя учитывать при налогообложении прибыли. Это, в частности, начисленные дивиденды, взносы в уставный капитал, погашение кредитов и др.

При налоговых проверках большинство проблем возникает именно из-за расходов: инспекторы заявляют, что расходы экономически не обоснованы, первичные документы оформлены неверно и т д. и т п. Поэтому бухгалтеры, как правило, уделяют повышенное внимание документам, подтверждающим расходы.

На что не начисляется налог

На прибыль от видов деятельности, переведенных на единый налог на вмененный доход (ЕНВД), а также на прибыль предприятий, перешедших на упрощенную систему налогообложения или на уплату единого сельскохозяйственного налога.

В какой момент признать доходы и расходы при расчете налога на прибыль

Существует два способа признания доходов и расходов: метод начисления и кассовый метод.

Метод начисления предусматривает, что доходы и расходы в общем случае учитываются в периоде, когда они возникли, независимо от фактического поступления или выплаты денег. Например: организация по договору должна оплатить аренду офиса за август не позднее 31 августа, но арендный платеж перечислен только в октябре. При методе начисления бухгалтер должен отразить данную сумму в расходах в августе, а не в октябре.

При кассовом методе доходы в общем случае признаются в момент поступления денег на расчетный счет или в кассу, а расходы — в момент, когда организация погасила обязательство перед поставщиком. Так, если аренда офиса за август фактически оплачена в октябре, то при кассовом методе бухгалтер покажет расходы в октябре, а не в августе.

Организация вправе сама выбрать, какой из двух методов — начисления или кассовый — она будет применять. Но существует ограничение: метод начисления может использовать любое предприятие, а кассовый метод запрещено применять банкам. К тому же для перехода на кассовый метод должно выполняться условие: выручка от реализации без учета НДС в среднем за предыдущие четыре квартала не может превышать один миллион рублей за каждый квартал. Этот же лимит должен сохраняться и в течение времени, когда компания применяет кассовый метод. В случае превышения предельной выручки организация обязана перейти на метод начисления с начала текущего года. Выбранный метод закрепляют в учетной политике на соответствующий год и применяют в течение этого года.

Налоговые ставки

Основная ставка налога на прибыль составляет 20 процентов. В период с 2017 по 2020 год включительно 3 процента зачисляются в федеральный бюджет, а 17 процентов — в региональный.

Для некоторых видов дохода введены другие значения. Из этих видов дохода на практике бухгалтер чаще всего имеет дело с полученными дивидендами, для которых в общем случае действует ставка 13 процентов (в полном объеме зачисляется в федеральный бюджет). Заметим, что до 1 января 2015 года ставка по дивидендам равнялась 9 процентов.

Как рассчитать налог на прибыль

Нужно определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить ее на соответствующую налоговую ставку. По прибыли, подпадающей под разные ставки, базы определяются отдельно.

Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который соответствует одному календарному году. Иными словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля.

Если по итогам года оказалась, что расходы превысили доходы, и компания понесла убытки, то налоговая база считается равной нулю. Это значит, что величина налога на прибыль не может быть отрицательной, сумма налога должна быть либо нулевой, либо положительной.

Правильность расчета базы должна подтверждаться записями в регистрах налогового учета. Эти регистры каждое предприятие разрабатывает самостоятельно и закрепляет в учетной налоговой политике. На практике регистры налогового учета аналогичны регистрам бухгалтерского учета. Два вида учета — налоговый и бухгалтерский — нужны, чтобы отразить разные правила формирования доходов и расходов, действующие соответственно в налоговом и бухучете. В некоторых случаях «налоговая» и «бухгалтерская» прибыль могут совпадать.

Как рассчитать авансовые платежи по налогу на прибыль

В течение года бухгалтер должен начислять авансовые платежи по налогу на прибыль. Существует два способа начисления авансовых платежей.

Первый способ устанавливается для всех организаций по умолчанию и предусматривает, что отчетными периодами являются первый квартал, полугодие и девять месяцев. Авансовые платежи делаются по окончании каждого отчетного периода. Сумма платежа по итогам первого квартала равна налогу от прибыли, полученной в первом квартале. Авансовый платеж по итогам полугодия равен налогу от прибыли, полученной за полугодие, за минусом авансового платежа за первый квартал. Величина платежа по итогам девяти месяцев равна налогу от прибыли за девять месяцев за вычетом авансовых платежей за первый квартал и полугодие.

Плюс к этому в течение каждого отчетного периода делаются ежемесячные авансовые платежи. По окончании отчетного периода бухгалтер выводит авансовый платеж по итогам этого периода (правила расчета мы привели выше), а затем сравнивает его с суммой ежемесячных платежей, сделанных в рамках данного периода. Если ежемесячные платежи в сумме оказались меньше итогового авансового платежа, компания должна доплатить разницу. Если же образовалась переплата, то бухгалтер учтет ее в будущих периодах.

Ежемесячные авансовые платежи рассчитываются по следующим правилам. В первом квартале, то есть в январе, феврале и марте, бухгалтер начисляет такие же ежемесячные авансовые платежи, как в октябре, ноябре и декабре предыдущего года. Во втором квартале бухгалтер берет налог от прибыли, фактически полученной в первом квартале, и эту цифру делит на три. В результате получается сумма ежемесячных авансовых платежей за апрель, май и июнь. В третьем квартале бухгалтер берет налог от фактической прибыли за полугодие, вычитает авансовый платеж первого квартала, и полученную цифру делит на три. Выходит сумма ежемесячных авансовых платежей за июль, август и сентябрь. В четвертом квартале бухгалтер берет налог от прибыли, фактически полученной за девять месяцев, отнимает авансовые платежи за полугодие, и полученную величину делит на три. Это и есть авансовые платежи за октябрь, ноябрь и декабрь.

Второй способ — исходя из фактической прибыли. Данный способ компания может принять для себя добровольно. Для этого нужно уведомить налоговую инспекцию не позднее 31 декабря о том, что в течение будущего года предприятие переходит на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли. При этом способе отчетными периодами являются месяц, два месяца, три месяца и так далее до окончания календарного года. Авансовый платеж за январь равен налогу от прибыли, фактически полученной в январе. Авансовый платеж за январь-февраль равен налогу от прибыли, фактически полученной в январе и феврале за минусом авансового платежа за январь. Авансовый платеж за январь-март равен налогу от прибыли, фактически полученной в январе-марте за вычетом авансовых платежей за январь и февраль. И так далее вплоть до декабря.

Организация, ранее выбравшая второй способ начисления авансовых платежей (то есть исходя из фактической прибыли), вправе отказаться от него, и с начала следующего года «вернуться» на первый способ. Для этого нужно подать в ИФНС соответствующее заявление не позднее 31 декабря текущего года. В случае «возвращения» к первому способу авансовый платеж за январь-март будет равен разности между авансовым платежом по итогам девяти месяцев и авансовым платежом по итогам полугодия предшествующего года.

Компании, чья выручка от реализации без НДС не превышала в течение четырех предыдущих кварталов в среднем 15 миллионов рублей за квартал, должна начислять только квартальные авансовые платежи. Это правило независимо от суммы выручки распространяется также на бюджетные, некоммерческие и некоторые другие организации.

Вновь созданные организации начисляют не ежемесячные, а квартальные авансовые платежи до тех пор, пока не закончится полный квартал с даты их госрегистрации. Затем бухгалтер должен посмотреть, чему равна выручка от реализации (без НДС). Если она не превышает 5 миллиона рублей в месяц или 15 миллионов рублей в квартал, компания может продолжать начислять только квартальные авансовые платежи. В случае превышения лимита предприятие со следующего месяца переходит на ежемесячные авансовые платежи.

Когда перечислять деньги в бюджет

Если отчетными периодами являются квартал, полугодие и девять месяцев, то авансовые платежи по итогам отчетных периодов делаются не позднее 28 апреля, 28 июля и 28 октября соответственно. Ежемесячный авансовый платеж за январь следует перечислить не позднее 28 января, за февраль — не позднее 28 февраля и так далее по декабрь включительно.

Если компания делает авансовые платежи исходя из фактической прибыли, то авансовый платеж за январь делается не позднее 28 февраля, за январь-февраль — не позднее 28 марта и так далее, вплоть до 28 января следующего года.

Независимо от выбранного способа начисления авансовых платежей по окончании календарного года бухгалтер выводит итоговую величину налога на прибыль за прошедший год. Затем он сравнивает ее с суммой авансовых платежей, начисленных по итогам отчетных периодов. Если авансовые платежи в сумме оказались меньше итоговой величины налога, предприятие доплачивает разницу в бюджет. Если же образовалась переплата, бухгалтер учтет ее в следующих периодах. Итоговую сумму налога на прибыль необходимо заплатить не позднее 28 марта следующего года.

Как отчитываться по налогу на прибыль

Компании, чья деятельность полностью переведена на один или несколько спецрежимов налогообложения (ЕНВД, упрощенную систему или уплату единого сельхозналога) могут не отчитываться по налогу на прибыль.

Все остальные юридические лица, совершившие хотя бы одну операцию по приходу или расходу наличных, либо безналичных денежных средств, независимо от того, есть ли у них доходы, должны предоставлять в инспекцию декларации по налогу на прибыль по итогам отчетных и налоговых периодов.

Декларацию по налогу на прибыль по итогам налогового периода (года) нужно предоставлять в инспекцию не позднее 28 марта следующего года. Некоммерческие организации, у которых не возникла обязанность по уплате налога, сдают декларацию упрощенной формы. Все прочие предприятия независимо от обязанности по уплате налога сдают по итогам года декларации по полной форме.

Компании, для которых отчетными периодами являются квартал, полугодие и девять месяцев, отчитываются по упрощенной форме не позднее 28 апреля, 28 июля и 28 октября соответственно. Организации, для которых отчетными периодами приняты месяц, два месяца и так далее, отчитываются по упрощенной форме не позднее 28 февраля, 28 марта и так далее вплоть до 28 января следующего года.

Перечисление налога в бюджет

Порядок исчисления и уплаты налога на прибыль и авансовых платежей по нему установлен ст. 286, 287 НК РФ . Организации, имеющие обособленные подразделения, уплачивают налог на прибыль в соответствии со ст.288 НК РФ

Сумма уплачиваемого налога по итогам налогового периода и авансовых платежей по итогам отчетного периода определяется налогоплательщиком самостоятельно (кроме случаев, когда такая обязанность возлагается на налогового агента) (ст. 286 НК РФ) .

Режим уплаты авансовых платежей исходя из фактической прибыли определяется налогоплательщиком и закрепляется в учетной политике на очередной налоговый период.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного в ст. 289 НК РФ для подачи налоговых деклараций за соответствующий налоговый период (ст. 287 НК РФ) .

Согласно 286 НК РФ налог уплачивается авансовыми платежами в течение отчетного периода. Уплату авансовых платежей можно осуществлять тремя способами:

Авансовые платежи по налогу

В течение года организации должны уплачивать авансовые платежи. Существуют три возможных способа их уплаты:

Первый способ — по итогам I квартала, полугодия и 9 месяцев плюс ежемесячные авансовые платежи внутри каждого квартала. Применяют все организации, за исключением тех, кто обязан применять второй или выбрал третий способ.

Обязанность платить ежемесячные авансы зависит от величины доходов от реализации, которые получает организация. По итогам каждого прошедшего квартала производится расчет средней величины доходов от реализации за предыдущие четыре квартала (идущие подряд, независимо от того, в один налоговый период они попадают или в два) и сравнивается с установленным ограничением в 3 млн руб. Если средняя величина менее 3 млн руб, то организация освобождается от уплаты ежемесячных авансовых платежей. При этом для освобождения не требуется разрешения налоговой инспекции, так же их не надо уведомлять об этом.

Порядок расчета ежемесячных авансовых платежей приведен в абзацах 3 — 5 п. 2 ст. 286 НК РФ.

Сумма ежемесячных авансовых платежей отражается по строке 290 листа 02, в том числе в разрезе бюджетов по строкам 300 и 310, а также по строкам 120—140, 220—240 подраздела 1.2 разд. 1 налоговой декларации. При этом в налоговой декларации по итогам налогового периода ежемесячные авансовые платежи на I квартал текущего года не рассчитываются.

Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, вы должны уплачивать не позднее 28-го числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ) .

Второй способ — по итогам I квартала, полугодия и 9 месяцев без уплаты ежемесячных авансовых платежей. Организации, обязанные применять этот способ, перечислены в п.3 ст.286 НК РФ . К ним, в частности относятся организации, у которых за предыдущие четыре квартала доходы от реализации не превышали в среднем трех миллионов рублей за каждый квартал. Так же этот способ применяют бюджетные организации, НКО, не имеющие дохода от реализации товаров (работ, услуг), участники простых товариществ в отношении доходов, получаемых ими от участия в простых товариществах и т. д.

Сумма квартального авансового платежа по итогам отчетного периода определяется исходя из фактической прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода (квартала, полугодия, девяти месяцев) с учетом ранее уплаченных сумм авансовых платежей.

Третий способ — по итогам каждого месяца исходя из фактически полученной прибыли. Применяют организации, которые изъявили желание платить авансовые платежи этим способом и известили об этом налоговую инспекцию не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. Соответственно, переход на такой вариант уплаты авансовых платежей возможен только с начала налогового периода.

В случае перехода на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли отчетными периодами признаются месяц, два месяца, три месяца и т. д. до конца налогового периода. Сумма авансового платежа за отчетный период определяется исходя из ставки налога и фактически полученной прибыли в отчетном периоде, которая рассчитывается нарастающим итогом с начала налогового периода до окончания соответствующего месяца (абз. 7 п. 2 ст. 286 НК РФ) .

В бюджет ежемесячно перечисляется разница между суммой авансового платежа, начисленной нарастающим итогом с начала года, и авансовым платежом, начисленным и уплаченным за предыдущий отчетный период. Уплата производится в срок до 28 числа месяца, следующего за отчетным периодом.

Код Бюджетной Классификации (КБК)

Расшифровка кода

- 182 1 01 01011 01 *000 110 — Налог на прибыль организаций, зачисляемый в федеральный бюджет

- 182 1 01 01012 02 *000 110 — Налог на прибыль организаций, зачисляемый в бюджеты субъектов Российской Федерации

- 182 1 01 01013 01 *000 110 — Налог на прибыль организаций для сельскохозяйственных товаропроизводителей, не перешедших на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), по деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной данными организациями собственной сельскохозяйственной продукции, зачисляемый в федеральный бюджет

- 182 1 01 01014 02 *000 110 — Налог на прибыль организаций для сельскохозяйственных товаропроизводителей, не перешедших на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), по деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной данными организациями собственной сельскохозяйственной продукции, зачисляемый в бюджеты субъектов Российской Федерации

- 182 1 01 01020 01 *000 110 — Налог на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона «О соглашениях о разделе продукции» и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов Российской Федерации

- 182 1 01 01030 01 *000 110 — Налог на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам

- 182 1 01 01040 01 *000 110 — Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями

- 182 1 01 01050 01 *000 110 — Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями

- 182 1 01 01060 01 *000 110 — Налог на прибыль организаций с доходов, полученных в виде дивидендов от иностранных организаций российскими организациями

- 182 1 01 01070 01 *000 110 — Налог на прибыль организаций с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам

Вместо «*000» в 14?17 разрядах КБК следует указывать:

- 1000 — при уплате налогов, сборов, взносов (включая перерасчеты, недоимку и задолженность, в том числе по отмененным налогам, сборам, взносам);

- 2000 — пени и проценты по соответствующим налогам, сборам, взносам;

- 3000 — суммы денежных взысканий (штрафов) по соответствующим налогам, сборам, взносам.

По какой статье КОСГУ бюджетным и автономным учреждениям оплачивать операции по начислению и перечислению налога на прибыль и налога на добавленную стоимость?

22 мая 2019

Рассмотрев вопрос, мы пришли к следующему выводу:

Операции по начислению и перечислению налога на прибыль и налога на добавленную стоимость, уплачиваемые бюджетными и автономными учреждениями, отражаются по статье аналитической группы подвида доходов бюджетов 180 «Прочие доходы» и подстатье 189 «Иные доходы» КОСГУ.

Обоснование вывода:

Начиная с 01.01.2019 при определении статей (подстатей) КОСГУ необходимо руководствоваться порядком применения классификации операций сектора государственного управления, утвержденным приказом Минфина России от 29.11.2017 N 209н, далее — Порядок N 209н (письмо Минфина от 10.08.2018 N 02-05-11/56735). Методические рекомендации к Порядку N 209н доведены письмом Минфина России от 29.06.2018 N 02-05-10/45153.

Согласно п. 9 раздела II Порядка N 209н на подстатью 189 «Иные доходы» КОСГУ относятся операции налогоплательщиков — государственных (муниципальных) автономных и бюджетных учреждений по начислению налогов, объектом налогообложения для которых являются доходы (прибыль) учреждения, в частности:

— по начислению налога на добавленную стоимость по доходам от произведенных продаж, выполненных работ, оказанных услуг, облагаемых в соответствии с законодательством о налогах и сборах налогом на добавленную стоимость;

— по начислению налога на прибыль организаций, исчисленного по результатам налогового (отчетного) периода, подлежащего уплате в бюджет.

При этом, в отличие от Указаний N 65н, Порядком N 209н не предусмотрена возможность выбора учреждением между подстатьями 131 и 189 КОСГУ в целях отражения в учете указанных операций.

Согласно п. 12.1.7 Порядка N 132н налог на прибыль и НДС, уплачиваемые бюджетными и автономными учреждениями, отражаются по статье 180 «Прочие доходы» аналитической группы подвида доходов бюджетов (далее — АнКВД).

Таким образом, в рассматриваемой ситуации в учете бюджетного или автономного учреждения могут быть оформлены следующие бухгалтерские записи:

1. Дебет 2 401 10 189 Кредит 2 303 03 731

— начислен налог на прибыль;

2. Дебет 2 303 03 631 Кредит 201 11 610

одновременно уменьшение забалансового счета 17 (АнКВД 180 КОСГУ 189)

— перечислен налог на прибыль;

3. Дебет 2 401 10 189 Кредит 2 303 04 731

— начислен налог на добавленную стоимость;

4. Дебет 2 303 04 631 Кредит 201 11 610

одновременно уменьшение забалансового счета 17 (АнКВД 180 КОСГУ 189)

— перечислен налог на добавленную стоимость.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Пожидаева Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна