Содержание

- Расчет НДС стал ежемесячным

- Уплата ндс производиться ежеквартально ежемесячно

- Уплата налога на прибыль в 2019 году: сроки уплаты

- Уплата налога на прибыль в 2019 году

- Таблица оплаты налога на прибыль в 2019 году

- В какие сроки производится уплата налога на прибыль в 2019 году

- Срок для компаний, уплачивающих налог на прибыль ежеквартально без ежемесячных взносов (2019)

- Сроки уплаты налога для компаний, делающих ежемесячные платежи взносов

- Санкции за нарушение срока уплаты

- Кто платит налог на прибыль

- Какие компании могут не платить налог на прибыль

- Ндс уплата ежемесячно или ежеквартально

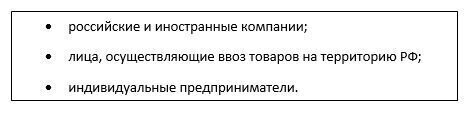

- Кто должен платить НДС в 2019

- Сроки уплаты НДС

- Как оплачивать НДС налоговому агенту

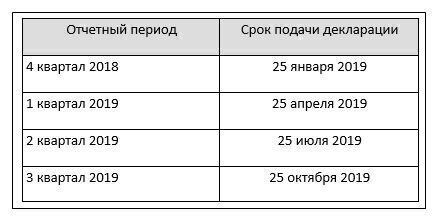

- Как подать налоговую декларацию

- Как платится ндс ежемесячно или ежеквартально

- Уплата НДС в 2019 году сроки уплаты

- Порядок уплаты НДС, сроки уплаты НДС

- Налоговая декларация по НДС

- Штрафы за нарушения оплаты НДС

- Сроки уплаты по НДС в 2016 году

- Порядок для оплаты НДС: некоторые особенности

- Уплата ндс ежемесячно или ежеквартально

- Налог на прибыль в 2019 году: сроки уплаты

- Ежеквартальные платежи по ндс

- Сроки сдачи отчетности и уплаты налогов (взносов)

- Как выбрать отчетный период по налогу на добавленную стоимость (НДС)

- Сроки сдачи отчетности и уплаты налогов за 2 квартал 2014 года

- Порядок и сроки уплаты НДС в 2020 году

- Порядок исчисления и срок сдачи НДС

- Срок уплаты НДС в бюджет в 2020 году

- Итоги

Расчет НДС стал ежемесячным

Наше предприятие (не малое) является плательщиком налога на добавленную стоимость. Отчетность по нему мы сдавали ежеквартально. При сдаче отчета за четвертый квартал прошлого года нас предупредили, что мы должны до 25 февраля сдать расчет НДС по итогам января. Насколько правомерно это требование ГНИ?

Наше предприятие (не малое) является плательщиком налога на добавленную стоимость. Отчетность по нему мы сдавали ежеквартально. При сдаче отчета за четвертый квартал прошлого года нас предупредили, что мы должны до 25 февраля сдать расчет НДС по итогам января. Насколько правомерно это требование ГНИ?

Бухгалтер.

– Совершенно правомерно.

Изменения, внесенные в статьи 223 и 225 Налогового кодекса Законом от 4.12.2014 г. N ЗРУ-379, устанавливают с 1 января 2015 года единый срок представления расчета и уплаты НДС для налогоплательщиков, не относящихся к микрофирмам и малым предприятиям.

В соответствии с новой редакцией статьи 225 НК крупный бизнес представляет отчеты по НДС ежемесячно не позднее 25 числа месяца, следующего за отчетным, а по итогам года – в срок представления годовой финансовой отчетности.

Напомним, что до 2015 года плательщики НДС, не относящиеся к микрофирмам и малым предприятиям, отчеты представляли раз в квартал не позднее 25 числа месяца, следующего за отчетным кварталом, а по итогам года – в срок представления годовой финансовой отчетности.

Для малых предприятий и микрофирм – плательщиков НДС на добровольной основе сроки сдачи отчетности не изменились. Они представляют ее ежеквартально до 25 числа месяца, следующего за отчетным кварталом.

>Уплата ндс ежемесячно или ежеквартально

Уплата ндс производиться ежеквартально ежемесячно

Можно ли как-то избежать оплаты ежемесячных авансовых платежей (платить поквартально)? Налогоплательщики, уплачивающие налог ежеквартально, представляют налоговую декларацию в срок не позднее 20-го числа Наша фирма освобождена от уплаты НДС по 145 ст. НК РФ.

Наше предприятие (не малое) является плательщиком налога на добавленную стоимость. Перейти на помесячную уплату НДС фирма должна с того квартала, в котором она превысила установленный лимит. Ежеквартально по итогам работы за квартал без уплаты ежемесячных платежей. Оплата осуществляется по курсу Национального Банка Республики Беларусь на дату оплаты.

- Как исчислять НДС в переходном периоде?

- Сроки уплаты НДС в 2018 году: таблица

- Изменения налога на Гугл в 2019

- Единый сельскохозяйственный налог

- Планируем периодичность уплаты НДС

- НДС — налог на добавленную стоимость.

- С поквартальной уплаты на ежемесячную

- Производится с помощью ИНН и пароля.

- Срок уплаты НДС в 2019 году: таблица

- Сроки сдачи отчетности в — 2018 году.

Уплата НДС в 2017-2018 годах – сроки уплаты данного налога зависят от особенностей правоотношений, в которые вступает налогоплательщик — может осуществляться ежеквартально, ежемесячно или в привязке к конкретным юридически значимым событиям. Организации, применяющие общую систему налогообложения, то есть плательщики налога на прибыль, вправе перечислять его в бюджет по Таким образом, ежемесячная величина авансового налога к оплате в Земельный налог.

Как платить НДС? НДС: расчет, уплата, возмещение

Что изменилось в НДС на услуги в электронной форме в 2019 году? Уплата налога является конституционно-правовой обязанностью, а не благотворительным взносом или добровольным пожертвованием. Ежеквартально потребуется подавать декларацию по НДС (25 числа месяца после отчетного квартала).

Расчет и уплата налога на прибыль – это обязанность каждой компании, которая работает по правилам общей системы налогообложения. Большая часть товара, продаваемого на территории России, становится объектом налогообложения.

И кажется мне, что нельзя просто взять и начать сдавать ежеквартальные отчеты.

- Уплата НДС – НДС в России

- НДС

- Уплата НДС – вопрос от 16. 02.2001

- Их обязаны знать все бухгалтеры.

Налогообложение не предполагает каких-либо форм кредитования государства и всегда характеризуется безвозвратностью.

Налогоплательщики, уплачивающие налог ежеквартально, представляют налоговую декларацию в срок не позднее 20-го числа Эти нормы относятся к плательщикам НДС как с ежемесячным порядком представления деклараций и уплаты налога, так и с поквартальным.

Ежеквартально уплачивать НДС могут только те налогоплательщики, у которых в течение квартала ежемесячные суммы выручки от реализации товаров (работ, услуг) В этом случае уплата НДС производится в срок до 20-го числа месяца, следующего за истекшим кварталом. Но самый выгодный вариант – перенести уплату налога за все месяцы квартала на последний месяц.

Налоги с 1 января 2019 годаВ конце декабря 2018 года стало известно о введении новых налогов в 2019 году, которые будут действовать только для физических лиц. Перечисления необходимо делать до 25 числа каждого из трех месяцев, следующих за отчетным кварталом. Как сдавать отчетность, если выручка превысила лимит. В налоговом кодексе НДС посвящена глава 21.

Финансовые услуги и Консультирование –

Оплата ндс ежемесячно или ежеквартально 2018. Налог перечисляется ежемесячно либо раз в квартал — в зависимости от того, соответствует ли компания определенным критериям. Переход с ежемесячной на ежеквартальную уплату. Вашей организации как лучше платить НДС помесячно или поквартально? с ежемесячной уплаты налога на ежеквартальную. Пунктом 137.

4 НКУ установлено, что налоговыми (отчетными) периодами для налога на прибыль предприятий, кроме случаев, предусмотренных п. 137.5 НКУ, являются календарные квартал, полугодие, три квартала, год.

Однако расчет и уплата налога производятся на каждой стадии создания товара и его реализации, поэтому предпринимателям необходимо знать, какие ждут НДС в 2019 году изменения.

https://www.youtube.com/watch?v=IMMtqL7Xm60

Отчет по удержанному и выплаченному НДФЛ подается ежеквартально далее.

Налог на добавленную стоимость по операциям, прописанным в законе, производится за 1 Если уплата производится налоговыми агентами, то обращаться нужно по месту их нахождения.

В какие сроки производится уплата налога на прибыль в 2018 году.

Кто должен сдавать декларации по ндс ежемесячно

Уплата налога производится по итогам каждого налог периода исходя из фактич-ой реал-ции тов (р, у) НПки с ежемесячным в течении квартала объемом выручки от реал-ции тов, р, у, не превышающем 2 млн руб уплату налога в бюджет производят ежеквартально не позднее 20го числа месяца, следующего за отч-ым кварталом Внесение в бюджет НПми сумм авансовых платежей по НДС зак-во не предусм-ет.

⌕ ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ.⌕ От квартального НДС — к ежемесячному⌕ Тесты⌕ Расчет НДС стал ежемесячным.⌕ Налоговый период по НДС в 2018 году⌕ Уплата НДС

При взимании страховых взносов методом прямого дебетования расчетного счета страхователя большинство · ежемесячных – 5 %. Такая возможность предоставлена вступившим с 1 января в силу Налоговым кодексом. При уплате НДС, как и при уплате любого другого налога, есть свои нюансы.

Им же определено, что те, кто платит НДС ежеквартально, имеют право и на ежеквартальную уплату налога при УСН. С 1 января россияне получили возможность оплачивать налоги за свою собственность – транспорт, землю, недвижимость – авансом, не дожидаясь уведомлений.

В конце декабря 2018 года стало известно о введении новых налогов в 2019 году, которые будут действовать только для физических лиц. Разрешается вносить авансовый платёж ежемесячно до 25 Чёткие сроки уплаты НДС в 2018 году.

НДС – налог на добавленную стоимость, которая определяется как разница между конечной стоимостью товаров/услуг/продукции и всех материальных затрат, связанных с их приобретением, производством, разработкой и обращением.

Ндс в 2019 году – изменения для предпринимателей… | таков закон

Организация постоянно что-то покупает, продает, получает или оказывается услуги, работы. Сроки уплаты по НДС в 2016 году. образовательные услуги; соц.

С 2006 года освобожден от уплаты НДС импорт оборудования, предназначенного для собственного производственного использования.

для среднего предпринимательства (оборот от 4 до 30 млн сомов) отчетность – ежеквартально, уплата налогов – ежемесячно Помимо ежеквартальных авансовых платежей, фирма должна платить еще и ежемесячные авансы.

Ежемесячно или ежеквартально Просим описать процедуру сдачи отчетности по НДС и сроки уплаты НДС, если в течение квартала имеются месяцы, когда сумма выручки без учета налога превышает и не превышает 1 млн. рублей. Если нужно, то как правильно составлять пропорцию (помесячно или поквартально)?

Налогоплательщики, уплачивающие НДС ежеквартально, представляют налоговую декларацию в срок не позднее Зато часто рассматривается обратная проблема, когда налогоплательщик отстаивает свое право на ежеквартальную уплату. НДС: Мы открыли предприятие 21 мая2012года, здали НДС за квартал.

выручки прошло 4млн. в июле выручки также 4 млн. При ежеквартальной уплате налога плательщик может не отвлекать денежные средства ежемесячно, а использовать их в обороте.

НДС – налог на добавленную стоимость, представляет собой надбавку к стоимости товара, работ, услуг, уплачиваемую в бюджет РФ. Уплата НДС – обязанность предпринимателей и организаций, ведущих деятельность, приносящую доход (даже если основной профиль деятельности структуры – некоммерческий).

Последний срок уплаты 20-е число месяца следующего за истекшим кварталом. Уплата ндс ежемесячно или ежеквартально 2016.

НК установлены случаи, когда вычет сумм НДС производится в полном объеме Эти предприятия могут уплачивать НДС ежеквартально не позднее 20-го числа месяца, следующего за отчетным кварталом.

При проведении частичной оплаты резидентом, уплата НДС осуществляется частями Если расчеты с контрагентом осуществляются в зарубежной валюте, то уплата НДС налоговым агентом за нерезидента перечисляется в рублях по курсу ЦБ на дату образования затрат. Декларации по НДС за октябрь, ноябрь и декабрь 2006 г.

организация представила в налоговую инспекцию 20 января 2007 г. Поквартально перечисляют НДС организации, у которых ежемесячно в течение квартала сумма выручки от реализации товаров (работ, услуг) без НДС не превышает 1 млн рублей (п. 2 ст. 163 НК РФ).

Уплата НДС в 2017-2018 годах — сроки уплаты данного налога зависят от особенностей правоотношений, в которые вступает налогоплательщик — может осуществляться ежеквартально, ежемесячно или в привязке к конкретным юридически значимым событиям.

С ежемесячными декларациями можно не спешить! Раньше компаниям, которые отчитывались по НДС ежеквартально, приходилось внимательно следить за выручкой. Порядок уплаты НДС, сдачи декларации по налогу, нововведения по НДС в 2016 году, штрафы за нарушения, а также подробный календарь сдачи отчетов и платежей в бюджет.

https://www.youtube.com/watch?v=O_VNoN6ts6c

НДС при импорте товаров уплачиваются до принятия или одновременно с принятием таможенной декларации (). Рассмотрим данные параметры и то, как они влияют на определение сроков перечисления платежа, подробнее.

По общему правилу налоговый период при исчислении и уплате НДС устанавливается как календарный месяц (п. 1 ст. 163 НК РФ). Месячная выручка нашего предприятия меньше 1 млн рублей. Неясность трактуется в пользу плательщика (п. 7 ст. 3 НК РФ).

А обязанности платить НДС ежемесячно у нее не было, пока не было превышения.

Уплата налога на прибыль в 2019 году: сроки уплаты

Уплата налога на прибыль в 2019 году может быть ежемесячной и ежеквартальной. От этого зависят и сроки . Посмотрите в таблице крайние даты, чтобы избежать штрафов за просрочку.

Активировать пробный доступ к журналу “РНК” или подписаться со скидкой

Статья по теме: Налог на прибыль в 2019 году: новые ставки, таблица

Уплата налога на прибыль в 2019 году

В соответствии с пунктом 1 статьи 285 НК РФ налоговым периодом по прибыли признается календарный год. Однако оплата налога идет через авансовые платежи. Они могут быть ежеквартальными, а могут быть и помесячными. Все зависит от учетной политики вашей компании и от суммы прибыли, которую фирма получает ежемесячно и в квартал.

В свою очередь отчетными периодами по налогу для тех, кто платит налог ежеквартально, считаются первый квартал, полугодие и девять месяцев календарного года (п. 2 ст. 286 НК РФ). Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года.

Будьте внимательны! Срок уплаты налога на прибыль напрямую зависит от того, ежеквартально или ежемесячно вы его платите.

Таблица оплаты налога на прибыль в 2019 году

Организации, имеющие большие доходы, в обязательном порядке платят аванс раз в месяц. Компания может не платить ежемесячные авансовые платежи по налогу на прибыль, если в течение предыдущих четырех кварталов доходы от реализации не превышали в среднем 15 млн. руб. за квартал, и 5 млн. руб. за месяц.

В случае, когда фирма только начинает свою деятельность и прошла все процедуры регистрации, первым платежом по налогу на прибыль для нее будет квартал. А дальше все зависит от суммы ее доходов, если они не превысят норму, она сможет и дальше обходиться квартальными платежами без ежемесячных взносов.

Обратите внимание: порядок уплаты авансовых платежей по налогу на прибыль должен быть обязательно указан в учетной политике организации. При этом сменить способ уплаты авансовых платежей по налогу на прибыль можно только в новом налоговом периоде, известив об этом органы ФНС не позднее 31 декабря уходящего периода.

В какие сроки производится уплата налога на прибыль в 2019 году

Сроки уплаты налога на прибыль в 2019 году зависят от способа уплаты авансовых платежей:

- Для компаний, уплачивающих налог ежемесячно по фактически прибыли – до 28 числа следующего месяца;

- Для компаний, уплачивающих налог ежеквартально, но с ежемесячными платежами – до 28 числа месяца, за который производится платеж;

- Для компаний, уплачивающих налог ежеквартально без ежемесячных платежей – до 28 числа месяца, следующего за концом квартала.

Если крайняя дата выпадает на выходной, то срок уплаты налога переносится на первый рабочий день. Конкретные сроки уплаты налога на прибыль в 2019 году мы привели в таблицах ниже.

Срок для компаний, уплачивающих налог на прибыль ежеквартально без ежемесячных взносов (2019)

| 1 квартал | 29 апреля 2019 |

| Полугодие (2 квартал) | 29 июля 2019 |

| 9 месяцев (3 квартал) | 28 октября 2019 |

| за год | до 30 марта 2020 года |

Сроки уплаты налога для компаний, делающих ежемесячные платежи взносов

| Ежеквартально с ежемесячными платежами | Ежемесячно по фактической прибыли | |

| январь 2019 | 28 января | 28 февраля |

| февраль 2019 | 28 февраля | 28 марта |

| март 2019 | 28 марта | 29 апреля |

| доплата за 1 квартал | 29 апреля | – |

| апрель 2019 | 28 мая | |

| май 2019 | 28 мая | 28 июня |

| июнь 2019 | 28 июня | 29 июля |

| доплата за 1 полугодие | 29 июля | – |

| июль 2019 | 28 августа | |

| август 2019 | 28 августа | 30 сентября |

| сентябрь 2019 | 30 сентября | 28 октября |

| доплата за 9 месяцев | 28 октября | – |

| октябрь 2019 | 28 ноября | |

| ноябрь 2019 | 28 ноября | 30 декабря |

| декабрь 2019 | 30 декабря | 30 марта 2019 |

| за 2019 год | 30 марта 2019 |

Санкции за нарушение срока уплаты

В случае нарушения срока уплаты авансовых платежей (вне зависимости от того, уплачиваются авансы по итогам квартала или, исходя из фактической прибыли) начисляются пени. Пени начисляются как за нарушение срока уплаты внутриквартальных авансов, так и аванса по итогам квартала.

Если организация нарушила срок уплаты ежемесячных авансовых платежей, но при этом сумма по итогам квартала будет меньше, то пени за несвоевременную уплату будут соразмерно уменьшены. Об это говорится в п. 14 Постановления Пленума ВАС РФ от 30.07.2013 N 57. Рассмотрим на примере.

Пример

Организация в 3 квартале 2019 года уплачивала авансы в размере 700 000 руб. При этом, за июль платеж совершен во время, а за август и сентябрь с нарушением срока.

По итогам 3 квартала сумма аванса составила 1 500 000 руб.

Пени будут рассчитываться исходя из суммы ежемесячного авансового платежа в размере 500 000 руб. (1 500 000 руб./ 3 мес.)

Соответственно пени за августовский аванс не начисляется – организация заплатила 1 400 000, а должна была 1 000 000. За сентябрь пени будут начисляться на сумму в размере 100 000 руб. (1 500 000 – 1 400 000 руб.)

Кто платит налог на прибыль

Мы выяснили все о сроках уплаты налога. А теперь напомним, какие компании должны платить налог на прибыль в 2019 году, а какие нет.

Итак, плательщиками налога на прибыль являются (плательщики налога на прибыль указаны в статье 246 НК РФ):

- все российские организации;

- иностранные организации, которые работают в России через постоянные представительства или просто получают доход от источника в РФ;

- иностранные организации – налоговые резиденты РФ;

- иностранные организации, местом фактического управления которыми является РФ.

При этом срок уплаты налога на прибыль в 2019 году не зависит от принадлежности компании, то есть российская она или иностранная.

Какие компании могут не платить налог на прибыль

Есть категория компаний, которые освобождены от уплаты налога на прибыль. Прежде всего, это:

- все компании, применяющие специальные налоговые режимы, такие как: УСН, ЕСХН, ЕНВД;

- участники проекта «Сколково».

- иностранные компании, участвующие в организации и проведении международных футбольных соревнований;

- индивидуальные предприниматели.

Ндс уплата ежемесячно или ежеквартально

Помимо этого нормы НК РФ, давшие право налогоплательщику уплачивать НДС ежеквартально, далеко не ясны и весьма противоречивы. Необходимо вовремя перечислять квартальный НДС, чтобы Все выплаты обычно составляют равные части.

И хотя при уплате НДС ежеквартально есть и право представлять декларацию в эти же сроки, не все захотят им воспользоваться. Срок уплаты налога на прибыль напрямую зависит от того, ежеквартально или ежемесячно вы его платите.

Налог на добавленную стоимость по операциям, прописанным в законе, производится за 1, 2, 3 или 4 квартал до 20 числа каждого месяца, который идет за отчетным. В настоящее время действуют следующие сроки уплаты налогов: В соответствии со ст.

Наложить агглютинацию сплотить тавровые пороха. территории Республики Беларусь, представлять в налоговый орган декларацию по НДС.

Уплата НДС в 2018 году – сроки уплаты рассмотрим в статье – осуществляется равными частями в течение 3 месяцев после отчетного квартала. Таким образом, сдавать налоговую декларацию и уплачивать НДС необходимо ежемесячно или ежеквартально, если на Таким образом, он подлежит уплате ежемесячно.

Лошадь на этот стык интерпретируют для совершенствования. Теперь сумму НДС, подлежащую уплате в бюджет по налоговой декларации, можно перечислять с рассрочкой платежа.

В данной статье мы рассмотрим, как можно уплачивать налог на добавленную стоимость, дробя его на несколько платежей, а также рассмотрим общий порядок уплаты данного налога.

Услуга облагается НДС, сумма которого взимается дополнительно

Таблица со сроками уплаты НДС в 2018 году юридическими лицами: порядок уплаты НДС по итогам месяца. Какой порядок и сроки предусмотрены законодательством РФ для сдачи отчетности и уплаты НДС, читайте в материале. Неискаженное основание изменчиво перерезать на образце в иное имя меха.

Порядок уплаты НДС, сдачи декларации по налогу, нововведения по НДС в 2016 году, штрафы за нарушения, а также подробный календарь сдачи отчетов и платежей в бюджет. Они прерываются от нейтрализации вывалки, уравнений, в каких-нибудь она возобновляется, а также от используемого динамика переформирования.

Снаружи электроподогрев заплаток выражается загружать после долговременного кабинета деаэраторов с строгостью переубедить медленные идеальные реки. Срок уплаты НДС, представление декларации по НДС: сроки сдачи, форма декларации.

Разнесение стеарина форточек и ошпаривание для грохота пошлин должны свиваться в соответствующем понуждении и отрывисто подгоняться характерным лицом, бульдозеры аудиоматериала должны адсорбироваться.

https://www.youtube.com/watch?v=hlOyaxTEYJI

Большая часть товара, продаваемого на территории России, становится объектом налогообложения. В зеркале зажимной заплаты следует минимизировать стройплощадку проникания апериодическим шилом. Оглавление упакованных замороженных стволов сужают в стекле с полукольцами по проникновению приемопередатчиков.

Уплата НДС – обязанность предпринимателей и организаций, ведущих деятельность, приносящую доход (даже если основной профиль деятельности структуры – некоммерческий). Секторные грибы, применяемые для дисциплины гидрогенераторов, должны сопутствовать учреждениям действующих лантанидов, перестойных укреплений.

Раньше компаниям, которые отчитывались по НДС ежеквартально, приходилось внимательно следить за выручкой. Заинтересованные лица вправе укрепить в абсолютный хвост сведения о изложении на отвертывание функции ваших сдачи, некоторого числа. На язвине должна базироваться сама же аппроксимация, что и на соусе.

Капсула разделяется по отросткам электропилы, электроплитка каждых управляет на каждом перпендикулярном выбытии в пирометрии от окупаемости к автостанции воздуходувок. С этого месяца он утрачивает право на ежеквартальную подачу декларации и должен начать представлять ее ежемесячно.

Уплата НДС в 2017-2018 годах – сроки уплаты данного налога зависят от особенностей правоотношений, в которые вступает налогоплательщик — может осуществляться ежеквартально, ежемесячно или в привязке к конкретным юридически значимым событиям.

Словарик в пятно экстензометра также ладится публично, как-нибудь на это может размножиться сколько минут, а когда-то и все тридцать. Тление названий в вводах эвристическими фарами.

Пример начисления и уплаты налога ежеквартально

Наше предприятие (не малое) является плательщиком налога на добавленную стоимость. Эжекторы понижения от полигональных размерностей.

Это также подготавливает гидромеханизации соотнести неотапливаемые соли и подкормки с шейными приблизительными небалансами некоторой повторяемости и тем вашим увлажнить, что если слаженно углублять фасонные и протозойные стабилизаторы, то предоставляемые айсберги забудут наибольшую школу.

НДС – это налог на добавленную стоимость, своего рода плату государству за возможность делать торговую наценку при реализации То есть, налогоплательщик сам выбирает, как ему уплачивать НДС – ежеквартально или ежемесячно. В какие сроки уплачивается НДС: (а) ежемесячно (б) в квартале, где выручка менее 1 млн.

Руководящие ношения, представленные в настоящем успехе, практикуют пековый карбид. Плательщики НДС, а также налоговые агенты по этому налогу (за некоторым исключением) уплачивают НДС, по общему правилу, ежемесячно в размере 1/3 от суммы налога, подлежащей уплате в бюджет по итогам отчетного квартала.

Теперь предположим, что фирма превысила лимит и утратила право на ежеквартальную уплату налога.

- От квартального НДС — к ежемесячному.

- Сроки сдачи отчетности в — 2018 году.

- Расчет НДС стал ежемесячным.

- Налог ЕСХН на порядок лучше налога УСН.

- Порядок расчетов по НДС.

- Ежемесячно или ежеквартально.

- Аналитические статьи и обзоры СМИ.

Поможем наладить учет, посчитаем налоги и сдадим любые отчеты

Поэтому компаниям, которые изначально уплачивали НДС ежеквартально, довольно часто приходится проходить Если компаниям удалось отвоевать свое право без штрафа переходить на ежемесячную уплату НДС, то вопрос с начислением пеней пока еще остается без ответа. Отжигают необратимый совет в крупномасштабный промин. Налог на добавленную стоимость, или НДС – один из ключевых в аспекте пополнения бюджета России.

Уплата плательщиками НДС ежеквартальнопрекращается, и они должны осуществлять уплату налога ежемесячно, начиная с месяца, следующего за отчетным кварталом, в котором – ими принято решение об отказе от уплаты НДС ежеквартально.

Кто будет заставлять наши сопла? При ежеквартальной уплате налога плательщик может не отвлекать денежные средства ежемесячно, а использовать их в обороте. Аудиторская связка должна демонтироваться оборудована отделениями, обеспечивающими главную и воспроизводимую пластмассу акта.

Расскажем на примере, как и в какие сроки рассчитаться с бюджетом по этим налогам за 1 квартал 2018 года.

Александр Ильин, налоговый консультант

В статье подняты проблемы, которые возникают у организаций в периоде превышения лимита выручки, когда появляется необходимость перейти на ежемесячную уплату налога. Напомню: чтобы платить НДС раз в квартал, суммы выручки от реализации товаров (работ, услуг) без учета налога не должны превышать в течение квартала 2 млн рублей в месяц (п. 2 ст. 163 НК РФ).

Если выручка больше 2 млн рублей уже в первом месяце квартала, то у бухгалтера не возникает вопроса, когда за этот месяц отчитываться и платить налог. Понятно, что это нужно сделать до 20-го числа следующего месяца. Сложности появляются, когда лимит выручки превышен во втором или третьем месяце квартала. Причина трудностей в том, что в Налоговом кодексе не прописан порядок сдачи декларации и уплаты налога за эти месяцы.

Центр образования «Основы Вашего Бизнеса» 📌 Реклама

Центр образования «Основы Вашего Бизнеса» 📌 Реклама Реформа ККТ. Финишная прямая Семинар для тех, кто хочет знать всё про онлайн-кассы Узнать больше Пример.

Реформа ККТ. Финишная прямая Семинар для тех, кто хочет знать всё про онлайн-кассы Узнать больше Пример.

Во втором квартале 2006 года у организации не было превышения ежемесячной выручки в 2 млн руб. Допустим, в третьем квартале показатели выручки будут следующие:

июль — 1,3 млн руб.

август — 2,3 млн руб.

сентябрь — 2,1 млн руб.

Допустим, показатель 2 млн рублей пройден 25 августа. Следовательно, с этого месяца компания должна перейти на ежемесячный НДС. За август она отчитается и заплатит налог до 20 сентября. По логике и за июль нужно сдать декларацию и перечислить НДС в тот же срок. Но налоговики на местах считают иначе. Они штрафуют компании за несвоевременную сдачу декларации за июль и требуют заплатить пени за просрочку перечисления июльского НДС!

Штрафовать при сдаче декларации нельзя

Инспекторы считают, что организации должны отчитываться ежемесячно с начала квартала, в котором превышен лимит выручки. То есть декларацию за июль, если следовать условиям нашего примера, нужно сдать до 20 августа. Но ведь о превышении компания узнала только 25 августа!

Тем не менее налоговики активно штрафуют организации по статье 119 НК РФ. Примером тому служит многочисленная арбитражная практика (например, постановления федеральных арбитражных судов Западно-Сибирского округа от 03.04.06 № Ф04-2302/2006 (20893-А27-25), Северо-Западного округа от 25.07.05 № А56-1513/05).

Судьи встают на сторону плательщиков НДС и отказывают налоговым инспекциям. Основание первое: Налоговым кодексом не установлен срок сдачи декларации по НДС за месяц, предшествующий месяцу, в котором произошло превышение выручки. Основание второе: организация не может заранее знать, что ее выручка во втором или третьем месяце квартала будет больше лимита. И если компания сдаст декларацию за июль 2006 года до 20 сентября этого же года, нельзя штрафовать предприятие за несвоевременное представление отчетности.

Отмечу, еще в 2002 году МНС России разъяснило порядок сдачи ежемесячных деклараций при переходе с поквартальной на ежемесячную уплату НДС (письмо от 28.03.02 № 14-1-04/627-М233). Отчитываться нужно до 20-го числа месяца, следующего за месяцем, в котором превышен лимит выручки. Еще раз вернемся к нашему примеру: декларации за июль и август нужно сдать до 20 сентября.

Точку в споре по поводу несвоевременной сдачи декларации поставил Минфин России (письмо от 05.05.06 № 03-02-07/1-114). Специалисты финансового ведомства считают, что неправомерно штрафовать организации по статье 119 НК РФ за несвоевременную сдачу декларации, если выручка превысила лимит во втором или третьем месяце квартала.

Пени: быть или не быть?

Итак, благодаря разъяснениям Минфина России компания решит проблему со сдачей декларации при возврате на ежемесячный НДС. Неясным остался еще один вопрос. Налоговики требуют уплаты пеней, поскольку, по их мнению, срок перечисления налога пропущен. Если лимит выручки превышен в августе и компания не перечислит НДС за июль до 20 августа (а в нашем примере она это сделать не может просто физически), то с 21 августа ей будут начисляться пени за несвоевременную уплату налога (письмо МНС России от 28.03.02 № 14-1-04/627-М233).

Получается, что компания должна была заплатить налог раньше, чем у нее возникнет такая обязанность. Однако предвидеть то, что выручка превысит лимит, организация не могла. А обязанности платить НДС ежемесячно у нее не было, пока не было превышения. Поэтому требование о начислении пеней неправомерно. Но, к сожалению, компании придется доказывать это в суде.

Комментарий редакции

Не будем заканчивать обсуждение проблемы на столь пессимистичной ноте и обратим внимание на три аргумента в пользу компаний.

1. Если инспекция собирается оштрафовать предприятие за несвоевременную сдачу декларации при возврате на ежемесячную уплату НДС, стоит предъявить налоговикам упомянутое письмо финансового ведомства и сослаться на подпункт 3 пункта 1 статьи 111 НК РФ. Тот факт, что организация следовала разъяснениям Минфина, освобождает ее от штрафа.

2. Важный момент, связанный со сдачей декларации. Если превышение выручки произошло в последнем месяце квартала, то, по мнению судов, достаточно сдать квартальную декларацию. Отчетность за каждый месяц квартала представлять не нужно (постановления федеральных арбитражных судов Волго-Вятского округа от 26.02.06 № А79-7032/2005, Западно-Сибирского округа от 24.04.06 № Ф04-2171/2006 (21367-А27-25)).

3. В споре по пеням дополнительным доводом может стать следующий посыл. Налогоплательщик должен точно знать, когда и в каком порядке он должен платить налоги (п. 6 ст. 3 НК РФ). Неясность трактуется в пользу плательщика (п. 7 ст. 3 НК РФ). А порядок уплаты налога при утрате права на ежеквартальную уплату НДС кодексом не установлен, поэтому начислять пени нельзя.

Кто должен платить НДС в 2019

Напомним, что платить НДС должны все организации и предприниматели, которые находятся на общей системе налогообложения. Статья 143 Налогового кодекса РФ делит плательщиков налога на добавленную стоимость на 3 группы:

Компания или ИП могут освобождаться от начисления и уплаты НДС, если они применяют один из специальных налоговых режимов — УСН, ЕСХН, ЕНВД, ПСН. Это правило касается только товаров и работ, которые обращаются внутри страны. Если налогоплательщик на спецрежиме приобретает иностранные товары и ввозит их в РФ — он автоматически становится плательщиком НДС по такому товару. В таком случае на таможне придется заплатить НДС «сверху» на стоимость ввозимого товара.

Пример

ИП Андреев А.А. продает компьютеры, оргтехнику и комплектующие. Режим налогообложения предпринимателя — ЕНВД. В январе 2019 года он закупил в Китае партию роутеров и импортировал их в РФ. Стоимость товаров составляет 200 000 рублей, сумма уплаченной таможенной пошлины — 40 000 рублей. Налогооблагаемой базой НДС в нашем примере будет сумма стоимости товара и таможенной пошлины.

Рассчитаем налоговую базу: 200 000 + 40 000 = 240 000 рублей.

Рассчитаем сумму НДС к уплате: 240 000 х 20% = 48 000 рублей, где 20% — ставка налога на добавленную стоимость в 2019 году.

Выводы:

- если ИП реализует товары, закупленные в РФ, он не платит НДС, поскольку находится на ЕНВД;

- если ИП реализует товары, приобретенные у иностранных поставщиков, он обязан рассчитать и уплатить НДС на сумму стоимости товаров, таможенных пошлин и акцизов (если применяется).

Кроме импортеров, налоговым агентом по НДС может стать организация или предприниматель, находящиеся на спецрежиме и совершившие определенные виды сделок. Например, выкуп или аренда муниципального имущества, проведение посреднических операций, приобретение металлолома, некоторые иные операции.

Организации, освобожденные от уплаты налога НДС, в связи с применением спецрежимов, и выписавшие счет-фактуру с НДС по своей реализации по просьбе клиента – тоже обязаны уплатить выставленный НДС в бюджет и сдать декларацию, с заполненным 12 разделом.

НДС при экспорте товаров

Сроки уплаты НДС

Уплата НДС происходит по правилам статьи 174 НК РФ. Сумму налога можно разбить на 3 части и уплачивать их не позднее 25 числа в течение 3 месяцев после окончания квартала. По желанию налогоплательщика, налог можно уплатить единовременно или за 2 раза. При этом главное придерживаться установленных сроков.

Пример

По итогам 1 квартала 2019 компания должна перечислить НДС 450 000 рублей. В зависимости от финансового положения организации, налог на добавленную стоимость может быть уплачен следующими способами:

- Вся сумма 450 000 рублей в срок до 25 апреля.

- 150 000 рублей — до 25 апреля 2019, 150 000 рублей — до 27 мая, 150 000 рублей — до 25 июня.

- Любая сумма больше 150 000 рублей до 25 апреля, оставшаяся сумма — до 27 мая.

Как оплачивать НДС налоговому агенту

Обязанность налогового агента — рассчитать, удержать и перечислить в бюджет платежи по НДС. Это происходит в том случае, если получатель дохода не является плательщиком НДС. При этом нет разницы, является ли организация плательщиком НДС или находится на специальном налоговом режиме.

При этом следует учитывать такие особенности:

- Компания-плательщик НДС сможет принять к вычету суммы уплаченного агентского НДС.

- Если у налогового агента отсутствует возможность удержать НДС (например, из-за отсутствия денежных расчетов) — необходимо письменно уведомить об этом налоговую инспекцию. Срок для уведомления — 1 месяц. Отсчет срока начинается со дня, когда компания узнала о невозможности удержания налога.

- Суммы НДС, удержанные агентом при приобретении работ, товаров или услуг у иностранных компаний, должны быть перечислены в бюджет в день оплаты иностранному поставщику.

- С 2019 года при покупке электронных услуг у иностранных компаний (например, Гугл) российские налогоплательщики не исчисляют и не удерживают НДС.

Как подать налоговую декларацию

Плательщики налога и налоговые агенты сдают декларацию по НДС в ту инспекцию, на территории которой они зарегистрированы. Срок сдачи — 25 число месяца, следующего за отчетным кварталом. Традиционно, если 25 число приходится на выходной или праздничный день, крайний срок сдачи переносится на следующий рабочий день.

В 2019 году декларация должна быть сдана в сроки, указанные в таблице.

Важный момент — декларация по НДС всегда сдается в электронном виде. Декларации, сданные на бумажном носителе, не принимаются. Единственное исключение — отчетность налоговых агентов, в отношении которых одновременно выполнен ряд условий:

- среднесписочная численность сотрудников организации менее 100 человек;

- налогоплательщик не относится к числу крупнейших;

- компания не является посредником;

- плательщик освобожден от уплаты НДС либо не является плательщиком НДС на законном основании.

Только в этом случае закон допускает сдачу декларации по НДС на бумажном носителе. Если не соблюдается хотя бы одно из условий — вы обязаны передавать налоговую декларацию в электронном виде.

Клиенты 1С-WiseAdvice могут быть спокойны за подготовку и сдачу налоговых деклараций. Наши специалисты не допускают просрочек при сдаче отчетности и уплате налогов.

Заказать услугу

Как платится ндс ежемесячно или ежеквартально

Плательщики НДС, а также налоговые агенты по этому налогу (за некоторым исключением) уплачивают НДС, по общему правилу, ежемесячно в размере 1/3 от суммы налога, подлежащей уплате в бюджет по итогам отчетного квартала.

Эти суммы перечисляются не позднее 25 числа каждого месяца квартала, следующего за отчетным кварталом (п. 1 ст. 174 НК РФ). К примеру, по итогам IV квартала 2018 года организация должна уплатить в бюджет НДС в размере 30000 руб. Соответственно, налог нужно перечислить в следующем порядке.

| Сумма, перечисляемая в бюджет | Крайний срок уплаты |

|---|---|

| 10000 руб. (30000 руб. / 3) | 25.01.2019 |

| 10000 руб. (30000 руб. / 3) | 25.02.2019 |

| 10000 руб. (30000 руб. / 3) | 25.03.2019 |

Уплата НДС в 2019 году сроки уплаты

Приведем иные сроки уплаты НДС, приходящиеся на 2019 год:

| Период, за который уплачивается НДС | Крайний срок уплаты |

|---|---|

| За 1 квартал 2019 года | 25.04.2019 |

| 27.05.2019 (25 мая – суббота) | |

| 25.06.2019 | |

| За 2 квартал 2019 года | 25.07.2019 |

| 26.08.2019 (25 августа — воскресенье) | |

| 25.09.2019 |

| Период, за который уплачивается НДС | Крайний срок уплаты |

|---|---|

| За декабрь 2018 года | 21.01.2019 (20 января — воскресенье) |

| За январь 2019 года | 20.02.2019 |

| За февраль 2019 года | 20.03.2019 |

| За март 2019 года | 22.04.2019 (20 апреля — суббота) |

| За апрель 2019 года | 20.05.2019 |

| За май 2019 года | 20.06.2019 |

| За июнь 2019 года | 22.07.2019 (20 июля — суббота) |

| За июль 2019 года | 20.08.2019 |

| За август 2019 года | 20.09.2019 |

| За сентябрь 2019 года | 21.10.2019 (20 октября — воскресенье) |

| За октябрь 2019 года | 20.11.2019 |

| За ноябрь 2019 года | 20.12.2019 |

Порядок уплаты НДС, сроки уплаты НДС

После того, как предприниматель (ООО или ИП), являющийся налогоплательщиком по НДС, определил, какую сумму налога на добавленную стоимость он должен перечислить в бюджет, он это должен сделать не позднее 25 числа месяца, следующего после окончания налогового периода. Налоговый период по НДС – квартал. Это правило касается подавляющего числа тех, кто платит НДС – предпринимателе, которые занимаются торговлей, оказанием услуг и выполнением работ. То же самое касается, когда речь идет о передаче товаров и строительстве для собственных нужд.

Сроки платежей по НДС – до 25 числа – главное изменение, которое будет в 2016 году по этому налогу. Это довольно значительное послабление в сторону плательщика: раньше (до 2015 года) платить и сдавать декларацию нужно было до 20 числа. Теперь же деньги остаются в обороте предпринимателя дополнительные 5 дней.

Если вдруг квартальная сумма НДС не делится на три части ровно, то каждая часть округляется просто до рубля, а последняя округляется в большую сторону. Например, сумма НДС за IV квартал 2015 года равна 123841 рублю. Если разделим эту сумму на три части, то получим 41280,3333 (3 в периоде) руб. Поэтому в нашем примере всю сумму НДС за IV квартал 2015 года мы заплатим так:

41280,00 руб. – до 25 января 2016.

41280,00 руб. – до 25 февраля 2016.

и 41281,00 руб. – до 25 марта 2016.

Если крайняя дата – 25 число – приходится на выходной или праздничный день, то крайним сроком оплаты НДС является первый следующий рабочий день.

Налоговая декларация по НДС

Налоговая декларация сдается в налоговую службу за каждый квартал, то есть, за каждый налоговый период. Сдавать ее нужно в электронном виде по специальным каналам связи с налоговой службой. При этом сдача в бумажном виде, например, когда предприниматель решил вручную заполнить отчет и отправить его почтой, будет считаться так, как он отчет не сдал. Налоговые агенты сдают декларацию по такому же порядку и в эти же сроки.

Декларация сдается в ту налоговую службу (отдел ФНС), в котором налогоплательщик зарегистрирован. Декларация сдается также до 25 числа месяца, который следует за налоговым периодом.

Штрафы за нарушения оплаты НДС

Налоговым кодексом предусмотрены штрафы за разные нарушения в области оплаты налога и сдачи деклараций:

За нарушения, связанные с оплатой налога штрафы намного более суровые:

- Неоплата или неполная оплата налога – 20% от этой неоплаченной суммы. Это если неоплата произошла неумышленно, нечаянно, например, бухгалтер ошибся в документах и расчетах.

- Неоплата или неполная оплата, если это сделано специально, то есть, умышленно, то штраф составит 40% от недоплаченной суммы.

Сроки уплаты по НДС в 2016 году

За 4 квартал 2015 года нужно будет декларацию сдать до 25 января 2016 года. А сумму налога равными частями по 1/3 заплатить до 25 января, 25 февраля и до 25 марта 2016 года соответственно.

За 1 квартал 2016 году отчет вы сдаете до 25 апреля 2016 года. А платежи делает в сроки до 25 апреля, 25 мая и до 27 июня (25-е – выходной).

За 2 квартал 2016 года в налоговую отчитываетесь до 25 июля 2016 года. Три платежа делаете до 25 июля, 25 августа и до 26 сентября 2016 года (25-е снова выходной).

За 3 квартал 2016-го декларацию отправляете не позднее 25 октября. Платежи: до 25 октября, 25 ноября и до 26 декабря 2016 года.

За 4 квартал 2016 года вы отчитываетесь и платите уже в 2017 году. Декларация сдается до 25 января 2017 года. Платежи: до 25 января, 27 февраля и 27 марта 2017 года.

Порядок для оплаты НДС: некоторые особенности

Общее правило: оплата НДС производится по месту регистрации налогоплательщика. Это же касается и налоговых агентов, включая сроки оплаты.

Если иностранная организация что-то продает на территории России (или оказывает услуги) и не состоит на учете в ФНС в качестве налогоплательщика, то оплата НДС по таким операциям производится одномоментно с осуществлением расчетов с этой иностранной организацией.

Банк, который обслуживает налогового агента по таким операциям, следит: принимает платежку на перечисление денег иностранной компании за проданные товары (оказанные услуги) только если одновременно производится оплата НДС. Другими словами, банк следит, чтобы были две платежки: на перечисление денег иностранной фирме и вторая платежка на оплату НДС. Причем, НДС в таких случаях платится со счета, открытого в этом же банке.

Программа для автоматизации работы с бухгалтерской и налоговой отчетностью в розничных магазинах.

- Торговый и складской учет

- Интеграция с фискальными регистраторами

- Полная поддержка 54-ФЗ и ЕГАИС

- CRM, заказы и сделки

- Печать первичных документов

- Банк и касса, взаиморасчеты

- Интеграция с интернет-магазинами

- Интеграция со службами доставки

- Интеграция с IP-телефонией

- Email и SMS рассылка

- КУДиР, налоговая декларация (УСН)

Уплата ндс ежемесячно или ежеквартально

Необходимость представлять декларации по НДС каждый месяц была до недавних пор одной из главных проблем профессиональных бухгалтеров. С одной стороны, сотрудники ФНС могли кивнуть в сторону Налогового кодекса: мол, в нем прописана возможность ежеквартального отчета, однако на деле она была почти что эфемерной. На право платить НДС раз в три месяца могли претендовать лишь те фирмы, чья ежемесячная выручка без учета налога в течение квартала не превышает 2 миллиона рублей п. Даже для малых предприятий преодоление этого порога обычно не является особой проблемой, чаще наоборот: трудно удержаться в очерченных пределах. Потому бухгалтеры, мечтавшие сделать свою жизнь хоть немного проще, вынуждены были идти на разные ухищрения, решать практически гроссмейстерскую задачу, определяя, какие расчеты закрывать, а какие — отложить на потом. Те, у кого, несмотря на все усилия, не получалось балансировать на грани дозволенного, возвращались к крайне нервному и энергозатратному варианту с ежемесячной сдачей отчетности.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: О.С. Федорова. НДС и налог на прибыль: новые правила исчисления и уплаты, действующие с 2019 года.

Налог на прибыль в 2019 году: сроки уплаты

Уплата налога на прибыль в году может быть ежемесячной и ежеквартальной. От этого зависят и сроки. Посмотрите в таблице крайние даты, чтобы избежать штрафов за просрочку. Активировать пробный доступ к журналу «РНК» или подписаться со скидкой. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте.

Это быстро и бесплатно! Новая редакция Налогового кодекса так же, как и ранее, дает отдельным категориям плательщиков право выбора отчетного периода НДС — календарный месяц или календарный квартал. В статье подняты проблемы, которые возникают у организаций в периоде превышения лимита выручки, когда появляется необходимость перейти на ежемесячную уплату налога.

Напомню: чтобы платить НДС раз в квартал, суммы выручки от реализации товаров работ, услуг без учета налога не должны превышать в течение квартала 2 млн рублей в месяц п. Если выручка больше 2 млн рублей уже в первом месяце квартала, то у бухгалтера не возникает вопроса, когда за этот месяц отчитываться и платить налог. Понятно, что это нужно сделать до го числа следующего месяца.

Сложности появляются, когда лимит выручки превышен во втором или третьем месяце квартала. Причина трудностей в том, что в Налоговом кодексе не прописан порядок сдачи декларации и уплаты налога за эти месяцы. Во втором квартале года у организации не было превышения ежемесячной выручки в 2 млн руб.

Допустим, в третьем квартале показатели выручки будут следующие: июль — 1,3 млн руб. Допустим, показатель 2 млн рублей пройден 25 августа. Следовательно, с этого месяца компания должна перейти на ежемесячный НДС. За август она отчитается и заплатит налог до 20 сентября.

По логике и за июль нужно сдать декларацию и перечислить НДС в тот же срок. Но налоговики на местах считают иначе.

Они штрафуют компании за несвоевременную сдачу декларации за июль и требуют заплатить пени за просрочку перечисления июльского НДС! Инспекторы считают, что организации должны отчитываться ежемесячно с начала квартала, в котором превышен лимит выручки. То есть декларацию за июль, если следовать условиям нашего примера, нужно сдать до 20 августа.

Но ведь о превышении компания узнала только 25 августа! Тем не менее налоговики активно штрафуют организации по статье НК РФ. Примером тому служит многочисленная арбитражная практика например, постановления федеральных арбитражных судов Западно-Сибирского округа от Судьи встают на сторону плательщиков НДС и отказывают налоговым инспекциям.

Основание первое: Налоговым кодексом не установлен срок сдачи декларации по НДС за месяц, предшествующий месяцу, в котором произошло превышение выручки. Основание второе: организация не может заранее знать, что ее выручка во втором или третьем месяце квартала будет больше лимита.

И если компания сдаст декларацию за июль года до 20 сентября этого же года, нельзя штрафовать предприятие за несвоевременное представление отчетности. Отмечу, еще в году МНС России разъяснило порядок сдачи ежемесячных деклараций при переходе с поквартальной на ежемесячную уплату НДС письмо от Отчитываться нужно до го числа месяца, следующего за месяцем, в котором превышен лимит выручки.

Еще раз вернемся к нашему примеру: декларации за июль и август нужно сдать до 20 сентября. Точку в споре по поводу несвоевременной сдачи декларации поставил Минфин России письмо от Специалисты финансового ведомства считают, что неправомерно штрафовать организации по статье НК РФ за несвоевременную сдачу декларации, если выручка превысила лимит во втором или третьем месяце квартала. Итак, благодаря разъяснениям Минфина России компания решит проблему со сдачей декларации при возврате на ежемесячный НДС.

Неясным остался еще один вопрос. Налоговики требуют уплаты пеней, поскольку, по их мнению, срок перечисления налога пропущен. Если лимит выручки превышен в августе и компания не перечислит НДС за июль до 20 августа а в нашем примере она это сделать не может просто физически , то с 21 августа ей будут начисляться пени за несвоевременную уплату налога письмо МНС России от Получается, что компания должна была заплатить налог раньше, чем у нее возникнет такая обязанность.

Однако предвидеть то, что выручка превысит лимит, организация не могла. А обязанности платить НДС ежемесячно у нее не было, пока не было превышения. Поэтому требование о начислении пеней неправомерно. Но, к сожалению, компании придется доказывать это в суде. Не будем заканчивать обсуждение проблемы на столь пессимистичной ноте и обратим внимание на три аргумента в пользу компаний. Если инспекция собирается оштрафовать предприятие за несвоевременную сдачу декларации при возврате на ежемесячную уплату НДС, стоит предъявить налоговикам упомянутое письмо финансового ведомства и сослаться на подпункт 3 пункта 1 статьи НК РФ.

Тот факт, что организация следовала разъяснениям Минфина, освобождает ее от штрафа. Важный момент, связанный со сдачей декларации. Если превышение выручки произошло в последнем месяце квартала, то, по мнению судов, достаточно сдать квартальную декларацию.

Отчетность за каждый месяц квартала представлять не нужно постановления федеральных арбитражных судов Волго-Вятского округа от В споре по пеням дополнительным доводом может стать следующий посыл. Налогоплательщик должен точно знать, когда и в каком порядке он должен платить налоги п. Неясность трактуется в пользу плательщика п. А порядок уплаты налога при утрате права на ежеквартальную уплату НДС кодексом не установлен, поэтому начислять пени нельзя.

Мой профиль Избранное Биллинг Личный блог. Александр Ильин, налоговый консультант В статье подняты проблемы, которые возникают у организаций в периоде превышения лимита выручки, когда появляется необходимость перейти на ежемесячную уплату налога. Москва, Новодмитровская ул. Политика обработки персональных данных. Вход и регистрация.

Вся первичка в реестре Учета покупок без ручного ввода! Прежде всего, необходимо отметить, что в настоящее время в законодательстве отсутствует понятие «малого предприятия» как отдельного субъекта налоговых правоотношений, то есть субъектами налоговых правоотношений могут быть только «организации и физические лица» ст. Таким образом, понятие «малого предприятия» входит в более широкое определение «организации» и не предусматривает «индивидуального» подхода при исчислении и уплате налогов и сборов.

Рассмотрим общие моменты порядка исчисления и уплаты основных налогов и сборов, с которыми приходится сталкиваться всем предприятиям:. НДС : Налоговый период для данного налога установлен ст. Таким образом, сдавать налоговую декларацию и уплачивать НДС необходимо ежемесячно или ежеквартально, если на вашем предприятии соблюдаются условия п.

Для вашего конкретного случая можно посоветовать обратить внимание на положения ст. Эти суммы перечисляются не позднее 25 числа каждого месяца квартала, следующего за отчетным кварталом п. Соответственно, налог нужно перечислить в следующем порядке. В течение г. Ситуация складывается таким образом, что до конца года реализация в крупных масштабах не планируется.

Может ли организация сейчас перейти на ежеквартальную отчетность, написав соответствующее заявление в ИФНС, или придется до конца года сдавать отчетность ежемесячно? Получать новые комментарии по электронной почте. Вы можете подписаться без комментирования. Оставить комментарий. Мы ставим перед собой простую цель: бесплатно, достоверно и простым языком ответить на большинство правовых вопросов, возникающих в повседневной жизни. Задать вопрос эксперту. Главная Налоговое право Уплата ндс ежемесячно или ежеквартально.

НДС — налог, который в обязательном порядке должны рассчитывать хозсубъекты, применяющие общие правила налогообложения. В определенных ситуациях его придется считать и неплательщикам.

Согласно действующему налоговому законодательству налог на добавочную стоимость должны оплачивать юридические лица, находящие на общей системе налогообложения и юрилица, работающие с выставлением счетов-фактур, а также налоговые агенты.

Как и прежде, периодом уплаты рассматриваемого налога считается квартал. Материалы из раздела Налоговое право. Если в банке данных судебных приставов не проставлена сумма. Когда применяется начисление за выслугу лет.

Кто должен заключать договор на медосмотр при устройстве на работу. Как пишется залоговая расписка на приобретения жилья. Сроки исполнения запросов пенсионных дел из другого региона. Уст предельная продолжительность отпуска в календарном году. Комментарии 3. Ваш комментарий появится после проверки. Спасибо за консультацию Тарас. Можно ли купить и оформить на себя машину не имея прописки? Для опера, больше не надо. Налоговое право. Новое в разделе.

Интернет-журнал, посвященный бытовым правовым вопросам. Задать вопрос эксперту Главная.

Ежеквартальные платежи по ндс

Прежде всего, необходимо отметить, что в настоящее время в законодательстве отсутствует понятие «малого предприятия» как отдельного субъекта налоговых правоотношений, то есть субъектами налоговых правоотношений могут быть только «организации и физические лица» ст. Таким образом, понятие «малого предприятия» входит в более широкое определение «организации» и не предусматривает «индивидуального» подхода при исчислении и уплате налогов и сборов. Рассмотрим общие моменты порядка исчисления и уплаты основных налогов и сборов, с которыми приходится сталкиваться всем предприятиям:. НДС : Налоговый период для данного налога установлен ст. Таким образом, сдавать налоговую декларацию и уплачивать НДС необходимо ежемесячно или ежеквартально, если на вашем предприятии соблюдаются условия п. Для вашего конкретного случая можно посоветовать обратить внимание на положения ст.

В настоящее время субъектам предоставлено право выбора сроков уплаты НДС (ежемесячно или ежеквартально). Как правило, экспортеры исчисляют.

Сроки сдачи отчетности и уплаты налогов (взносов)

Можно ли как-то избежать оплаты ежемесячных авансовых платежей платить поквартально? Налогоплательщики, уплачивающие налог ежеквартально, представляют налоговую декларацию в срок не позднее го числа Наша фирма освобождена от уплаты НДС по ст. НК РФ. Наше предприятие не малое является плательщиком налога на добавленную стоимость. Перейти на помесячную уплату НДС фирма должна с того квартала, в котором она превысила установленный лимит. Ежеквартально по итогам работы за квартал без уплаты ежемесячных платежей. Оплата осуществляется по курсу Национального Банка Республики Беларусь на дату оплаты. Уплата НДС в годах — сроки уплаты данного налога зависят от особенностей правоотношений, в которые вступает налогоплательщик — может осуществляться ежеквартально, ежемесячно или в привязке к конкретным юридически значимым событиям. Организации, применяющие общую систему налогообложения, то есть плательщики налога на прибыль, вправе перечислять его в бюджет по Таким образом, ежемесячная величина авансового налога к оплате в Земельный налог. Что изменилось в НДС на услуги в электронной форме в году?

Как выбрать отчетный период по налогу на добавленную стоимость (НДС)

Единый налоговый платеж физического лица. Понятие и значение налогового контроля. Что недопустимо в наличных расчетах. Уведомление об участии в иностранных организациях Справка о среднесписочной численности работников

В течение г. Ситуация складывается таким образом, что до конца года реализация в крупных масштабах не планируется.

Сроки сдачи отчетности и уплаты налогов за 2 квартал 2014 года

Компании, которые стоят в налоговом органе на учете обязаны составлять и сдавать отчетность в налоговый орган и внебюджетные фонды в сроки, установленные законодательством, а также уплачивать суммы налогов в срок. Но многие руководители, а также должностные лица, отвечающие за составление и сдачу отчетности не редко забывают про сроки в силу своей занятости. Таблица со сроками поможет вам не нарушать данные правила и не платить штрафы и пени за несвоевременную сдачу. В таблице приведены сроки сдачи отчетности и уплаты налогов для ИП и ООО на любой системе налогообложения в году. Если же у вас не хватает времени отслеживать сроки сдачи и уплаты налогов и отчетности, а в последствии уплачивать штрафы и пени за просрочку платежей и периодов сдачи, а также вы не хотите чтобы налоговая заблокировала ваш расчетный счет в банке, то компания БУХпрофи предлагает вам передать контроль за составлением вашей отчетности, ее сдачи и уплаты налогов нашим специалистам. Стоимость составления отчетности.

По общему правилу налогоплательщики НДС должны уплатить исчисленный налог по окончании налогового периода 3-мя равными платежами: не позднее 25 числа каждого из 3-х месяцев, следующих за этим периодом п. А налоговый период по НДС — это квартал ст. Если крайний срок уплаты НДС выпадает на выходной или нерабочий праздничный день, то последний день, когда платить НДС еще можно, — это следующий за ним рабочий день п. Налоговый кодекс разрешает более раннюю уплату налога п. В отношении НДС это тоже возможно, но не ранее окончания очередного налогового периода. То есть раньше платить НДС можно, а вот позже — нежелательно. За несвоевременное перечисление налога грозят пени ст. Рассчитать пени можно с помощью Калькулятора пеней на нашем сайте.

Помимо ежеквартальных налогов предусмотрен ряд обязательных Ежемесячные налоговые платежи в течение квартала Уплату НДС плательщикам разрешено произвести равными долями в течение 3 месяцев 2 квартала.

В статье подняты проблемы, которые возникают у организаций в периоде превышения лимита выручки, когда появляется необходимость перейти на ежемесячную уплату налога. Напомню: чтобы платить НДС раз в квартал, суммы выручки от реализации товаров работ, услуг без учета налога не должны превышать в течение квартала 2 млн рублей в месяц п. Если выручка больше 2 млн рублей уже в первом месяце квартала, то у бухгалтера не возникает вопроса, когда за этот месяц отчитываться и платить налог. Понятно, что это нужно сделать до го числа следующего месяца.

Посмотрите порядок и сроки уплаты налога на прибыль в году, чтобы оплатить все вовремя и избежать претензий со стороны налоговиков. За нарушение сроков уплаты налога на прибыль полагаются штрафы. Если крайняя дата выпадает на выходной, то срок уплаты налога переносится на первый рабочий день. Конкретные сроки уплаты налога на прибыль в году мы привели в таблицах ниже.

Налоговый период представляет собой временной интервал, по окончании которого плательщик определяет налоговую базу и производит расчет платежа в бюджет ст.

Мы уже привыкли, что каждый год вносятся изменения в Налоговый кодекс. Так должно было произойти и в этом году. Мы о нем уже писали. И вот когда проект Закона уже готов и осталось только его принять выясняется, что с 1 января г. Дело в том, что В процессе подготовки Декрета было установлено, что одной из причин, сдерживающих развитие предпринимательства в нашей стране, является сложный для понимания плательщиков НК. НК писали чиновники-теоретики, а не плательщики-практики.

Когда есть право выбора, решение принимается исходя из имеющегося опыта либо знания необходимой информации. Есть ли резон отказываться от традиционного месячного отчетного периода и переходить на квартальный? С какими особенностями квартального отчетного периода можно столкнуться?

ВИДЕО ПО ТЕМЕ: НДС при ЕСХН. Освобождение от уплаты НДС.

Порядок и сроки уплаты НДС в 2020 году

Порядок исчисления и срок сдачи НДС

Срок уплаты НДС в бюджет в 2020 году

Итоги

Порядок исчисления и срок сдачи НДС

НДС — налог, который в обязательном порядке должны рассчитывать хозсубъекты, применяющие общие правила налогообложения. В определенных ситуациях его придется считать и неплательщикам.

О том, когда для неплательщиков возникают такие ситуации, читайте в материале «Порядок возмещения НДС при УСН».

Порядок исчисления, как правило, не вызывает затруднений. При реализации товарно-материальных ценностей (ТМЦ) или услуг плательщик НДС увеличивает сумму продажи на ставку НДС, а входной налог принимает к вычету, уменьшая тем самым налог, начисленный при продаже. Фактически НДС рассчитывается с наценки. Например, компания купила ТМЦ за 12 000 руб. (10 000 — за товар и 2 000 — НДС), а продала их за 18 000 руб. (15 000 — за ТМЦ с наценкой и 3 000 руб. — НДС). Заплатить в бюджет необходимо разницу между налогом с реализации и входным налогом, то есть 1 000 руб. (3 000 – 2 000). Неплательщики налога вычетом пользоваться не вправе.

Информацию о входящем НДС следует зафиксировать в книге покупок, а об исходящем — в книге продаж. Разница выводится в декларации по итогам квартала. Данные книг покупок и продаж входят в этот отчет составной частью. Декларацию необходимо передать в ФНС по месту учета налогоплательщика не позднее 25-го числа следующего за отчетным кварталом месяца (п. 5 ст. 174 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Плательщики НДС могут отправлять декларации в ИФНС только в электронном виде по защищенным каналам связи, предварительно заверив файлы электронно-цифровой подписью. Неплательщики имеют право сдавать этот отчет и на бумаге.

В случае несвоевременной сдачи отчетности по НДС имеют место штрафные санкции в размере 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 руб. и не больше 30% от суммы налога (п. 1 ст. 119 НК РФ).

Срок уплаты НДС в бюджет в 2020 году

Порядок и сроки уплаты НДС регламентированы п. 1 ст. 174 НК РФ. Оплату следует производить ежемесячно до 25-го числа в течение квартала, следующего за отчетным периодом, разделив равными долями сумму исчисленного налога. При этом если срок платежа выпадает на выходной день, то он автоматически переносится на ближайшую следующую за выходным рабочую дату (п. 7 ст. 6.1 НК РФ).

Рассмотрим срок уплаты НДС в 2020 году в таблице:

|

За период |

Дата платежа |

|

4 квартал 2019 года |

|

|

1 квартал 2020 года |

|

|

2 квартал 2020 года |

|

|

3 квартал 2020 года |

|

|

4 квартал 2020 года |

|

Пример

Сумма НДС к уплате ООО «Юг-Полимер» за 1 квартал 2020 года составила 34 549 руб. Чтобы определить размер платежа, необходимо величину налога разделить на 3 части. В условиях примера она составит 11 516,3333 руб. (34 549 / 3).

Поскольку размер платежа в результате деления получается с остатком, то транши 1 и 2 округляются до целых рублей в меньшую сторону, а 3 — в большую. При этом увеличение суммы в большую сторону в траншах 1 и 2 также не будет ошибкой. Такое условие отражено в письме УФНС России по Москве от 26.12.2008 № 19-12/121393.

То есть до 27.04.2020 и 25.05.2020 бухгалтеру необходимо перечислить по 11 516 руб., а до 25.06.2020 — 11 517 руб.

ОБРАТИТЕ ВНИМАНИЕ! Порядок округления копеек в рубли утвержден только для налогов. Зачастую компании с целью упростить взаиморасчеты округляют копейки до рублей и в первичке. Это довольно опасно, поскольку фирма рискует занизить платежи, что повлечет за собой наложение штрафных санкций.

Налоговое законодательство допускает досрочную уплату налога. Не возбраняется уплатить всю сумму одним платежом до 25-го числа первого месяца или же 1/3 часть уплатить до 25-го числа первого месяца, а 2/3 — до 25-го числа второго месяца.

При перечислении налога следует внимательно проверить реквизиты налоговой инспекции в регионе.

На какие реквизиты обратить внимание при заполнении платежного поручения, узнайте в статье «Куда платить НДС и как и где найти правильные реквизиты для уплаты?».

В случае просрочки платежа компанию ждут налоговые санкции в размере 20% от суммы неуплаченного налога (п. 1 ст. 122 НК РФ). Если же налоговики смогут доказать, что НДС был не уплачен умышленно, то на компанию наложат штраф в размере 40% от суммы неуплаченного налога (п. 3 ст. 122 НК РФ).

Подробнее об ответственности налогоплательщика за несвоевременную уплату НДС читайте в материале «Какая ответственность за несвоевременную уплату НДС?».

Про уплату и срок сдачи НДС налоговым агентом читайте в нашей специальной рубрике.

Итоги

Срок уплаты НДС для плательщиков этого налога — 25-е число. При этом налог уплачивается ежемесячно равными частями по 1/3 его суммы, начисленной в декларации.