Содержание

- Кто может работать на ЕСХН

- Как платить ЕСХН

- Когда платить

- Учет и отчетность на ЕСХН

- Как перейти на ЕСХН

- Совмещение ЕСХН с другими налоговыми режимами

- Снятие с учета ЕСХН

- Потеря права на ЕСХН

- Преимущества и недостатки ЕСХН

- Единый сельскохозяйственный налог (ЕСХН) в 2019 году

- ЕСХН в 2019 году: изменения обязанностей плательщиков

- ЕСХН и НДС в 2019 году: преимущества и недостатки

- Освобождение от уплаты НДС для сельхозпроизводителей

- Налоговые ставки спецрежима для сельхозпроизводителей в 2019 году

- Налог на имущество для плательщиков ЕСХН — 2018

- Как правильно рассчитать ЕСХН — пример расчета?

- Как рассчитать ЕСХН?

- Нюансы при расчете сельхозналога

- Итоги

- Учет доходов и расходов при ЕСХН: порядок расчета, примеры

- Порядок расчета и уплаты ЕСХН

- Учет доходов и расходов при ЕСХН

- Бухгалтерский учет при ЕСХН

- Бухучет при ЕСХН

- Как вести бухучет на ЕСХН?

- Единый сельскохозяйственный налог: методические рекомендации министерства с/х РФ (организация бухгалтерского учета)

- Расчет ЕСХН на примере

- Как рассчитать ЕСХН

- Пример расчета ЕСХН

- Проводки по ЕСХН

- Объект налогообложения и ставка налога

- Совмещение разных систем налогообложения

- Порядок определения и признания доходов и расходов

- Декларация по ЕСХН

- Порядок исчисления и срок уплаты ЕСХН

- Перенос убытка

- Арендная плата за земельные участки в случае, если оплата производится в натуральной форме

- Командировочные расходы

- Расходы на строительство объекта основных средств

- Расходы на приобретение дорогостоящего легкового автомобиля

- Затраты на содержание, эксплуатацию и ремонт приобретенного для вылова краба судна, которое не вышло в море по независящим от налогоплательщика обстоятельствам, могут быть учтены для целей ЕСХН

- Суммы авансового платежа по сельхозналогу не учитываются в расходах при формировании налоговой базы по ЕСХН

- Выручка от разовой сделки по продаже имущества, а также от сдачи имущества в аренду не учитывается в общем доходе от реализации для целей ЕСХН

- Сельхозпродукция, произведенная на давальческих началах третьими лицами, не признается сельхозпродукцией собственного производства для целей ЕСХН

Диана Дёмина разобралась с ЕСХН

Диана Дёмина разобралась с ЕСХН Антон Дыбов эксперт по налогообложению

Антон Дыбов эксперт по налогообложению

ЕСХН — единый сельскохозяйственный налог.

Это налоговый режим для производителей, которые работают в растениеводстве, животноводстве, лесном и сельском хозяйствах. Этот режим освобождает ИП и компании от уплаты нескольких налогов:

- Налога на прибыль. Исключение — налог на дивиденды и некоторые виды долговых обязательств для ООО.

- НДФЛ для ИП.

- Налога на имущество, если оно используется в сельскохозяйственном бизнесе.

Рассказываем, кто и при каких условиях может работать на ЕСХН. Статья поможет разобраться в общих моментах, но для нюансов рекомендуем обратиться к бухгалтеру.

Кто может работать на ЕСХН

Для работы на ЕСХН организации и ИП должны соответствовать таким требованиям:

- Заниматься производством, переработкой и реализацией сельхозпродукции. Ключевое слово — производство. Если покупаете малину у фермера и делаете из нее варенье, перейти на ЕСХН не получится.

- Доля доходов от сельскохозяйственной деятельности должна быть не меньше 70% от всех доходов. Это все доходы, которые пришли по сельскохозяйственным кодам ОКВЭД. Например, группа кодов 01 касается растениеводства, животноводства, а 03 — рыболовства.

Для рыбохозяйств есть дополнительное условие: должны быть свои или арендованные судна, а численность работников меньше 300 человек.

А это список организаций и ИП, кому закон запрещает работать на ЕСХН:

- Производители подакцизных товаров, например алкоголя или парфюмерии.

- Представители игорного бизнеса.

- Казенные и бюджетные учреждения.

Если простым языком, то так: собираете малину, делаете варенье и продаете — можно работать на ЕСХН. Просто покупаете малину и делаете из нее варенье — нельзя работать на ЕСХН.

Как платить ЕСХН

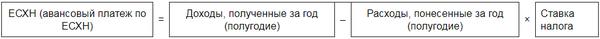

Налог считают по такой формуле:

ЕСХН = Налоговая база × Ставка налога

Налоговая база — это доходы минус расходы и убытки прошлых лет.

В расчете налога ничего сложного нет. Сложно определить, какие доходы и расходы можно учитывать. В налоговом кодексе есть полный список доходов и расходов. Например, в список доходов входят доходы от продажи товара, от сдачи земельных участков в аренду и проценты по банковскому вкладу. В список расходов — расходы на зарплату сотрудникам, выплату компенсаций и пособий, покупку семян, рассады, удобрений, кормов и лекарств для животных, содержание служебного транспорта.

Доходы можно уменьшить на убытки прошлых лет.

Ставка налога. Раньше ставка была фиксированной, но с 2019 года каждый регион может устанавливать свою. Максимально — 6%.

В Кемеровской области предприниматели на ЕСХН платят налог по ставке 3% до 2021 года, в Москве — по ставке 6%, а в Московской области нулевая ставка. Предпринимателям из Подмосковья не нужно платить налог — только заполнять декларацию.

Когда платить

ЕСХН платят дважды в год:

- До 25 июля текущего года — авансовый платеж по итогам первого полугодия.

- До 31 марта следующего года — платеж по итогам года.

В расчетах поможет бухгалтер, но вот короткий пример.

За первые полгода предприниматель заработал — 600 000 Р, расходы — 400 000 Р. Ставка налога — 6%.

Считаем авансовый платеж, который нужно заплатить до 25 июля:

(600 000 Р − 400 000 Р) × 6% = 12 000 Р

Во втором полугодии предприниматель заработал 800 000 Р, расходы — 700 000 Р. Нужно рассчитать сумму ЕСХН за весь год, а потом вычесть из нее уже внесенный авансовый платеж.

Налог за весь год:

(600 000 Р + 800 000 Р) − (400 000 Р + 700 000 Р) × 6% = 18 000 Р

Вычитаем авансовый платеж:

18 000 Р − 12 000 Р = 6000 Р.

Эту сумму нужно уплатить по итогам года — до 31 марта следующего года.

В реальности расчеты обычно сложнее. Нужно понимать, какие расходы можно учесть, а какие — нет. Поэтому я рекомендую обратиться за помощью к опытному бухгалтеру.

НДС на ЕСХН

С 2019 года сельхозпроизводители на ЕСХН обязаны платить НДС. Но есть случаи, когда от этой обязанности компанию или ИП могут освободить:

- Если компания или ИП подали заявление о желании воспользоваться льготой в том же году, когда были зарегистрированы.

- Если перешли с ОСН на ЕСХН с 1 января и одновременно подали заявление на освобождение от НДС.

- Если доход от деятельности по ЕСХН за предыдущий год не превысил лимит. Для каждого года он разный. В 2018 году — 100 млн рублей, в 2019 году — 90 млн рублей, в 2020 году — 80 млн рублей.

Во всех случаях уведомление подают в налоговую по месту нахождения компании или по месту жительства ИП. Срок — до 20 числа месяца, в котором начали применять льготу.

Учет и отчетность на ЕСХН

ИП и компании по-разному отчитываются перед налоговой.

Учет ИП. Предприниматели не обязаны вести бухучет. Вся отчетность у них — это книга доходов и расходов и налоговая декларация.

Книгу доходов и расходов (КУДиР) можно вести онлайн или в бумажном виде. ЕСХН — единственный режим, на котором нужно регистрировать книгу в налоговой: бумажную — до начала ведения, электронную распечатывают и относят до 31 марта следующего года.

Налоговую декларацию нужно сдать до 31 марта года, следующего за отчетным. За 2019 год декларацию нужно сдать до 31 марта 2020.

Если сельхозпроизводитель прекращает работу в течение года, он должен уведомить об этом налоговую и сдать декларацию до 25 числа следующего месяца. К примеру, предприниматель прекратил работать в мае и в этом же месяце уведомил об этом налоговую. Декларацию ему нужно подать до 25 июня.

Учет в компаниях. У компаний все сложнее — им нужно вести бухучет: составлять бухгалтерский баланс и отчет о финансовых результатах, вести учет доходов и расходов, которые участвуют в расчете налога. Налоговую декларацию подают один раз в год, до 31 марта.

Небольшие сельхозкомпании, например крестьянские и фермерские хозяйства и потребкооперативы, могут вести бухучет по упрощенной схеме. Но бухгалтер все равно понадобится.

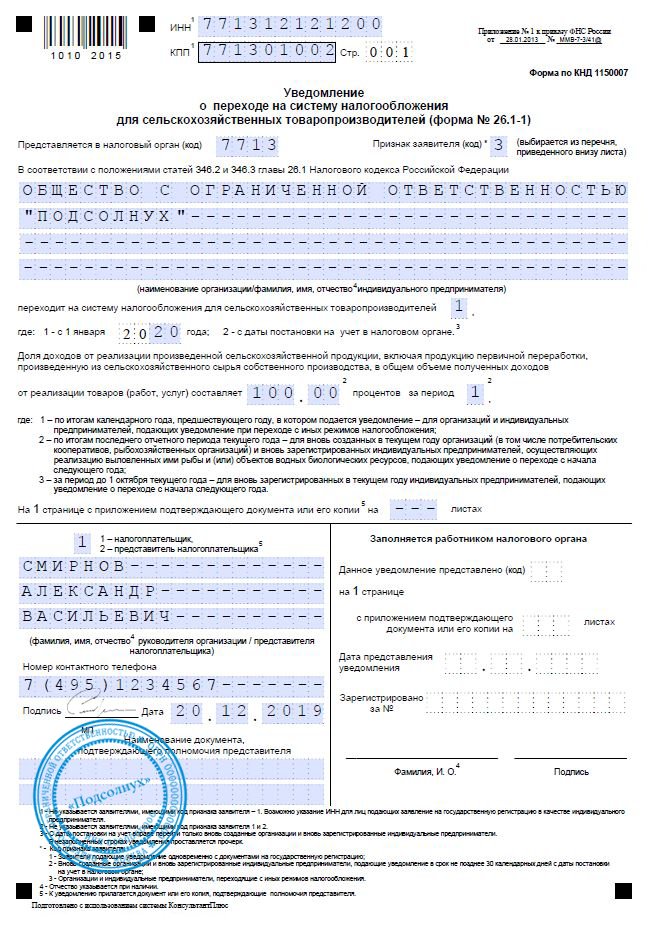

Как перейти на ЕСХН

Перейти на ЕСХН с другого налогового режима можно один раз в год. Переход оформляют с 1 января следующего года. Порядок такой:

- Заполняете заявление в двух экземплярах.

- Несете его в налоговую по месту нахождения компании или месту жительства ИП.

Все это надо сделать до 31 декабря текущего года.

Новые ИП и компании могут подавать уведомление вместе с другими документами на регистрацию или в течение 30 календарных дней после регистрации. Если опоздать, придется работать на ОСН и платить все налоги.

Пример заполненного уведомления о переходе на ЕСХН для компании

Совмещение ЕСХН с другими налоговыми режимами

Предприниматели могут совмещать ЕСХН с патентом и ЕНВД — единым налогом на вмененный доход, а компании — только с ЕНВД. Правда, есть нюанс: нельзя продавать сельскохозяйственную продукцию через собственные торговые точки и столовые. Продавать огурцы со своей грядки в своем овощном ларьке нельзя, но их может купить у вас сосед и продавать в своем ларьке.

При совмещении режимов доля доходов от сельхоздеятельности должна быть не ниже 70% от дохода по всем видам бизнеса.

Снятие с учета ЕСХН

Компания или ИП должны сняться с учета по ЕСХН в трех случаях:

- Если потеряли право работать на ЕСХН.

- Если больше не ведут деятельность на ЕСХН, например если компания закрыла сельскохозяйственное направление бизнеса.

- Если хотят перейти на другую систему налогообложения.

В любом из этих случаев нужно подать уведомление в двух экземплярах в налоговую по месту нахождения компании или по месту жительства ИП. На это есть 15 дней с момента решения.

При утрате права на ЕСХН вместе с уведомлением подают специальное сообщение.

Потеря права на ЕСХН

Компания и ИП теряют право на ЕСХН, если больше не соответствуют требованиям законодательства по этой системе налогообложения. Например, начали производить подакцизные товары или выручка от сельхоздеятельности стала меньше 70%.

Если потеряли право на ЕСХН, об этом надо сообщить в налоговую. Тогда придется заплатить налоги, будто весь год работали на общей системе.

Например, первые полгода компания занималась производством и продажей меда. Во втором полугодии она сменила профиль и стала выпускать медовуху — это подакцизный товар. Больше работать на ЕСХН нельзя, поэтому компания перешла на ОСН. Она обязана заплатить налоги по ОСН за весь год, даже с дохода от производства и продажи меда.

Вернуться на ЕСХН можно только через год после того, как утратили право на спецрежим.

Преимущества и недостатки ЕСХН

Главный плюс ЕСХН — освобождение от уплаты других налогов. Что еще хорошо:

- Уведомительный характер перехода. Сначала начинаете работать, потом сообщаете в налоговую.

- ИП могут совмещать с ЕНВД и патентом, компании — только с ЕНВД.

- Простая система учета. Нужно платить налог два раза в год и один раз в год сдавать декларацию.

- К учету можно принять больше расходов, чем по УСН. Лимита расходов нет.

Из минусов:

- Доходы и расходы учитываются по кассовому методу, то есть по фактическому поступлению и списанию средств со счета. Это влияет на расчет налога. Если какие-то оплаты задерживаются и, например, вместо декабря пройдут в январе, то учесть их можно будет только в следующем году.

- Нужно следить, чтобы выручка по сельхозпродукции была не ниже 70% от всего оборота.

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают, из-за этого потом могут быть проблемы с налоговой.

Единый сельскохозяйственный налог (ЕСХН) в 2019 году

Одним из приоритетных направлений развития российской экономики является сельское хозяйство. В связи с этим для предприятий данной сферы был разработан специальный налоговый режим — единый сельскохозяйственный налог. ЕСХН — что это такое простыми словами?

Плательщики на этой системе освобождены от уплаты налога на прибыль (индивидуальные предприниматели — от НДФЛ), а также частично от налога на имущество. Вместо этого они уплачивают единый налог с разницы доходов и расходов. При этом лицо должно иметь статус сельхозпроизводителя. К ним относят юрлиц, крестьянские (фермерские) хозяйства и ИП, которые занимаются производством, переработкой или продажей продукции растениеводства, животноводства, рыбным хозяйством, а также оказывают услуги в области сельского хозяйства. Кроме этого, ключевое условие применения спецрежима — лимит доходов от прочей деятельности. Доля выручки с продаж сельхозпродукции в общей сумме поступлений должна быть равна не менее 70 %.

В настоящее время порядок налогообложения лиц на ЕСХН несколько изменился. Какие нововведения появились в системе ЕСХН с 2019 года? Последние новости вы можете найти в нашей статье.

ЕСХН в 2019 году: изменения обязанностей плательщиков

С 1 января 2019 года у сельхозпроизводителей на спецрежиме появилась обязанность уплачивать в бюджет налог на добавленную стоимость. Она установлена Федеральным законом от 27 ноября 2017 № 335-ФЗ, вносящим поправки в Налоговый кодекс. Ранее для плательщиков ЕСХН НК РФ предусматривалось освобождение от НДС. Исключением являлся налог, вносимый в бюджет при ввозе импортной продукции. Теперь компании и ИП на ЕСХН должны будут оформлять все необходимые документы как плательщики налога на добавленную стоимость. В частности, вести книгу покупок и продаж и составлять счета-фактуры для контрагентов. Кроме того, нужно будет представлять в налоговую декларации по НДС.

![]()

Сдавайте декларацию ЕСХН через интернет

Укажите данные вашей организации, и Контур.Экстерн поможет рассчитать сельскохозяйственный налог, проверит декларацию на ошибки и моментально передаст ее в налоговую, а затем подготовит платежку для банка.

Попробовать бесплатно

ЕСХН и НДС в 2019 году: преимущества и недостатки

Какие положительные и отрицательные стороны есть у новой обязанности сельхозпроизводителей? Уплата НДС — это дополнительная налоговая нагрузка для предприятий, что является негативным фактором. Автоматически увеличивается объем составляемой отчетности, а следовательно, и трудозатраты. Также появление обязанности уплачивать новый налог означает дополнительный контроль со стороны налоговой службы.

С другой стороны, плательщики единого сельхозналога теперь являются более привлекательными для контрагентов. Покупателям зачастую невыгодно приобретать товары у тех лиц, которые не должны уплачивать НДС. В этих случаях они теряют свое право на получение вычета. Предполагается, что введение НДС для сельхозпроизводителей повысит спрос на их продукцию.

Освобождение от уплаты НДС для сельхозпроизводителей

У фирм и предприятий на ЕСХН есть право получить освобождение от уплаты НДС. Это возможно в следующих ситуациях:

- уведомление на получение освобождения от НДС и уведомление о начале работы на спецрежиме относятся к одному календарному году;

- или соблюдение норматива по выручке от с/х деятельности. Пороговая величина постепенно будет снижаться. Так, чтобы получить освобождение НДС в 2019 году, доход без учета налога в 2018 году не должен был превысить 100 млн руб. за год. Критерии для последующих лет приведены в таблице:

| Год | Пороговое значение выручки |

|---|---|

| 2020 | 90 млн руб. в 2019 г. |

| 2021 | 80 млн руб. в 2020 г. |

| 2022 | 70 млн руб. в 2021 г. |

| 2023 | 60 млн руб. в 2022 г. |

Если сельхозпроизводитель планирует реализовать право не платить НДС, он должен подать соответствующее уведомление в налоговую. Уведомление об освобождении от НДС для ЕСХН подается включительно до 20 числа месяца, с которого плательщик начинает использовать свое право не платить налог. Форма заявления на освобождение от НДС при ЕСХН в 2019 году содержится в Письме ФНС России от 15.01.2019 № СД-4-3/287@.

Не могут получить освобождение от НДС те компании и ИП, которые продавали подакцизную продукцию в течение трех календарных месяцев до подачи уведомления. При начале продажи подакцизных товаров либо при нарушении лимита выручки сельхозпроизводитель теряет право не платить НДС. В дальнейшем такие лица не имеют права на повторное освобождение. Обратите внимание, что, если получение освобождения является добровольным, то обратная процедура невозможна, кроме как при нарушении приведенных условий.

Налоговые ставки спецрежима для сельхозпроизводителей в 2019 году

Единый сельскохозяйственный налог в 2019 году в общем случае уплачивается по стандартной ставке в 6 %. При этом власти субъектов РФ могут установить дифференцированные значения ставки в диапазоне от 0 до 6 %. Такая возможность появилась с начала 2019 года. Размер ставки зависит от:

- вида с/х продукции (или работ/услуг);

- размера доходов от ведения бизнеса в сфере сельского хозяйства;

- места, где лицо осуществляет деятельность;

- численности сотрудников компании или ИП.

Вариация ставок позволяет найти баланс между нагрузкой на плательщиков и величиной налоговых поступлений. Некоторые регионы уже воспользовались правом ввести на их территории пониженные ставки. Например, в Московской области установлена нулевая ставка налога до 31 декабря 2021 года. До этой же даты установлены ставки местными законами в Свердловской (5 %) и в Кемеровской областях (3 %).

Налог на имущество для плательщиков ЕСХН — 2018

Важный вопрос при применении ЕСХН — налогообложение имущества. В качестве ключевых изменений в системе ЕСХН последних лет следует указать поправку в Налоговом кодексе, касающуюся налога на имущество. Начиная с прошедшего 2018 года от обложения налогом освобождается только то имущество, которое задействовано при ведении с/х деятельности. К нему относятся активы, которые задействованы при производстве, переработке, реализации сельхозтоваров либо при оказании услуг сельхозпроизводителями. Ранее такая оговорка отсутствовала.

Имущество, которое используется в сельхоздеятельности, можно разделить на две группы. Одно напрямую используется для производства. Например, посевная техника, здания, где содержатся животные и т.д. Другие являются вспомогательными, в частности, гаражи для техники, склады и т.д. Право не уплачивать налог относится к обеим группам.

Активы, облагаемые налогом на имущество, и активы, задействованные в с/х деятельности, должны учитываться отдельно. Однако может возникнуть ситуация, когда предприятие использует имущество одновременно для производства сельхозпродукции и для иной деятельности. В таком случае раздельно учесть имущество нельзя. В 2018 году было выпущено Письмо ФНС от 10 июля 2018 № БС-4-21/13205@. В нем приведено следующее разъяснение: если предприятие-сельхозпроизводитель использует имущество для прочей предпринимательской деятельности, но в то же время и по целевому назначению, то налогом оно не облагается. Кроме того, налог на имущество платить не надо, если активы находятся на консервации, то есть временно не задействованы при основной деятельности.

Как правильно рассчитать ЕСХН — пример расчета?

ЕСХН — пример расчета поможет сориентироваться начинающим сельхозтоваропроизводителям в алгоритме определения суммы этого налога. Из нашего материала вы узнаете о влияющих на размер ЕСХН расчетных нюансах и «опасных» расходах.

Как рассчитать ЕСХН?

Нюансы при расчете сельхозналога

Итоги

Как рассчитать ЕСХН?

Расчет ЕСХН, на первый взгляд, не вызывает затруднений, поскольку предусматривает применение всего одной незамысловатой формулы: нужно вычесть из полученных доходов оплаченные расходы и умножить на ставку налога.

Однако не стоит обольщаться видимой простотой и не соблюдать должной осмотрительности при расчете сельхозналога.

Чтобы проиллюстрировать расчетные нюансы сельхозналога, рассмотрим пример расчета ЕСХН и разберем ошибки бухгалтера.

Пример

ООО «Полевод» начало предпринимательскую деятельность в качестве сельхозтоваропроизводителя с 2015 года, применяя ранее ОСНО. На момент перехода на спецрежим в бухучете ООО «Полевод» числится сельхозтехника остаточной стоимостью 240 000 руб. и сроком полезного использования 5 лет.

В течение 2015 года покупатели выплатили фирме за зерно 1 540 000 руб. Фирмой оплачены следующие расходы:

- зарплата основных рабочих, вспомогательного персонала и АУП (включая страховые взносы) — 420 000 руб.;

- оплата ГСМ и прочие материальные расходы — 180 000 руб.;

- взносы на добровольное страхование урожая от засухи — 40 000 руб.;

- арендные выплаты — 240 000 руб.;

- выплата контрагенту неустойки за опоздавшие поставки — 30 000 руб.;

- расходы на оплату канцелярских принадлежностей — 25 000 руб.;

- оплаченная стоимость сертификата качества — 50 000 руб.

В 1-м полугодии (это отчетный период по ЕСХН) расходы превысили доходы, поэтому авансовый платеж ООО «Полевод» не уплачивало.

Бухгалтер рассчитал ЕСХН по итогам года следующим образом:

- посчитал полученные на расчетный счет и в кассу деньги от реализации продукции доходы (Д):

(Д) / 1 540 000 руб.;

- определил расходы (Р) следующим образом:

Р = (420 000 + 180 000 + 40 000 + 240 000 + 30 000 + 25 000 + 50 000 + 240 000) = 1 225 000 руб.

- рассчитал сельхозналог (СН) исходя из ставки 6% (ст. 346.8 НК РФ) по формуле (ст. 346. 9 НК РФ):

СН = (Д – Р) × 6 / 100

СН = (1 540 000 – 1 225 000) × 6 / 100 = 18 900 руб.

При этом бухгалтер допустил в расчете несколько ошибок, в результате чего сельхозналог был занижен. Об этом расскажем в следующем разделе.

Нюансы при расчете сельхозналога

Рассчитывая сельхозналог, бухгалтер допустил следующие ошибки:

- не сверился со списком допустимых Налоговым кодексом расходов (п. 2 ст. 346.5 НК РФ);

- не учел требования п. 4 ст. 346.5 НК РФ в части алгоритма списания стоимости основных средств.

Из-за невнимательности бухгалтера в расходы была включена выплаченная контрагенту неустойка за нарушение условий поставки в сумме 30 000 руб. — такой расход отсутствует в п. 2 ст. 346.5 НК РФ и не мог участвовать в расчете сельхозналога.

Вторым серьезным упущением явилось полное списание в течение налогового периода остаточной стоимости сельхозтехники, числившейся в составе основных средств в момент перехода ООО «Полевод» на спецрежим.

Поскольку срок полезного использования техники превышал 3 года (но менее 15 лет), по п. 4 ст. 346.5 НК РФ ее остаточную стоимость необходимо было списывать тремя частями в 2015, 2016 и 2017 годах.

В 2015 году учитываемая в расходах сумма составила 120 000 руб. (50% × 240 000). В последующие периоды:

- 2016 год: 30% × 240 000 руб. = 72 000 руб.;

- 2017 год: 20% × 240 000 руб. = 48 000 руб.

Таким образом, в расчете сельхозналога излишне учтены расходы в сумме 150 000 руб.:

- 30 000 руб. — «запретный» при ЕСХН расход;

- 120 000 руб. (72 000 + 48 000) — преждевременное списание остаточной стоимости основных средств, приобретенных до перехода на ЕСХН.

Недоплата сельхозналога по итогам 2015 года: 9 000 руб. (150 000 руб. × 6/100).

Расчетные алгоритмы налоговых обязательств при различных режимах налогообложения изучайте с материалами нашего сайта:

- «Расчет налоговой базы ЕНВД в 2014–2015 годах»;

- «Порядок расчета УСН «доходы минус расходы» (15 процентов)».

Итоги

Расчет сельхозналога не отнимет много времени, если учесть такие налоговые нюансы, как закрытый перечень признаваемых расходов, особый алгоритм списания остаточной стоимости имущества и др.

Учет доходов и расходов при ЕСХН: порядок расчета, примеры

Организации и предприниматели, деятельность которых связана с производством и реализацией сельхозпродукции, могут использовать специальный режим налогообложения в виде уплаты ЕСХН (Единый с/х налог). В статье разберем, как рассчитать ЕСХН и каков срок уплаты налога в бюджет, а также выясним, как осуществляется учет доходов и расходов при ЕСХН, какие отчетные формы для этого используются.

Порядок расчета и уплаты ЕСХН

Субъекты хозяйствования, имеющие статус сельскохозяйственных товаропроизводителей, рассчитывают и уплачивают ЕСХН в соответствие с требованиями, установленными главой 26.1 НК РФ.

В соответствие с положениями налогового законодательства, ЕСХН рассчитывается по следующей формуле:

ЕСХН = (Доход – Расход) * 6%,

где Доход – общая сумма дохода, полученная организацией (ИП) от ведения с/х деятельности;

Расход – сумма расходов, понесенных сельхозпроизводителем в налоговом периоде.

В целях расчета ЕСХН налоговым периодом выступает календарный год. При этом согласно ст. 346.9 НК РФ сельхозпроизводители обязаны исчислять и уплачивать в бюджет аванс по налогу за отчетный период – полугодие.

Срок уплаты аванса по ЕСХН – до 25 июля текущего года.

Окончательный расчет по налогу установлен в срок до 31 марта года, следующего за отчетным. Этот же срок предусмотрен для подачи в ФНС налоговой декларации ⇒ Декларация по ЕСХН.

Рассмотрим пример. ООО «Изабелла» занимается выращиванием винограда.

По итогам первого полугодия 2019 года (с 01.01.2019 по 30.06.2019) ООО «Изабелла» получен доход от с/х деятельности в размере 303.880 руб., при этом понесены расходы в сумме 96.320 руб.

16.07.2019 года «Изабелла» рассчитал и выплатил ЕСХН в бюджет в следующей сумме:

(303.880 руб. – 96.320 руб.) * 6% = 12.453,60 руб.

По итогам 2019 года общий доход ООО «Изабелла» составил 520.630 руб., расход – 140.550 руб.

25.02.2019 года бухгалтер ООО «Изабелла» подал в ФНС декларацию, в которой общая сумма ЕСХН за год составила:

(520.630 руб. – 140.550 руб.) * 6% = 22.804,80 руб.

26.02.2019 года на основании декларации бухгалтер ООО «Изабелла» перечислил в бюджет следующую сумму:

22.804,80 руб. – 12.453,60 руб. = 10.351,20 руб.

Читайте также статью ⇒ “Налог на имущество сельхозпроизводителя“.

Учет доходов и расходов при ЕСХН

Для учета доходов и расходов в целях налогообложения ЕСХН сельхозпроизводители ведут Книгу учета доходов и расходов (КУДиР).

В общем порядке, отчетными периодами КУДиР для плательщиков ЕСХН являются полугодие и календарный год. При этом с/х производитель вправе устанавливает иной промежуток времени для определения отчетного периода (например, календарный месяц), при условии обязательного отражения итоговых сумм дохода и расхода за полугодие и календарный год.

Книга доходов и расходов заполняется ответственным сотрудником организации и подписывается главным бухгалтером и руководителем.

Документ оформляется на бланке установленного образца, который состоит из двух разделов:

- раздел І – Доходы и расходы;

- раздел ІІ – Расходы по ОС и НМА.

КУДиР состоит из таблиц, в которых с/х производитель отражает следующую информацию:

- порядковый номер операции (заполняется по правилу сквозной нумерации);

- дата и номер первичного документа, на основании которого налогоплательщик признает доход/расход (Счет-фактура №__ от «_» ___ _г.);

- содержание операции (расходы на приобретение трактора, модель___);

- сумма доходов/расходов в рублях.

При заполнении КУДиР с/х производитель определяет итоговую сумму полученных доходов и понесенных расходов по итогам отчетного периода (в общем порядке – полугодие и год).

Бланки КУДиР для плательщиков ЕСХН можно скачать здесь:

- для ИП ⇒ Книга учета доходов и расходов ИП на ЕСХН

- для организации ⇒ Книга учета доходов и расходов юрлиц на ЕСХН

Какие доходы учитываются при ЕСХН

Перечень доходов, размер которых учитывается при определении налогооблагаемой базы ЕСХН, утвержден ст. 346.5 НК РФ. К таким доходам относятся:

- доходы от реализации с/х продукции, а также вспомогательных услуг, оказываемых сельхозпроизводителю;

- внереализационные доходы;

- доходы от реализации имущественных прав (продажа недвижимости).

Основанием для признания доходов в налоговом учете являются первичные документы, подтверждающие совершение операции по реализации товаров, работ, услуг, имущественных прав (товарные накладные, счета-фактуры, договора, т.п.).

В расчете налогооблагаемой базы ЕСХН не участвуют:

- суммы залога, полученные налогоплательщиком в качестве обеспечения обстоятельств;

- имущество, полученное с/х производителем в виде взноса в уставный капитал;

- невостребованные дивиденды;

- имущественные права на результаты интеллектуальной собственности;

- безвозмездная помощь, полученная с/х производителем в порядке, предусмотренном законом «О безвозмездной помощи (содействии) в РФ»;

- клиринговые сертификаты участия.

Полный перечень доходов, сумма которых не учитывается при расчете ЕСХН, содержится в ст. 251 НК РФ.

Читайте также статью ⇒ “Транспортный налог сельхозпроизводителя“.

Порядок признания расходов сельхозпроизводителя

Плательщик ЕСХН вправе уменьшить налогооблагаемую базу для расчета налога на сумму следующих расходов:

| № п/п | Какие расходы учитываются при расчете ЕСХН | Описание |

| 1 | Расходы на ОС и НМА | Размер налогооблагаемой базы ЕСХН уменьшается на сумму ОС и НМА в части приобретения, изготовления, модернизации, достройки, дооборудования, реконструкции. |

| 2 | Расходы аренды | В расчете ЕСХН учитываются суммы арендных платежей, уплачиваемых с/х производителем за пользование недвижимостью, оборудованием, прочим движимым и недвижимым имуществом. |

| 3 | Материальные расходы | В состав расходов с/х производителя включаются суммы, затраченные на приобретение семян, рассады, саженцев, удобрений, кормов, биопрепаратов, т.п. |

| 4 | Оплата труда |

В расчет ЕСХН включаются расходы на оплату труда наемный работников, включая расходы на:

|

| 5 | Страхование |

При расчете ЕСХН учитываются расходы на обязательное и добровольное страхование:

|

|

6 |

НДС, таможенные сборы |

В случае если плательщик ЕСХН совершает операции, облагаемые НДС и таможенными сборами, то уплаченные суммы с/х производитель вправе учесть при расчете ЕСХН. |

|

7 |

Расходы на приобретение, оценку земли | В состав расходов с/х производителя включаются суммы, уплаченные в связи с приобретением имущественных прав на земельный участок, а также расходы, связанные с кадастровой оценкой земли, оформлением права собственности, т.п. |

| 8 | Расходы на приобретение молодняка скота |

Налоговыми расходами с/х производителя признаются расходы на приобретение молодняка скота для формирования стада, а также затраты, связанные с покупкой молодняка птицы и мальков рыбы. |

|

9 |

Потери от падежа животных | Сумма расходов, понесенных с/х производителем в связи с падежом скота (птицы), а также его вынужденным убоем, учитывается при расчете ЕСХН в пределах установленных Правительством норм. Исключения составляются случаи, когда причиной падежа (вынужденного убоя) являются чрезвычайные обстоятельства (стихийные бедствия, пожары, аварии, эпизоотии, т.п.). |

| 10 | Расходы на участие в с/х торгах |

Расходы с/х производителя на участие в торгах (тендерах, ярмарках, конкурсах) по реализации с/х продукции признаются в учете ЕСХН в общем порядке. |

Аналогично признанию доходов, расходы с/х производителя учитываются в расчете ЕСХН при наличии первичных документов – расходных накладных, актов выполненных работ, договоров поставки, оказания услуг, т.п.

Читайте также статью ⇒ “Льготы по налогам для сельхозпроизводителей“.

Пример учета доходов и расходов при ЕСХН

Для того, чтобы наглядно разобраться в особенностях учета доходов и расходов при ЕСХН, рассмотрим пример.

ООО «Фермер Плюс» занимается выращиванием и реализации клубники, имеет статус плательщика ЕСХН.

Для учета доходов и расходов бухгалтер «Фермер Плюс» ведет КУДиР с отчетными периодами полугодие и год.

На основании первичных документов бухгалтер «Фермер Плюс» отразил в КУДиР (раздел 1 «Доходы и расходы») следующие хозяйственные операции:

|

№ п/п |

Дата и номер первичного документа |

Бухгалтерский учет при ЕСХН

Обновление: 21 декабря 2018 г.

Налогоплательщиками единого сельскохозяйственного налога (ЕСХН) признаются организации и индивидуальные предприниматели, которые являются сельхозтоваропроизводителями и которые перешли на уплату ЕСХН в порядке, установленном гл. 26.1 НК РФ (п. 1 ст. 346.2 НК РФ).

А должны ли плательщики ЕСХН вести бухгалтерский учет?

Бухучет при ЕСХН

Как предусмотрено ч. 1 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ, экономический субъект в общем случае обязан вести бухгалтерский учет. При этом факт применения ОСН или нахождения на спецрежиме (в т.ч. ЕСХН) значения не имеет.

И только в отношении индивидуальных предпринимателей сделана оговорка. ИП могут не вести бухгалтерский учет в случае, если в соответствии с налоговым законодательством они ведут учет доходов, расходов и иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности (п. 1 ч. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

ИП, применяющие ЕСХН, ведут учет доходов и расходов для целей исчисления налоговой базы по ЕСХН в книге учета доходов и расходов (п. 8 ст. 346.5 НК РФ). Следовательно, бухгалтерский учет они могут и не вести.

А вот организации-плательщики ЕСХН обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы ЕСХН, на основании данных бухгалтерского учета с учетом положений гл. 26.1 НК РФ. Соответственно, от обязанности ведения бухгалтерского учета организации, применяющие этот спецрежим (равно как и находящиеся на любой иной системе налогообложения), не освобождаются.

Единственно, организации на ЕСХН, которые относятся к субъектам малого предпринимательства, могут использовать упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность (ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Учитывая, что у ИП на ЕСХН обязанности ведения бухгалтерского учета нет, по своему усмотрению они могут сами решить, вести ли бухучет в полном объеме, вести его в упрощенном порядке или не вести бухгалтерский учет вовсе.

Как вести бухучет на ЕСХН?

Порядок ведения бухгалтерского учета на ЕСХН обуславливается не фактом применения специального налогового режима, а особенностями конкретной финансово-хозяйственной деятельности на ЕСХН (например, производство сельхозпродукции, оказание услуг сельхозпроизводителям в области растениеводства и животноводства, вылов водных биологических ресурсов).

Так, например, расходы по основному виду деятельности плательщика ЕСХН отражаются обычно в общем порядке по дебету счета 20 «Основное производство» с кредита счетов 10 «Материалы» (при отпуске материалов в производство), 70 «Расчеты с персоналом по оплате труда» (при начислении зарплаты работникам), 60 «Расчеты с поставщиками и подрядчиками» (при приобретении работ и услуг сторонних организаций) (Приказ Минфина от 31.10.2000 № 94н). А, скажем, выпуск продукции основного производства отражается так: Дебет счета 43 «Готовая продукция» — Кредит счета 20.

И проводка по начислению налога при применении ЕСХН аналогична начислению налога при иных режимах налогообложения (ОСН, ЕНВД и др.) Так, если начислен ЕСХН, проводка будет такая:

Дебет счета 99 «Прибыли и убытки» — Кредит счета 68 «Расчеты по налогам и сборам», субсчет «ЕСХН».

Напомним также, что ведение бухгалтерского учета на ЕСХН потребует от налогоплательщика утвердить свою Учетную политику

Единый сельскохозяйственный налог: методические рекомендации министерства с/х РФ (организация бухгалтерского учета)

На уровень вверх

- бухгалтерский учет доходов от реализации внереализационных доходов

- бухгалтерский учет расходов

- бухгалтерский учет доходов и расходов крестьянскими (фермерскими) хозяйствами

Данный материал был использован при разработке подсистемы расчета единого сельскохозяйственного налога в рамках иинформационной системы АдептИС: Бухгалтерский и оперативный учёт для сельскохозяйственных организаций для «1С: Бухгалтерия 7.7».

6. Особенности организации бухгалтерского учета

для целей единого сельскохозяйственного налога

91. Налогоплательщики обязаны вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы ЕСХН, на основании данных бухгалтерского учета с учетом положений главы 26.1 НК РФ в следующем порядке.

6.1. Особенности организации бухгалтерского учета доходов от реализации

сельскохозяйственной продукции и выращенной рыбы и продукции

ее переработки, товаров (работ, услуг) и внереализационных доходов

92. Доходом от реализации для целей ЕСХН признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручка признается исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. 93. Внереализационные доходы для целей ЕСХН представляют собой все иные доходы, не относящиеся к доходам от реализации. Для целей ЕСХН доходы и расходы определяются кассовым методом и в бухгалтерском учете отражаются в следующем порядке:

| N п/п | Корреспондирующие счета | Признание | |||

| Дебет | Кредит | В бухгал-терском учете | Для целей ЕСХН | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Признание выручки: | ||||

| а) начислена выручка | 62 (76) | 90 | + | — | |

| б) получена оплата | 50, 51, 52 | 62 (76) | — | + | |

| 2. | Признание выручки налогоплательщиком на дату совершения операции зачета взаимных требований с контрагентом (дата составления акта зачета взаимных требований) | 60 (76) | 62 (76) | + | + |

| 3. | Отражены доходы, полученные от долевого участия в других организациях: | ||||

| а) начислены | 76 | 91 | + | — | |

| б) оплачены (получены на счета в кредитных учреждениях) | 50, 51, 52 | 76 | — | + | |

| 4. | Отражены доходы, полученные при реализации иностранной валюты, в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком РФ на дату перехода права собственности на иностранную валюту | 52 | 91 | + | — |

| 5. | Отражены доходы, полученные в виде положительной курсовой разницы, возникающей в связи с пересчетом имущества в виде валютных ценностей на дату составления налоговой отчетности | 50.2, 52 | 91 | + | — |

| 6. | Учтены доходы, признанные должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба: | 51, 52 | 91 | + | + |

| а) начислены | 76 | 91 | + | — | |

| б) оплачены | 51, 52 | 76 | — | + | |

| 7. | Отражены доходы, полученные от сдачи имущества в аренду (субаренду), если такие доходы не определяются налогоплательщиком как доходы от реализации: | ||||

| а) начислены | 76 | 91 | + | — | |

| б) оплачены | 50, 51 | 76 | — | + | |

| 8. | Учтены доходы, полученные от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности) | ||||

| а) начислены | 76 | 91 | + | — | |

| б) оплачены | 50, 51 | 76 | — | + | |

| 9. | Отражены доходы, причитающиеся в виде процентов, полученных по договорам займа, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам: | ||||

| а) начисленные | 76 | 91 | + | — | |

| б) фактически полученные | 50, 51, 52 | 76 | — | + | |

| 10. | Отражены доходы от безвозмездно полученного имущества (работ, услуг) или имущественных прав | 07, 08, 10, 11, 50, 51, 52, 58 |

91 (98) | + | + |

| 11. | Отражены доходы, причитающиеся налогоплательщику от его участия в простом товариществе: | ||||

| а) начислены | 76 | 91 | + | — | |

| б) получены | 50, 51, 52 | 76 | — | + | |

| 12. | Отражены доходы прошлых лет, полученные в отчетном (налоговом) периоде | 51 | 91 | + | + |

| 13. | Отражены доходы в виде стоимости полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств | 10 | 91 | + | + |

| 14. | Учтены доходы в виде использованных не по целевому назначению имущества (в том числе денежных средств), работ, услуг, которые получены в рамках благотворительной деятельности (в том числе в виде благотворительной помощи, пожертвований), целевых поступлений, целевого финансирования, за исключением бюджетных средств | 98 | 91 | — | + |

| 15. | Отражены доходы в виде сумм кредиторской задолженности (обязательств перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям | 60, 76 | 91 | + | + |

| 16. | Учтены доходы в виде стоимости излишков товарно-материальных ценностей и прочего имущества, которые выявлены в результате инвентаризации | 07, 08, 10, 11, 41, 43 |

91 | + | + |

6.2. Особенности бухгалтерского учета расходов

94. Расходами налогоплательщика для целей ЕСХН признаются затраты после их фактической оплаты. 95. Налогоплательщики единого сельскохозяйственного налога уменьшают полученные ими доходы на следующие расходы, которые отражаются в бухгалтерском учете в нижеприведенном порядке:

| N п/п | Корреспондирующие счета | Признание | |||

| Дебет | Кредит | В бухгал-терском учете | Для целей ЕСХН | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Отражены расходы по приобретению основных средств после перехода на уплату ЕСХН: | ||||

| а) начисленные | 08 | 60, 76 | + | — | |

| б) сформированные на момент ввода в эксплуатацию | 01 | 08 | + | + | |

| в) фактически оплаченные | 60, 76 | 50, 51 | — | + | |

| 2. | Отражены расходы по амортизации объектов основных средств: | ||||

| а) непосредственно участвующих в процессе производства продукции (тракторы, комбайны, сельскохозяйственные машины и т.п.) | 20 | 02 | + | — | |

| б) вспомогательных производств, включая основные средства машинно-тракторного парка (тракторы, комбайны, гаражи, навесы и т.п.) | 23 | 02 | + | — | |

| в) общепроизводственного назначения | 25 | 02 | + | — | |

| г) общехозяйственного назначения | 26 | 02 | + | — | |

| д) обслуживающих производств и хозяйств | 29, 44 и др. | 02 | + | — | |

| 3. | Отражены расходы по приобретению нематериальных активов после перехода на уплату ЕСХН: | ||||

| а) начисленные | 08 | 60, 76 | + | — | |

| б) сформированные на момент ввода в эксплуатацию | 01 | 08 | + | + | |

| в) фактически оплаченные | 60, 76 | 50, 51 | — | + | |

| 4. | Отражены расходы по амортизации объектов нематериальных активов: | ||||

| а) относящихся к основному производству | 20 | 05 | + | — | |

| б) путем уменьшения их первоначальной стоимости (организационные расходы, деловая репутация) | 20 | 04 | + | — | |

| в) относящихся к вспомогательному производству | 23 | 04, 05 | + | — | |

| г) общепроизводственного назначения | 25 | 04, 05 | + | — | |

| д) общехозяйственного назначения | 26 | 04, 05 | + | — | |

| е) обслуживающих производств и хозяйств | 29, 44 и др. | 04, 05 | + | — | |

| 5. | Отражены расходы по ремонту основных средств, в том числе арендованных (комбайнов, тракторов, сельскохозяйственных машин и т.п.): | ||||

| а) начисленные | 20, 23, 25, 26 и др. |

10, 70, 60, 69 |

+ | — | |

| б) фактически оплаченные | 60, 70, 69 | 50, 51 | — | + | |

| 6. | Отражены арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг имущество): | ||||

| а) начисленные | 20, 23, 25, 26 и др. |

76 | + | — | |

| б) фактически оплаченные | 76 | 51 | — | + | |

| 7. | Отражены материальные расходы (семена, посадочный материал, удобрения, инвентарь и хозяйственные принадлежности, медикаменты, биопрепараты, корма и др.): | ||||

| а) начисленные | 20, 23, 25, 26 и др. |

10 | + | — | |

| б) фактически оплаченные | 60 | 50, 51 | — | + | |

| 8. | Отражены расходы по оплате труда работникам растениеводства, животноводства, промышленных, вспомогательных и прочих производств: | ||||

| а) начисленные | 20, 23, 25, 26 и др. |

70 | + | — | |

| б) выплаченные | 70 | 50 | — | + | |

| 9. | Отражены суммы страховых платежей по договорам обязательного страхования работников и имущества: | ||||

| а) начисленные | 20, 25, 26 и др. |

76 | + | — | |

| б) фактически оплаченные | 76 | 50, 51 | — | + | |

| 10. | Отражены суммы налога на добавленную стоимость по приобретенным товарам (работам, услугам): | ||||

| а) начисленные | 19 | 60, 76 | + | — | |

| б) фактически оплаченные | 60, 76 | 50, 51 | — | + | |

| 11. | Отражены суммы процентов, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями: | ||||

| а) начисленные | 08, 10, 91 | 76 | + | — | |

| б) фактически оплаченные | 76 | 50, 51 | — | + | |

| 12. | Отражены расходы на обеспечение пожарной безопасности в соответствии с законодательством Российской Федерации, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности: | ||||

| а) начисленные | 26 | 76 | + | — | |

| б) фактически оплаченные | 76 | 50, 51 | — | + | |

| 13. | Отражены суммы таможенных платежей, уплачиваемые при ввозе товаров на таможенную территорию Российской Федерации и не подлежащие возврату налогоплательщикам в соответствии с таможенным законодательством Российской Федерации: | ||||

| а) начисленные | 10, 08 и др. | 76 | + | — | |

| б) фактически оплаченные | 76 | 50, 51 | — | + | |

| 14. | Отражены расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации: | ||||

| а) начисленные | 25, 26 | 73 | + | — | |

| б) фактически оплаченные | 73 | 50 | — | + | |

| 15. | Отражены расходы на командировки в пределах размеров, принимаемых для целей ЕСХН: | ||||

| а) начисленные | 20, 23 08, 10 |

71 | + | — | |

| б) фактически оплаченные | 71 | 50 | — | + | |

| 16. | Отражены расходы по уплате нотариусу за нотариальное оформление документов (расходы принимаются в пределах тарифов, утвержденных в установленном порядке): | ||||

| а) начисленные | 26 | 76 | + | — | |

| б) фактически оплаченные | 76 | 50, 51 | — | + | |

| 17. | Отражены расходы на аудиторские услуги: | ||||

| а) начисленные | 26 | 76 | + | — | |

| б) фактически оплаченные | 76 | 51 | — | + | |

| 18. | Отражены расходы на опубликование бухгалтерской отчетности: | ||||

| а) начисленные | 26 | 76 | + | — | |

| б) фактически оплаченные | 76 | 51 | — | + | |

| 19. | Отражены расходы на канцелярские товары: | ||||

| а) начисленные | 26 | 71 | + | — | |

| б) фактически оплаченные | 71 | 50 | — | + | |

| 20. | Отражены расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи: | ||||

| а) начисленные | 25, 26 | 71, 76 | + | — | |

| б) фактически оплаченные | 71, 76 | 50, 51 | — | + | |

| 21. | Отражены расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям): | ||||

| а) начисленные | 97 | 76 | + | — | |

| б) фактически оплаченные | 76 | 51 | — | + | |

| в) списанные в производство | 26 | 97 | + | + | |

| 22. | Отражены расходы на рекламу производимых (приобретаемых) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания в пределах размеров, принимаемых для целей ЕСХН: | ||||

| а) начисленные | 44 | 76 | + | — | |

| б) фактически оплаченные | 76 | 51 | — | + | |

| 23. | Отражены расходы на подготовку и освоение новых производств, цехов и агрегатов: | ||||

| а) начисленные | 97 | 76 | + | — | |

| б) фактически оплаченные | 76 | 51 | — | + | |

| в) списанные в производство | 26 | 97 | + | + | |

| 24. | Отражены расходы на питание работников, занятых на сельскохозяйственных работах: | ||||

| а) начисленные | 20, 23, 25, 26 |

29, 41, 43, 69, 70 |

+ | — | |

| б) фактически оплаченные | 60, 69, 70 | 50, 51 | — | + | |

| 25. | Отражены суммы налогов и сборов, уплачиваемые в соответствии с законодательством Российской Федерации о налогах и сборах: | ||||

| а) начисленные | 26, 91, 68 | 68 | + | — | |

| б) фактически оплаченные | 68 | 51 | — | + | |

| 26. | Отражены расходы на оплату стоимости товаров, приобретенных для дальнейшей реализации: | ||||

| а) начисленные | 41 | 60 | + | — | |

| б) фактически оплаченные | 60 | 51 | — | + | |

| 27. | Отражены расходы на информационно-консультационные услуги: | ||||

| а) начисленные | 26 | 76 | + | — | |

| б) фактически оплаченные | 76 | 51 | — | + | |

| 28. | Отражены расходы на повышение квалификации кадров: | ||||

| а) начисленные | 20, 23, 25, 26 и др. |

76 | + | — | |

| б) фактически оплаченные | 76 | 50, 51 | — | + | |

| 29. | Отражены расходы в виде уплаченных сумм пеней и штрафов за неисполнение или ненадлежащее исполнение обязательств, а также в виде сумм, уплаченных в возмещение причиненного ущерба: | ||||

| а) начисленные | 91 | 60, 76 | + | — | |

| б) фактически оплаченные | 60, 76 | 51 | — | + | |

96. Налогоплательщики единого сельскохозяйственного налога не принимают для целей этого налога расходы, которые отражаются в бухгалтерском учете в следующем порядке:

| N п/п | Корреспондирующие счета | Признание | |||

| Дебет | Кредит | В бухгал-терском учете | Для целей ЕСХН | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Отражены расходы в виде дивидендов и других сумм распределяемого дохода: | ||||

| а) начисленные | 84 | 70, 75 | + | — | |

| б) выплаченные | 70, 75 | 50, 51 | — | — | |

| 2. | Отражены расходы в виде пени, штрафов и иных санкций, перечисляемых в бюджет (в государственные внебюджетные фонды), а также штрафов и других санкций, взимаемых государственными организациями, которым законодательством Российской Федерации предоставлено право наложения указанных санкций: | ||||

| а) начисленные | 91 | 76 | + | — | |

| б) оплаченные | 76 | 51 | — | — | |

| 3. | Отражены расходы в виде взноса в уставный (складочный) капитал, вклада в простое товарищество | 58 | 01, 04, 10, 41 и др. |

+ | — |

| 4. | Отражены расходы в виде суммы налога, а также суммы платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду: | ||||

| а) начисленные | 20, 26 | 68 | + | — | |

| б) оплаченные | 68 | 51 | — | — | |

| 5. | Отражены расходы в виде взносов на добровольное страхование, кроме взносов, принимаемых для целей ЕСХН: | ||||

| а) начисленные | 20, 23, 25, 26 |

76 | + | — | |

| б) оплаченные | 76 | 51 | — | — | |

| 6. | Отражены расходы в виде взносов на негосударственное пенсионное обеспечение, кроме взносов, принимаемых для целей ЕСХН: | ||||

| а) начисленные | 20, 23, 25, 26 |

76 | + | — | |

| б) оплаченные | 76 | 51 | — | — | |

| 7. | Отражены расходы в виде процентов, начисленных налогоплательщиком-заемщиком кредитору сверх сумм, признаваемых расходами в целях налогообложения ЕСХН: | ||||

| а) начисленные | 08, 10, 91 | 76 | + | — | |

| б) оплаченные | 76 | 51 | — | — | |

| 8. | Отражены расходы в виде денежных средств или иного имущества, которые переданы по договорам кредита или займа | 58 | 10, 11, 41, 43, 50, 51 |

+ | — |

| 9. | Отражены расходы в виде сумм убытков по объектам обслуживающих производств и хозяйств | 91 | 29 | + | — |

| 10. | Отражены расходы в виде средств, причитающихся профсоюзным организациям: | ||||

| а) начисленные | 91 | 76 | + | — | |

| б) перечисленные | 76 | 51 | — | — | |

| 11. | Отражены расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей | 91 | 01, 04, 10 и др. |

+ | — |

| 12. | Отражены расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов): | ||||

| а) начисленные | 20, 25, 26, 91 и др. |

70 | + | — | |

| б) выплаченные | 70 | 50 | — | — | |

| 13. | Отражены расходы в виде сумм материальной помощи работникам (в том числе для первоначального взноса на приобретение и (или) строительство жилья, на полное или частичное погашение кредита, предоставленного на приобретение и (или) строительство жилья, беспроцентных или льготных ссуд на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности) | 73 | 50, 51 | + | — |

| 14. | Отражены расходы на оплату дополнительно предоставляемых по коллективному договору (сверх предусмотренных действующим законодательством) отпусков работникам, в том числе женщинам, воспитывающим детей: | ||||

| а) начисленные | 20, 23 и др. | 70 | + | — | |

| б) оплаченные | 70 | 50 | — | — | |

| 15. | Отражены расходы в виде надбавок к пенсиям, единовременных пособий уходящим на пенсию ветеранам труда и т.п.: | ||||

| а) начисленные | 84, 91 | 70 | + | — | |

| б) фактически оплаченные | 70 | 50 | — | — | |

| 16. | Отражены расходы на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом, за исключением сумм, подлежащих включению в состав расходов на производство и реализацию товаров (работ, услуг), и на оплату проезда к месту работы и обратно, предусмотренных трудовыми договорами (контрактами): | ||||

| а) начисленные | 84, 91 | 73 | + | — | |

| б) фактически оплаченные | 73 | 50 | — | — | |

| 17. | Отражены расходы на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий: | ||||

| а) начисленные | 84, 91 | 73 | + | — | |

| б) фактически оплаченные | 73 | 50 | — | — | |

| 18. | Отражены расходы в виде сумм выплаченных подъемных сверх норм, установленных законодательством Российской Федерации: | ||||

| а) начисленные | 20, 23 | 71 | + | — | |

| б) выплаченные | 71 | 50 | — | — | |

| 19. | Отражены расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов, на оплату суточных, полевого довольствия и рациона питания экипажей морских, речных и воздушных судов сверх норм таких расходов, установленных Правительством Российской Федерации: | ||||

| а) начисленные | 25, 26 | 73 | + | — | |

| б) оплаченные | 73 | 50 | — | — | |

| 20. | Отражены расходы в виде платы государственному и (или) частному нотариусу за нотариальное оформление сверх тарифов, утвержденных в установленном порядке: | ||||

| а) начисленные | 26 | 76 | + | — | |

| б) оплаченные | 76 | 51 | — | — | |

| 21. | Отражены представительские расходы: | ||||

| а) начисленные | 26 | 71 | + | — | |

| б) оплаченные | 71 | 50 | — | — | |

| 22. | Отражены расходы на рекламу: | ||||

| а) начисленные | 44 | 69, 70, 76 | + | — | |

| б) оплаченные | 69, 70, 76 | 50, 51 | — | — | |

| 23. | Отражены расходы на подготовку и переподготовку кадров: | ||||

| а) начисленные | 26 | 76 | + | — | |

| б) оплаченные | 76 | 51 | — | — | |

| 24. | Отражены расходы на командировки сверх установленных размеров: | ||||

| а) начисленные | 08, 10, 20, 23 и др. |

71 | + | — | |

| б) оплаченные | 71 | 50 | — | — | |

| 25. | Отражена отрицательная разница, полученная от переоценки ценных бумаг по рыночной стоимости | 91 | 58 | + | — |

| 26. | Отражены расходы учредителя доверительного управления, связанные с исполнением договора доверительного управления: | ||||

| а) начисленные | 79 | 76 | + | — | |

| б) оплаченные | 76 | 51 | — | — | |

97. Систематизация данных о доходах и расходах для целей ЕСХН осуществляется в соответствующих учетных регистрах в общеустановленном порядке с учетом следующих особенностей: а) общая сумма доходов от реализации за отчетный (налоговый) период определяется на основании данных аналитического учета по счетам 90, 91, 62, 76 с учетом оплаты проданной продукции (выполненных работ, оплаченных услуг); б) общая сумма внереализационных доходов за отчетный (налоговый) период определяется на основании данных аналитического учета по счетам 91, 99, 62, 76 с учетом оплаты (поступления) этих доходов; в) общая сумма производственных расходов за отчетный (налоговый) период определяется на основании данных аналитического учета по счетам 19, 20, 23, 25, 26, 28, 29 (за исключением убытков по обслуживающим производствам и хозяйствам) и 44 с учетом оплаты соответствующих видов расходов (оплаты труда, отчислений на социальные нужды, материальных затрат, расходов на ремонт основных средств и т.д.); г) общая сумма внереализационных расходов за отчетный налоговый период определяется на основании данных аналитического учета по счетам 91 и 99 с учетом оплаты этих расходов; е) общая сумма расходов в отношении введенных в эксплуатацию основных средств и нематериальных активов за отчетный (налоговый) период определяется на основании данных аналитического учета по счетам 08 и 01 с учетом оплаты всех расходов по их приобретению (изготовлению, строительству); ж) общая сумма расходов в отношении приобретенных до перехода на ЕСХН основных средств и нематериальных активов определяется по их остаточной стоимости и срокам полезного использования по соответствующим амортизационным группам, на основании данных аналитического учета по счету 01 и соответствующей классификации основных средств для указанных целей. 98. При необходимости налогоплательщики ЕСХН могут внести соответствующие изменения в структуру и построение бухгалтерских учетных регистров, обусловленные потребностями исчисления налоговой базы ЕСХН, или ввести отдельные учетные регистры в рамках формирования их учетной политики для целей налогообложения (образцы форм учетных регистров для целей ЕСХН приведены в приложении N 5 к настоящим Методическим рекомендациям).

6.3. Особенности организации бухгалтерского учета

доходов и расходов крестьянскими (фермерскими) хозяйствами

99. Крестьянские (фермерские) хозяйства, созданные как юридические лица в соответствии с Законом РСФСР от 22 ноября 1990 года N 348-1 «О крестьянском (фермерском) хозяйстве», вправе сохранить статус юридического лица на период до 1 января 2010 года (Федеральный закон от 11 июня 2003 года N 74-ФЗ «О крестьянском (фермерском) хозяйстве»). Такие КФХ организуют бухгалтерский учет для целей ЕСХН согласно порядку учета доходов и расходов, установленного настоящими Методическими рекомендациями для сельскохозяйственных организаций. 100. Крестьянские фермерские хозяйства могут привести свой статус в соответствии с действующим законодательством и осуществлять предпринимательскую деятельность без образования юридического лица (Федеральный закон от 11 июня 2003 года N 74-ФЗ «О крестьянском (фермерском) хозяйстве»). В таком случае указанные хозяйства, перешедшие на уплату ЕСХН, для отражения доходов и расходов для целей исчисления ЕСХН могут использовать Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, утвержденную Приказом МНС РФ от 28 октября 2002 года N БГ-3-22/606. В соответствии с утвержденным тем же Приказом МНС РФ Порядком отражения хозяйственных операций в вышеупомянутой Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, доходы и расходы для целей исчисления ЕСХН крестьянские (фермерские) хозяйства могут отражать в разделе I «Доходы и расходы». При этом в графе 5 раздела I «Доходы и расходы» указанные хозяйства отражают доходы от реализации товаров (работ, услуг) и имущественных прав, внереализационные доходы, определяемые в соответствии с пунктом 1 статьи 346.5 НК РФ. В графе 7 эти налогоплательщики отражают расходы, указанные в пункте 2 статьи 346.5 НК РФ (приложение N 6 к настоящим Методическим рекомендациям). Для отражения расходов по приобретению основных средств, принимаемых для целей ЕСХН, крестьянские (фермерские) хозяйства могут применять предусмотренную вышеупомянутым Порядком форму раздела II «Расчет расходов на приобретение основных средств, принимаемых при расчете налоговой базы по единому налогу» вышеупомянутой Книги учета доходов и расходов. Для расчета налоговой базы по ЕСХН крестьянские (фермерские) хозяйства могут применять предусмотренную форму раздела III «Расчет налоговой базы по единому налогу» вышеуказанной Книги учета доходов и расходов. При этом в строке 010 отражаются доходы, учитываемые при расчете ЕСХН, в строке 020 — расходы, учитываемые при расчете ЕСХН (см. приложение N 6 к настоящим Методическим рекомендациям).

Расчет ЕСХН на примере

Читайте в статье:

- Как считать налог

- Практический пример

- Проводки в бухучете

Налоговая база по единому сельхозналогу — это разница между доходами и расходами. Ее расчет имеет нюансы (ст. 346.5 — 346.7 НК РФ):

- база увеличивается за счет доходов от реализации (в том числе, авансов, полученных в счет предстоящих поставок товаров, выполнения работ, оказания услуг, и внереализационных доходов);

- база уменьшается расходами по строго установленному Налоговым кодексом перечню;

- доходы и расходы для расчета базы считают нарастающим итогом с начала года и включают кассовым методом (только после их оплаты);

- налоговая база формируется по данным бухгалтерского учета.

Любая форма отчетности по ЕСХН есть в программе БухСофт. Отчеты всегда на актуальных бланках с учетом всех изменений закона. Декларацию по ЕСХН, зарплатные и другие отчеты программа заполнит автоматически. Перед отправкой в налоговую инспекцию или ПФР они тестируются всеми проверочными программами ФНС. Попробуйте бесплатно:

Отчетность по ЕСХН онлайн

Налоговым периодом по рассматриваемой системе является календарный год, отчетным – полугодие. То есть в течение налогового периода нужно рассчитывать налоговую базу дважды:

- Чтобы найти сумму авансового платежа (по окончании полугодия).

- Чтобы определить итоговую сумму налога (по окончании года).

Как рассчитать ЕСХН

Ставка ЕСХН по общему правилу составляет 6%. Но для организаций Крыма и Севастополя на период 2017–2021 годов она может составлять до 4%, если так решат региональные власти.

Формула расчета следующая:

Если по итогам полугодия расходы превысили доходы, т. е. получен убыток, то сумма авансового платежа признается равной нулю.

Положительная сумма авансового платежа зачитывается в сумме уплаты сельхозналога итогам года.

Возможна ситуация, когда в конце налогового периода у фирмы по результатам расчетов получилась сумма налога к уменьшению, а не к доплате. Например, при уменьшении к концу года доходов и увеличении расходов.

Получившуюся отрицательную разницу можно:

- зачесть в счет недоимки по иным федеральным налогам или в счет предстоящих платежей по единому сельхозналогу и иным федеральным налогам;

- вернуть на банковский счет фирмы.

Пример расчета ЕСХН

Рассмотрим конкретный практический пример расчета налоговой базы и авансового платежа по налогу.

Пример

Компания занимается выращиванием в 2018 году плодовых и ягодных культур. Режим налогообложения — ЕСХН. Фирма уплачивает страховые взносы по тарифу 30% (суммарно на обязательное пенсионное, социальное и медицинское страхование) и взносы на “травматизм” по тарифу 1,3%.

В декабре 2017 года компания купила за 82 000 ₽ (в т. ч. НДС — 12 508,47 ₽) и осуществила ввод в эксплуатацию производственного оборудования для использования в ЕСХН-деятельности. Она оплатила оборудование в феврале 2018 года.

По состоянию на 1 января 2018 года в отражен убыток за прошлый год в размере 31 600 ₽.

В I полугодии 2018 были приобретены:

- минеральные удобрения стоимостью 154 000 ₽ (в т. ч. НДС – 23 491,53 ₽). По состоянию на 01.07.2018 г. оплачено только 108 000 ₽ (в т. ч. НДС – 16 474,58 ₽);

- саженцы стоимостью 518 300 ₽ (в т. ч. НДС – 79 062,71 ₽). Были оплачены полностью.

В I полугодии 2018 фирма продала продукцию на сумму 815 300 ₽ Покупатели оплатили ее полностью. Также покупатели внесли 77 500 ₽ как авансы в счет предстоящих поставок.

В I полугодии 2018 фирма понесла расходы:

- в виде зарплаты персоналу на сумму 258 700 ₽ (выплачено 161 800 ₽);

- обязательных страховых взносов на пенсионное, социальное и медицинское страхование в размере 77 610 ₽ (258 700 ₽ × 30%), из них перечислено – 52 360 ₽;

- страховых взносов на “травматизм” в размере 3363,1 ₽ (258 700 ₽ × 1,3%), из них перечислено – 2700 ₽

Налоговая база по ЕСХН формируется из следующих доходов и расходов:

|

Операция |

Доход, ₽ |

Расход, ₽ |

|

Поступление оплаты от покупателей за проданную продукцию |

815 300 |

– |

|

Поступили авансы в счет предстоящих поставок от покупателей |

77 500 |

– |

|

Оплаты минудобрений и саженцев |

– |

626 300 |

|

Выплата персоналу заработной платы |

– |

161 800 |

|

Уплата страховых взносов, в том числе, на “травматизм” |

– |

55 060 |

|

Покупка оборудования (учет производится равными долями в течение года) |

– |

82 000 : 2 = 41 000 |

|

Итог за I полугодие: |

892 800 |

884 160 |

Таким образом, налоговая база за I полугодие:

892 800 – 884 160 = 8640 ₽

Сумма авансового платежа за I полугодие:

8640 ₽ × 6% = 518,4 ₽

Проводки по ЕСХН

Начисление годовой суммы налога и авансового платежа в бухучете производят на крайнюю дату налогового или отчетного периода. Операцию показывают на счете 68 «Расчеты по налогам и сборам» на субсчете «Расчеты по ЕСХН» проводками:

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН»

- начисление налога и авансового платежа, соответственно, по итогам налогового и отчетного периодов;

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН» (СТОРНО)

- сторнирование излишне начисленного налога по итогам года.

Дебет 68 субсчет «Расчеты по ЕСХН» Кредит 51

- уплата налога в бюджет.

Объект налогообложения и ставка налога

Объектом обложения единым сельскохозяйственным налогом признаются доходы, уменьшенные на величину расходов.

Порядок определения и признания доходов и расходов определен ст. 346.5 Налогового кодекса РФ.

Из понятия объекта налогообложения вытекает налоговая база. Под ней понимается денежное выражение доходов, уменьшенных на величину расходов.

Налоговая ставка единого сельскохозяйственного налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Согласно ст. 346.8 Налогового кодекса РФ налоговая ставка установлена в размере 6%.

При применении ЕСХН не нужно уплачивать (п. 3 ст. 346.1 НК РФ):

- НДС;

- налог на прибыль;

- налог на имущество (как с балансовой стоимости ОС, так и с кадастровой стоимости недвижимости).

Совмещение разных систем налогообложения

Возможности совмещения разных систем налогообложения представлены в таблице.

| Применяемый налоговый режим | Другие налоговые режимы | |

|---|---|---|

| Можно совмещать | Нельзя совмещать | |

| ЕСХН | с ЕНВД | ни с ОСН, ни с УСН |

Порядок определения и признания доходов и расходов

Классификация доходов и расходов, а также порядок их признания устанавливаются гл. 26.1 Налогового кодекса РФ.

В целях налогообложения ЕСХН и в соответствии с п. 6 ст. 346.5 Налогового кодекса РФ единственным методом признания доходов и расходов признается кассовый метод.

Доходы

Статья 346.5 Налогового кодекса РФ обязывает организации учитывать:

- доходы от реализации товаров, работ и услуг, а также имущества и имущественных прав в соответствии со ст. 249 Налогового кодекса РФ;

- внереализационные доходы, определяемые в порядке, предусмотренном ст. 250 Налогового кодекса РФ.

Доходы, полученные в натуральной форме, должны быть учтены по сложившимся рыночным ценам.

Доходы, полученные налогоплательщиком в иностранной валюте, пересчитываются в рубли по курсу Банка России, установленному на дату получения дохода. В полученной сумме принимаются к учету.

В соответствии со ст. 249 Налогового кодекса РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

К выручке от реализации относятся все поступления, связанные с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Доходы, не относящиеся к категории доходов от реализации товаров (работ, услуг), являются внереализационными доходами. Сюда можно отнести, например, доходы:

- от долевого участия в других организациях;

- в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

- от сдачи имущества в аренду (субаренду);

- в виде %, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам, и другие доходы. Полностью они перечислены в ст. 250 Налогового кодекса РФ. Но при этом перечень таких доходов не является исчерпывающим.

Отдельные доходы могут не учитываться для целей налогообложения единым сельскохозяйственным налогом. В частности, это доходы:

- в виде средств или иного имущества, которые получены по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от формы оформления заимствований, включая ценные бумаги по долговым обязательствам), а также средств или иного имущества, которые получены в счет погашения таких заимствований;

- в виде стоимости полученных сельскохозяйственными товаропроизводителями мелиоративных и иных объектов сельскохозяйственного назначения (включая внутрихозяйственные водопроводы, газовые и электрические сети), построенных за счет средств бюджетов всех уровней;

- в виде сумм кредиторской задолженности налогоплательщика перед бюджетами разных уровней, списанных и (или) уменьшенных иным образом в соответствии с законодательством Российской Федерации или по решению Правительства РФ.

Статьей 251 Налогового кодекса РФ установлен полный перечень таких доходов.

Расходы

Перечень расходов в отличие от доходов устанавливается в самой гл. 26.1 Налогового кодекса РФ.

Однако не все расходы, указанные в данном перечне, могут учитываться налогоплательщиком при исчислении ЕСХН.

В данном случае применяется порядок признания расходов, аналогичный порядку, установленному гл. 25 Налогового кодекса РФ для организаций — плательщиков налога на прибыль. То есть расходами признаются только экономически обоснованные и документально подтвержденные затраты (а также убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Документально подтвержденными расходами являются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Важным моментом является то, что расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода, либо обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

В соответствии с п. 7 ст. 346.5 Налогового кодекса РФ возможность признания затрат налогоплательщиков в качестве расходов для целей налогообложения ЕСХН наступает только после их фактической оплаты.

Большинство расходов налогоплательщика принимаются применительно к порядку, используемому для исчисления налога на прибыль организаций.

Статьи гл. 25 Налогового кодекса РФ дают подробные перечни расходов. В частности, в ст. 254 Налогового кодекса РФ предусмотрены особенности определения материальных расходов, вопросы расходов на оплату труда рассмотрены в ст. 255 Налогового кодекса РФ. Особенности определения расходов на обязательное и добровольное страхование имущества установлены ст. 263 Налогового кодекса РФ и т. д.

Исключения составляют виды расходов, для принятия которых не требуется специального порядка, установленного гл. 25 Налогового кодекса РФ. К ним относятся:

- расходы на приобретение материалов, включая семена, рассаду, саженцы, удобрения, корма, ветеринарные препараты (пп. 5 п. 2 ст. 346.5 НК РФ). Причем факт передачи в производство для признания затрат значения не имеет — учесть их можно сразу после фактической оплаты. Подтверждением сумм расходов являются первичные учетные документы об оплате сырья и материалов, а также об их поступлении (Письмо Минфина России от 12.11.2010 № 03-11-06/1/25 и др.);

- расходы на приобретение основных средств. При покупке основного средства всю его стоимость сразу включают в расходы, как только актив вводят в эксплуатацию. При этом расходы учитывают только по тем основным средствам, которые используются в предпринимательской деятельности (пп. 1 п. 2, пп. 2 п. 5 ст. 346.5 НК РФ);

- расходы на приобретение нематериальных активов;

- расходы на ремонт основных средств (в том числе арендованных);

- арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

- суммы налога на добавленную стоимость по приобретаемым товарам (работам, услугам);

- расходы на питание работников, занятых на сельскохозяйственных работах;

- суммы налогов и сборов, уплачиваемые в соответствии с законодательством Российской Федерации о налогах и сборах;

- расходы на оплату стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину расходов, указанных в пп. 8 п. 2 ст. 346.5 Налогового кодекса РФ, т. е. на суммы налога на добавленную стоимость по приобретенным товарам);

- расходы на информационно-консультативные услуги;

- расходы на повышение квалификации кадров;

- судебные расходы и арбитражные сборы;

- расходы на обязательное и добровольное страхование (пп. 7 п. 2 ст. 346.5 НК РФ);

- расходы на оплату труда (пп. 6 п. 2 ст. 346.5 НК РФ), включая стимулирующие начисления и надбавки, компенсации, связанные с режимом работы или условиями труда, и т. п. (ст. 255 НК РФ). Расходы на оплату труда включают в себя и все удержания из зарплаты. В частности, НДФЛ, суммы алиментов, штрафов и иных удержаний. Такие суммы учитывают в составе начисленных сумм оплаты труда;

- выплату социальных пособий (больничных, ежемесячной компенсационной выплаты при уходе за ребенком до трех лет);

- обучение сотрудников (пп. 29 п. 2 ст. 346.5 НК РФ). При этом, если договором на обучение предусмотрено, что работник должен возместить стоимость обучения агропредприятию, и такая сумма от него поступит, ее надо учесть как внереализационный доход (Письма Минфина России от 25.03.2011 № 03-03-06/1/177, ФНС России от 11.04.2011 № КЕ-4-3/5722@);

- расходы в виде уплаченных сумм пеней и штрафов за неисполнение или ненадлежащее исполнение обязательств, а также в виде сумм, уплаченных в возмещение причиненного ущерба.

В составе расходов плательщика ЕСХН может быть также учтена сумма процентов и иных выплат по кредитному договору (пп. 9 п. 2 ст. 346.5 НК РФ). На какие цели выдан кредит — на покупку сырья и материалов, основных средств или пополнение оборотных средств — для налогового учета расходов значения не имеет. Если сельхозорганизация взяла кредит на покупку основных средств, проценты в состав расходов на приобретение имущества не входят, а учитываются отдельно.

Декларация по ЕСХН

Приказом ФНС России от 01.02.2016 № ММВ-7-3/51@ внесены изменения в декларацию по ЕСХН и в Порядок ее заполнения. В частности, в новой редакции был изложен разд. 1 «Сумма единого сельскохозяйственного налога, подлежащая уплате в бюджет, по данным налогоплательщика» декларации, а также разд. 2 «Расчет единого сельскохозяйственного налога». Приказ вступил в силу 12 марта 2016 г.

Порядок исчисления и срок уплаты ЕСХН

Единый сельскохозяйственный налог исчисляется налогоплательщиками самостоятельно как соответствующая налоговой ставке процентная доля налоговой базы и уплачивается по итогам налогового периода до 31 марта года, следующего за истекшим налоговым периодом.

В качестве отчетного периода выступает полугодие, по итогам которого уплачиваются соответственно единый сельскохозяйственный налог и авансовый платеж по нему.

Сумма авансового платежа по налогу уплачивается в бюджет не позднее 25 календарных дней со дня окончания отчетного периода, то есть не позднее 25 июля, в соответствии с п. 2 ст. 346.9 Налогового кодекса РФ. Просрочка уплаты авансового платежа влечет за собой начисление налоговыми органами пеней.

Сумма налога, подлежащая уплате по итогам года, рассчитывается налогоплательщиком как разница между начисленным налогом и величиной авансового платежа по налогу.

Эта разница и является единым сельскохозяйственным налогом, подлежащим уплате по истечении налогового периода.

Он уплачивается налогоплательщиками не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период на основании п. 2 ст. 346.10 Налогового кодекса РФ, то есть не позднее 31 марта года, следующего за истекшим налоговым периодом.