Содержание

- ПБУ 6/01: последняя редакция 2019

- Структура последней редакции ПБУ 6/01 в 2019 году для учета основных средств

- Полный текст ПБУ 6/01 «Учет основных средств»

- Обзор последних изменений по налогам, взносам и зарплате

- ПБУ 6 01: главное в учете основных средств

- Cтруктура ПБУ 6 01

- Изменения в ПБУ 6/01 (новое в учете основных средств)

- Как применять ПБУ 6/01 в 2019 году

ПБУ 6/01: последняя редакция 2019

Все изменения по налогам с 2020 годаИзменения по НДФЛ и зарплате с 2020 года

Структура последней редакции ПБУ 6/01 в 2019 году для учета основных средств

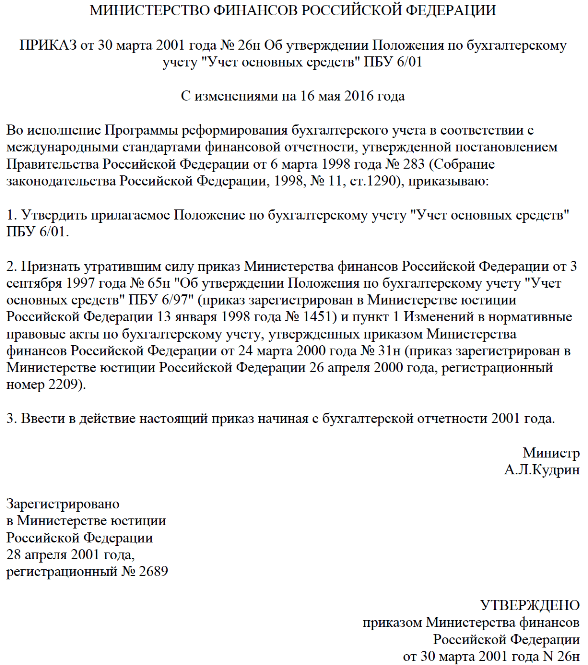

ПБУ 6/01 — основной нормативный документ, который утвержден приказом Министерства финансов № 26н от 30.03.2001г. С 2017 года в части учета основных средств произошли изменения — введен новый Общероссийский классификатор основных фондов ОК 013 — 2014 (СНС 2008). Тем не менее, введенные новшества не повлияли на ПБУ 6/01, и в 2019 году действует последняя редакция № 8, утвержденная 16.05.2016.

Рассмотрим основные положения ПБУ 6/01 в последней редакции, которые для вашего удобства представим в виде таблицы.

|

Описание разделов ПБУ 6/01 |

Краткая характеристика раздела |

|---|---|

|

I. Общие положения |

Условия применения ПБУ, критерии основного средства, единицы учета |

|

II. Оценка основных средств |

Формируем первоначальную стоимость , условия для переоценки/уценки |

|

III. Амортизация основных средств |

Условия для начисления амортизации, способы и порядок расчета амортизации |

|

IV. Восстановление основных средств |

Как относим затраты в зависимости от ремонта, реконструкции и модернизации |

|

V. Выбытие основных средств |

Условия выбытия, и как отражаем доходы и расходы |

|

VI. Раскрытие информации в бухгалтерской отчетности |

Существенные аспекты, подлежащие раскрытию в формах бухгалтерской отчетности |

Полный текст ПБУ 6/01 «Учет основных средств»

Ниже мы привели полный текст последней редакции положения по бухгалтерскому учету (ПБУ) «Учет основных средств» с комментариями экспертов журнала «Российский налоговый курьер». Именно этим документом в 2019 году руководствуется бухгалтер для учета основных средств.

ПОЛОЖЕНИЕ

по бухгалтерскому учету «Учет основных средств» ПБУ 6/01

С изменениями на 16 мая 2016 года

I. Общие положения

1. Настоящее Положение устанавливает правила формирования в бухгалтерском учете информации об основных средствах организации. Под организацией в дальнейшем понимается юридическое лицо по законодательству Российской Федерации (за исключением кредитных организаций и государственных (муниципальных) учреждений) (пункт в редакции, введенной в действие с 1 января 2011 года приказом Минфина России от 25 октября 2010 года № 132н, — см. предыдущую редакцию).

2. Пункт исключен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н. — См. предыдущую редакцию.

3. Настоящее Положение не применяется в отношении:

- машин, оборудования и иных аналогичных предметов, числящихся как готовые изделия на складах организаций-изготовителей, как товары — на складах организаций, осуществляющих торговую деятельность;

- предметов, сданных в монтаж или подлежащих монтажу, находящихся в пути;

- капитальных и финансовых вложений.

4. Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т.е. срока, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.Некоммерческая организация принимает объект к бухгалтерскому учету в качестве основных средств, если он предназначен для использования в деятельности, направленной на достижение целей создания данной некоммерческой организации (в т.ч. в предпринимательской деятельности, осуществляемой в соответствии с законодательством Российской Федерации), для управленческих нужд некоммерческой организации, а также если выполняются условия, установленные в подпунктах «б» и «в» настоящего пункта.Сроком полезного использования является период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта.

(Пункт 4 в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию)

5. К основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты.

В составе основных средств учитываются также: капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Основные средства, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода, отражаются в бухгалтерском учете и бухгалтерской отчетности в составе доходных вложений в материальные ценности (абзац дополнительно включен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н).

Активы, в отношении которых выполняются условия, предусмотренные в пункте 4 настоящего Положения, и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40000 рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением (абзац дополнительно включен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н; в редакции, введенной в действие с бухгалтерской отчетности 2011 года приказом Минфина России от 24 декабря 2010 года № 186н, — см. предыдущую редакцию).

6. Единицей бухгалтерского учета основных средств является инвентарный объект. Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое, и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов — это один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию).

Объект основных средств, находящийся в собственности двух или нескольких организаций, отражается каждой организацией в составе основных средств соразмерно ее доле в общей собственности.

II. Оценка основных средств

7. Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

8. Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются:

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования (абзац дополнен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н — см. предыдущую редакцию);

- суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

- Абзац исключен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н — см. предыдущую редакцию;

- таможенные пошлины и таможенные сборы (абзац дополнен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н — см. предыдущую редакцию);

- невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта основных средств (абзац дополнен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н — см. предыдущую редакцию);

- вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

- иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию).

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

Абзац исключен с бухгалтерской отчетности с 2007 года приказом Минфина России от 27 ноября 2006 года № 156н. — См. предыдущую редакцию.

8.1. Организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может определять первоначальную стоимость основных средств:

а) при их приобретении за плату — по цене поставщика (продавца) и затрат на монтаж (при наличии таких затрат и если они не учтены в цене);

б) при их сооружении (изготовлении) — в сумме, уплачиваемой по договорам строительного подряда и иным договорам, заключенным с целью приобретения, сооружения и изготовления основных средств.При этом иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств, включаются в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены.

(Пункт дополнительно включен с 20 июня 2016 года приказом Минфина России от 16 мая 2016 года № 64н)

9. Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации.

10. Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы (пункт дополнен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н — см. предыдущую редакцию).

11. Первоначальной стоимостью основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость ценностей, переданных или подлежащих передаче организацией. Стоимость ценностей, переданных или подлежащих передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей.

При невозможности установить стоимость ценностей, переданных или подлежащих передаче организацией, стоимость основных средств, полученных организацией по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяется исходя из стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные объекты основных средств.

12. Первоначальная стоимость объектов основных средств, принимаемых к бухгалтерскому учету в соответствии с пунктами 9, 10 и 11, определяется применительно к порядку, приведенному в пункте 8 настоящего Положения(пункт в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию).

13. Капитальные вложения в многолетние насаждения, на коренное улучшение земель включаются в состав основных средств ежегодно в сумме затрат, относящихся к принятым в отчетном году в эксплуатацию площадям, независимо от даты окончания всего комплекса работ.

14. Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету (абзац в редакции, введенной в действие с бухгалтерской отчетности 2011 года приказом Минфина России от 24 декабря 2010 года № 186н, — см. предыдущую редакцию).

Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств (абзац дополнен, начиная с бухгалтерской отчетности 2002 года приказом Минфина России от 18 мая 2002 года № 45н, — см. предыдущую редакцию).

15. Коммерческая организация может не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н; в редакции, введенной в действие с бухгалтерской отчетности 2011 года приказом Минфина России от 24 декабря 2010 года № 186н, — см. предыдущую редакцию).

При принятии решения о переоценке по таким основным средствам следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости.

Переоценка объекта основных средств производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее и суммы амортизации, начисленной за все время использования объекта (абзац дополнительно включен, начиная с бухгалтерской отчетности 2002 года приказом Минфина России от 18 мая 2002 года № 45н).

Результаты проведенной по состоянию на конец отчетного года переоценки объектов основных средств подлежат отражению в бухгалтерском учете обособленно (абзац дополнительно включен, начиная с бухгалтерской отчетности 2002 года приказом Минфина России от 18 мая 2002 года № 45н; в редакции, введенной в действие с бухгалтерской отчетности 2011 года приказом Минфина России от 24 декабря 2010 года № 186н, — см. предыдущую редакцию).

Сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал организации. Сумма дооценки объекта основных средств, равная сумме уценки его, проведенной в предыдущие отчетные периоды и отнесенной на финансовый результат в качестве прочих расходов, зачисляется в финансовый результат в качестве прочих доходов (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н; в редакции, введенной в действие с бухгалтерской отчетности 2011 года приказом Минфина России от 24 декабря 2010 года № 186н, — см. предыдущую редакцию).

Сумма уценки объекта основных средств в результате переоценки относится на финансовый результат в качестве прочих расходов. Сумма уценки объекта основных средств относится в уменьшение добавочного капитала организации, образованного за счет сумм дооценки этого объекта, проведенной в предыдущие отчетные периоды. Превышение суммы уценки объекта над суммой дооценки его, зачисленной в добавочный капитал организации в результате переоценки, проведенной в предыдущие отчетные периоды, относится на финансовый результат в качестве прочих расходов (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2002 года приказом Минфина России от 18 мая 2002 года № 45н; в редакции, введенной в действие с бухгалтерской отчетности 2011 года приказом Минфина России от 24 декабря 2010 года № 186н, — см. предыдущую редакцию).

При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации.

16. Пункт исключен с бухгалтерской отчетности с 2007 года приказом Минфина России от 27 ноября 2006 года № 156н. — См. предыдущую редакцию.

III. Амортизация основных средств

17. Стоимость объектов основных средств погашается посредством начисления амортизации, если иное не установлено настоящим Положением.

По используемым для реализации законодательства Российской Федерации о мобилизационной подготовке и мобилизации объектам основных средств, которые законсервированы и не используются в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование, амортизация не начисляется (абзац дополнительно включен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н).

По объектам основных средств некоммерческих организаций амортизация не начисляется. По ним на забалансовом счете производится обобщение информации о суммах износа, начисляемого линейным способом применительно к порядку, приведенному в пункте 19 настоящего Положения(абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию).

По объектам жилищного фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация начисляется в общеустановленном порядке (абзац дополнительно включен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н).

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и др.) (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию).

18. Начисление амортизации объектов основных средств производится одним из следующих способов:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Абзац исключен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н. — См. предыдущую редакцию.

19. Годовая сумма амортизационных отчислений определяется:

- при линейном способе — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

- при способе уменьшаемого остатка — исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию);

- при способе списания стоимости по сумме чисел лет срока полезного использования — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

По основным средствам, используемым в организациях с сезонным характером производства, годовая сумма амортизационных отчислений по основным средствам начисляется равномерно в течение периода работы организации в отчетном году.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может:

- начислять годовую сумму амортизации единовременно по состоянию на 31 декабря отчетного года либо периодически в течение отчетного года за периоды, определенные организацией;

- начислять амортизацию производственного и хозяйственного инвентаря единовременно в размере первоначальной стоимости объектов таких средств при их принятии к бухгалтерскому учёту.

20. Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств производится исходя из:

- ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

- нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации, организацией пересматривается срок полезного использования по этому объекту.

21. Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

22. Начисление амортизационных отчислений по объекту основных средств прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

23. В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

24. Начисление амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, к которому оно относится.

25. Суммы начисленной амортизации по объектам основных средств отражаются в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете.

IV. Восстановление основных средств

26. Восстановление объекта основных средств может осуществляться посредством ремонта, модернизации и реконструкции.

27. Затраты на восстановление объекта основных средств отражаются в бухгалтерском учете отчетного периода, к которому они относятся. При этом затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств (пункт в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию).

28. Пункт исключен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н. — См. предыдущую редакцию.

V. Выбытие основных средств

29. Стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию).

Выбытие объекта основных средств имеет место в случае: продажи; прекращения использования вследствие морального или физического износа; ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации; передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд; передачи по договору мены, дарения; внесения в счет вклада по договору о совместной деятельности; выявления недостачи или порчи активов при их инвентаризации; частичной ликвидации при выполнении работ по реконструкции; в иных случаях (абзац в редакции, введенной в действие начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н, — см. предыдущую редакцию).

30. Если списание объекта основных средств производится в результате его продажи, то выручка от продажи принимается к бухгалтерскому учету в сумме, согласованной сторонами в договоре.

31. Доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся. Доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов (пункт в редакции, введенной в действие начиная с годовой бухгалтерской отчетности за 2006 года приказом Минфина России от 18 сентября 2006 года № 116н, — см. предыдущую редакцию).

VI. Раскрытие информации в бухгалтерской отчетности

32. В бухгалтерской отчетности подлежит раскрытию с учетом существенности, как минимум, следующая информация:

- о первоначальной стоимости и сумме начисленной амортизации по основным группам основных средств на начало и конец отчетного года;

- о движении основных средств в течение отчетного года по основным группам (поступление, выбытие и т.п.);

- о способах оценки объектов основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами;

- об изменениях стоимости основных средств, в которой они приняты к бухгалтерскому учету (достройка, дооборудование, реконструкция, частичная ликвидация и переоценка объектов);

- о принятых организацией сроках полезного использования объектов основных средств (по основным группам);

- об объектах основных средств, стоимость которых не погашается;

- об объектах основных средств, предоставленных и полученных по договору аренды;

- об объектах основных средств, учитываемых в составе доходных вложений в материальные ценности (абзац дополнительно включен начиная с бухгалтерской отчетности 2006 года приказом Минфина России от 12 декабря 2005 года № 147н);

- о способах начисления амортизационных отчислений по отдельным группам объектов основных средств;

- об объектах недвижимости, принятых в эксплуатацию и фактически используемых, находящихся в процессе государственной регистрации.

Обзор последних изменений по налогам, взносам и зарплате

Вам предстоит перестроить свою работу из-за многочисленных поправок в Налоговый кодекс. Они коснулись всех основных налогов, включая налог на прибыль, НДС и НДФЛ.

Изменения по налогам, взносам и зарплате

ПБУ 6 01: главное в учете основных средств

Положение по бухгалтерскому учету основных средств 6 01 является основополагающим документом, регламентирующим отражение операций и раскрытие в отчетности информации по основным фондами, которыми владеет компания. Его применяют только для формирования данных в рамках ведения бухучета.

Скачать ПБУ 6 01 в последней редакции можно по ссылке ниже.

ПБУ 6 01 последняя редакция 2019Скачать бесплатно

Далее разберем подробно структуру положения и все изменения, которые следует учесть главбуху в работе.

Cтруктура ПБУ 6 01

В целом Положение 6 01 определяет понятие «основное средство» и раскрывает алгоритм, по которому они учитываются, cодержит состав стоимости, принимаемого на баланс компании и алгоритм определения амортизационных отчислений. В положении есть данные по переоценке оборудования и отражению его выбытия. Также в нем описан регламент раскрытия в бухгалтерской отчетности.

Рассмотрим теперь детально каждый раздел положения.

| Раздел | Описание |

| 1 |

В первом разделе раскрываются общие положения о порядке применения документа. В этом разделение даны критерии признания собственности, которой владеет компания, в качестве основного средства (п 4 ПБУ 6 01). Также здесь приведены примеры и стоимостная оценка отнесения инвентаря к материально-производственным запасам. Первый раздел указывает на единицу бухучета имущества, принятого на баланс, – инвентарный объект. |

| 2 |

Второй раздел посвящен денежной оценке приобретаемого или сооружаемого оборудования. В этом разделе разъясняется, какие затраты сформируют первоначальную оценку. Также приведен перечень затрат, которые нельзя включать в стоимость. В разделе приведены методы оценки активов, полученных безвозмездно и внесенных в качестве вклада в уставный капитал компании. Важным элементом является информация по переоценке, а также отражения операций по дооценки и уценки в бухгалтерской отчетности. |

| 3 |

В третьем разделе описывается порядок учетного процесса амортизационных отчислений. Предусмотрено 4 метода расчета амортизационных отчислений, каждый из них приведен в пункте 19. В третьем разделе описывается порядок учетного процесса амортизационных отчислений. Предусмотрено 4 метода расчета амортизационных отчислений, каждый из них приведен в пункте 19. П 20 ПБУ 6 01 устанавливает правила определения срока полезного использования объекта. Начало и прекращение начисления амортизации описан в конце третьего раздела. |

| 4 | В четвертом разделе разъясняется, как учесть затраты по типу ремонта, реконструкции и модернизации |

| 5 |

Возможные причины выбытия и действия бухгалтера в этих случаях приведены в пятом разделе ПБУ 6 01. В нем приведена последовательность действий при списании с балансовых счетов и указано, какие суммы должны быть отражены в проводках. При этом установлено, что доходы и расходы от выбытия показывают в качестве прочих доходов и расходов. |

| 6 | Последний раздел ПБУ содержит минимально допустимую информацию об ОС, которую необходимо раскрыть в бухгалтерской отчетности. Это информация о первоначальной стоимости, амортизационных отчислениях, движениях, дооценке и уценке оборудования и прочее. Как правило, эти данные показывают в пояснениях к бухгалтерскому балансу и заполняют в произвольной форме. |

Обратите внимание! амортизация НМА начисляется в соответствии с положениями ПБУ 14/2007.

Изменения в ПБУ 6/01 (новое в учете основных средств)

Последние изменения в регламент вносили в 2016 году. Была добавлена информация про упрощенные методы ведения бухучета, в части формирования первоначальной стоимости оборудования и прочих активов и алгоритма расчета амортизационных начислений.

В последующие периоды в порядок изменения не вносили. Ключевые определения и алгоритмы остаются неизменными в течении длительного времени.

В связи с отменой налога на имущество остро встал вопрос по классификации собственности в качестве движимого или недвижимого актива. Основными критериями отнесения к недвижимости являются:

- невозможность использования отдельно от здания (сооружения);

- демонтаж одного элемента повлечет за собой ущерб всему объекту или нарушит его работоспособность.

Дополнительными признаками для отнесения имущества в разряд недвижимости является наличие записи о нем в едином государственном реестре недвижимости (ЕГРН). Однако это не единственный критерий, важно учитывать к какому разделу общероссийского классификатора основных фондов (ОКОФ) относится актив. При этом его необходимо классифицировать со всеми приспособлениями и принадлежностями.

Третьим важным фактором отнесения к недвижимости является его указания в техническом регламенте о безопасности зданий и сооружений или в документации по техническому учету. Элементы зданий, которые функционально связаны с ним будут относиться к недвижимому имуществу. В частности, это правило применяется для лифтов, эскалаторов, систем отопления, вентиляции и кондиционирования и трубопроводов, необходимых для инженерно-технологического обеспечения здания или сооружения.

Как применять ПБУ 6/01 в 2019 году

Учет ОС определяется не только этим подзаконным актом, но и методическими рекомендациями по применению этого документа. Рекомендации содержат пояснения и дополнительную информацию, необходимую для корректного ведения бухучета. Например, в них содержатся требования к первичным документам, которыми оформляются операции с внеоборотными активами, а также дано подробное инвентарного учета.

<pМетодические рекомендации содержат исчерпывающий механизм определения первоначальной стоимости объектов и порядок их принятия на баланс. Для них описан порядок осуществления переоценки имущества и проводки, которыми дооценка и уценка отражаются в бухучете. Кроме того, рекомендации дают определение срока полезного использования имущества и регламент выбытия при продаже или ликвидации. Одно из главных преимуществ этого документа — наличие конкретных примеров операций с последующим расчетом и проводками. Методические рекомендации будут чрезвычайно полезны анализа бухучета, порядка отражения нетипичных операций и описания регламента работы в части документирования движения.

Читайте также: ОКОФ 2019 амортизационные группы

Важным элементом, определяющим принципы учета ОС, является учетная политика (УП) организации. В учетной политике на 2019 год должен быть исчерпывающее описание поступления и выбытия элементов собственности. В УП закрепляются группы ОС и порядок признания имущества. В ней необходимо предусмотреть план счетов для отражения операций, формы первичных документов, подтверждающих движение ОС, и закрепить методы расчета амортизации.

В бухгалтерской отчетности за 2019 год, в части внеоборотных активов необходимо показать суммы первоначальных инвестиций и последующие вложения в модернизацию и ремонт.

Все данные должны быть изложены в разрезе отдельных групп собственности. Кроме этого, необходимо расшифровать методы оценки и способах расчета амортизационных начислений. Обособленно в отчетности показывают объекты, которые организация передала по договору аренды, стоимости и перечень доходных вложений в материальные ценности.

Специальный раздел должен раскрывать список недвижимости, которая фактически используется компанией, но еще не прошла процедуру государственной регистрации.